做空浪潮来了?港股重挫,欧州股市大跌,美三大股指全线收低!黑色系主逻辑变化,双焦、铁矿石领跌

来源:期货日报 2021-07-09 09:25:44

7月8日,全球股市淹没在一片做空浪潮之中。先是香港股市一路狂跌,接着欧洲股市低开低走。值得注意的是,美股VIX恐慌指数一度狂拉26%,意味着市场恐慌情绪已经在蔓延。

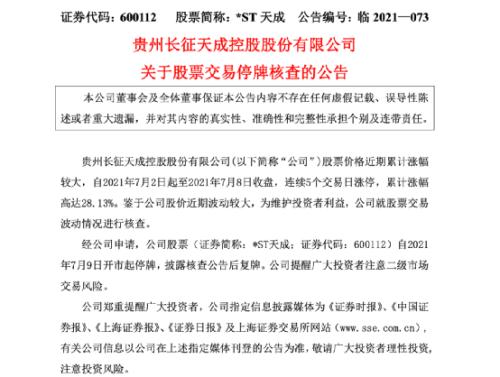

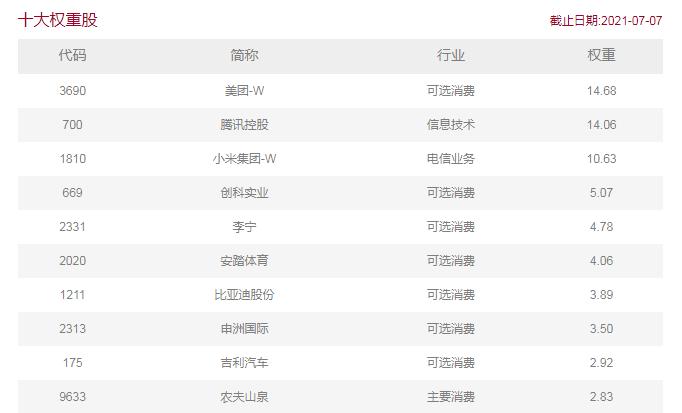

7月8日,香港主要指数全线重挫。恒生指数单边下行,收盘大跌2.89%,收报27153.13点。恒生科技指数重挫3.71%,收报7321.98点。其中,腾讯控股暴跌,从最高点下来,市值蒸发近2.4万亿港元。板块方面,除航天、物流、半导体之外,几乎全线大跌,其中医美跌幅尤其巨大。而真正引发市场杀跌的还是银行和互联网巨头。

7月8日,欧洲三大股指大幅收跌,德国DAX指数跌1.73%报15420.64点,创一个多月以来新低;法国CAC40指数跌2.01%报6396.73点,英国富时100指数跌1.68%报7030.66点。

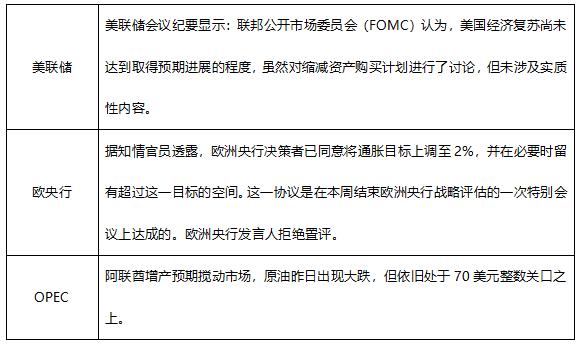

7月8日晚间开盘,美股一度暴跌500点,中概股受到影响再度调整。截至收盘,美三大股指全线收低。道指跌0.76%,纳指跌0.72%,标普500指数跌0.85%。

截至昨日下午收盘,国内期货市场多数品种收跌。其中,黑色系盘面价格显著分化,焦炭、焦煤领跌,跌幅超5%,铁矿石跌近3%,玻璃、热卷涨逾1%;化工板块中,原油、PTA跌超4%,沥青跌超3%。

夜盘黑色系品种多数下跌,铁矿石跌2.65%,焦煤跌2.29%,焦炭跌1.99%,螺纹钢跌1.2%,热轧卷板跌0.88%,动力煤涨0.24%。能源化工品表现分化,纸浆涨2.09%,PVC涨1.31%,塑料涨0.19%,纯碱跌1.71%,LPG跌1.18%,乙二醇跌0.52%。

双焦大跌5%,黑色系主逻辑转向“高炉限产”

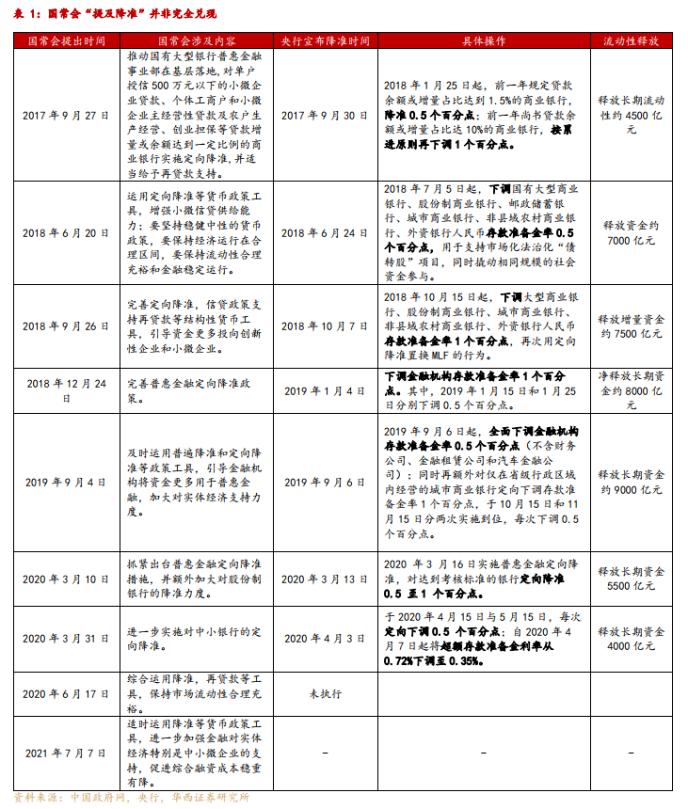

从宏观面看,7月7日召开的国务院常务会议提出了“适时运用降准等货币政策工具”及“于今年7月择时启动发电行业全国碳排放权交易市场上线交易”,对此,建信期货研发部黑色研究员翟贺攀分析认为,一方面,国常会关注点从保供稳价到支持实体经济,甚至超预期提出降准措施,说明国内货币政策大幅转向的可能性很小,应对原材料价格上涨导致的成本上升和经营效益下滑,需要中下游企业在较长的时间内慢慢消化;另一方面,碳排放权交易市场上线,以市场机制控制和减少温室气体排放,说明要淡化行政手段,减少不必要的干预措施,这会对电力、钢铁、有色、化工等行业对煤炭、焦炭、原油及其后续产品的需求构成一定程度的抑制。

本周,除周一延续前期强势走势外,双焦在后续三天时间里连续下跌,周四更是大幅下挫。广发期货黑色研究员黄科在接受期货日报记者采访时表示,双焦昨日领跌盘面的直接原因是华东某钢厂因限产将暂停焦炭采购的传闻,加上钢厂、焦化利润分配严重失衡,市场各方普遍预计焦炭价格提降即将开启,至于提降几轮尚有分歧,但盘面已率先下跌。

谈及双焦近期下跌的背后逻辑,招商期货黑色产业小组主管陶锐认为,当前黑色系品种行情主逻辑再次转到了“高炉限产”上。“我们看到,高炉限产的消息自上周开始传播到本周企业陆续行动后,其逻辑愈发坚定。从原料端看,焦炭的供需平衡表出现了扭转的可能。”

据悉,在今年6月底举行的安徽省粗钢产量压减工作座谈会上,会议要求参会钢厂对比2020年上报给当地统计局的产量数据,制定粗钢产量压减任务分解表,同时对参会企业提出,2021年实际产量不得超过2020年。继安徽省后,甘肃省要求钢企填报2021年粗钢压减任务表。随着各地将陆续出台粗钢压减政策,焦炭的需求将逐步下降。

方正期货黑色分析师郝潇潇告诉记者,近日,山东某主流钢厂因响应国家粗钢减产号召,焦炭需求大幅减少,预计近日焦炭日耗将降至正常值一半水平,目前该钢厂焦炭库存偏高,故从7月8日起暂停焦炭采购,市场心态稍有松动,部分钢厂已经开始放慢采购速度。

陶锐认为,焦炭的供需格局关键在于铁水产量以及焦炉投产节奏上。由于投产过于缓慢,实际上最核心的点便在于铁水产量。在限产范围增加的背景下,加上宝钢、重钢、马钢,甚至沙钢等钢厂的限产措施,铁水产量大概率回落至240万吨/天以下,甚至回落至233万吨/天。因此,焦炭的供需格局走向宽松的概率极大。“在‘高炉限产’未被证伪前,焦炭仍将弱势,但若开始亏损定价,则空配的吸引力也将逐渐下降。”

整体而言,郝潇潇认为,目前下游钢厂利润维持低位,在钢厂低利润的情况下,并不支撑焦炭价格持续走高。随着焦煤供应逐步恢复,届时成本支撑减弱,同时随着各地出台粗钢压减政策,焦炭需求将大幅下降,山东主流钢厂放缓焦炭采购速度,更是进一步打压市场心态,短期焦炭仍将偏弱运行。

焦煤方面,郝潇潇表示,焦煤上涨的主要驱动一直是在供应端,在“七一”之前,焦煤期价的下跌也表明市场已经开始交易“七一”后煤炭供应增加的预期。“七一”过后,临时停产的煤矿陆续复工复产,各产煤省区和有关中央企业不断加大工作力度,多措并举督促临时停产煤矿加紧恢复生产,保障煤炭供应,后期煤矿产量或将逐步增加。但在澳煤通关遥遥无期、蒙煤通关量偏低的情况下,即使国内提高原煤产量,短期主焦煤供应缺口仍难以弥补,故焦煤并不具备趋势性下跌基础,暂以高位回调看待。

“据我们测算,在最乐观的背景下,焦炭产量若实现同比-2—-3%的水平,则焦煤供需有可能转向平衡。我们预计焦煤将继续偏强运行,只是在“高炉限产”背景下,不适合单边,更适合逢低对冲多配,尤其是2201合约,价格可以参考1700元/吨或以下水平。”陶锐说。

铁矿石回落2.94%,后期或随钢厂利润回升而反弹

昨日日间收盘,铁矿石期货价格大幅回落2.94%,铁矿石结构呈现主力合约高基差、远月深贴水格局。

对此,申万期货研究所表示,一方面,政策面调控以及压减粗钢产量预期对铁矿中长期需求利空,盘面上升空间受到压制;另一方面,生铁产量持续高增长对现货价格形成较大支撑。同时终端需求地产开工增速下滑较快,地产转向施工和竣工,地产用钢需求增量存回落风险。

从盘面看,申万期货研究所表示,前期铁矿石的上涨修复了一定基差,近日交易粗钢产量压减预期较强,但主力合约临近换月,换月之后2109合约会向现货价格修复。

广发期货黑色研究员黄科告诉记者,昨日,期货市场中成材表现偏强而煤焦矿等原料大幅下挫,主因是粗钢产量年内同比下降的任务已于近期下达到各地,不少钢厂开始为限产做准备。在上半年全国粗钢产量同比大增10%以上的情况下,如果限产严格执行,将对原料需求形成较大冲击。

“结合当前供应情况看,根据年初各大矿山主要产能项目的梳理,我们认为三季度才是今年铁矿石供应增量释放的发力期,因此,即使上半年海外矿山发运不及预期导致库存再度去化,下半年矿价上方的压力也会比较明显。”黄科说。

展望后市,翟贺攀认为,预计7月中下旬铁矿石现货价格上涨空间有限;而铁矿石期货主力2109合约由于贴水幅度较大,其定价中已包含需求将下滑的部分因素,表现或相对抗跌,后期随着钢厂利润的回升而有所反弹。