凯撒旅业拟吸收合并众信旅游 “去海航化”后仍面临疫情及债务双重挑战

来源:投资者网 2021-07-05 09:23:16

6月29日,在期待多日后,凯撒同盛发展股份有限公司(以下简称“凯撒旅业(行情000796,诊股)”,000796.SZ)终于公布了吸收合并众信旅游(行情002707,诊股)集团股份有限公司(以下简称“众信旅游”,002707.SZ)的方案。

估值71.71亿元的凯撒旅业拟以62.44亿元的总价,以换股的形式吸收合并众信旅游,吸收合并后,凯撒旅业或其指定全资子公司将承继及承接众信旅游的全部资产。此次吸收合并,每1股众信旅游的股票可以换得0.7716凯撒旅业的股票,对应凯撒旅业的股价是8.93元/股,众信旅游的股价是6.89元/股。

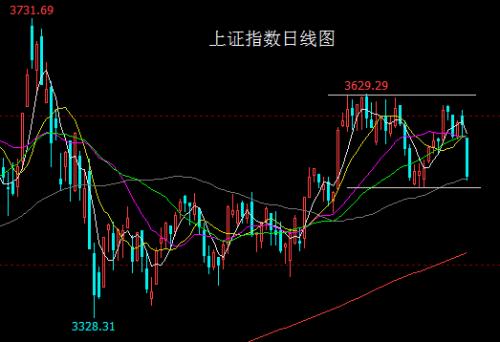

交易方案发布后,凯撒旅业与众信旅游的股价均在开盘后涨停,不过此后的几个交易日,凯撒旅业与众信旅游的股价冲高后回落,几乎回吐了6月29日的涨幅。自2020年一季度开始就连续亏损的凯撒旅业与众信旅游,在经过巨额资产减值后,公司的资产负债率均在70%以上,他们的吸收合并又能否应对市场环境变化带给境外旅游市场的巨大挑战呢?

强强联合还是悄悄“去海航化”?

在凯撒旅业董事会审议吸收合并众信旅游的议案时,凯撒旅业第二大股东海航旅游集团有限公司(以下简称“海航旅游”)派驻到凯撒旅业中的董事刘志强、陈明及徐伟对全部议案均投出了反对票。他们的反对理由是,本次换股吸收合并尚处于预案阶段,需随方案的逐步推进,进一步论证研究。在凯撒旅业监事会审议相关议案时,海航旅游方的监事也对相关议案全部投出了反对票。

为了顺利推进此次吸收合并,针对凯撒旅业的异议股东,凯撒旅业授予他们收购请求权,而众信旅游的异议股东也可以找凯撒旅业或其指定第三方主张现金请求权。虽然目前收购请求权与现金请求权的交易定价是基准日的均价,众信旅游异议股东主张现金请求权的价格甚至低于其换股价,但后续可根据市场走势按照一定的原则进行调整。

《投资者网》了解到,凯撒旅业的前身是陕西国资委控制的宝商集团,最早主要从事商品销售业务。2006年,海航集团有限公司(以下简称“海航集团”)通过受让股权取得了宝商集团的控制权,随后海航集团将机场配餐业务注入了上市公司,公司证券简称也由宝商集团更名为易食股份。

在2015年,海航集团又将其控制的凯撒同盛(北京)投资有限公司通过借壳上市的方式注入了易食股份,此后公司更名为凯撒旅业。上述交易完成后海航旅游成为凯撒旅业的第一大股东,而海航旅游的控股股东仍为海航集团,陈小兵控制的凯撒世嘉旅游管理顾问股份有限公司(以下简称“凯撒世嘉”)成为公司的第二大股东。2015年借壳完成后,凯撒旅业的业务就一直是旅游业与配餐业务,而海航集团关联公司海南航空既是凯撒旅业的上游供应商,又是公司的下游客户,凯撒旅业与海南航空之间存在较大的关联交易。

在此后不久,海航集团爆发了流动性危机,凯撒旅业也受到波及。2019年10月,海航旅游及其一致行动人的股权被动减持后,凯撒世嘉及其一致行动人才取得了凯撒旅业的控制权,并在2019年10月改选了董事会,凯撒世嘉提名当选的非独立董事人数超过了公司非独立董事的半数,取得了凯撒旅业董事会的控制权。

以此来看,凯撒旅业吸收合并众信旅游,若成功实施,将会进一步稀释海航集团在凯撒旅业中的影响力。若不考虑配套募资,海航旅游及其一致行动人的股权将会由23.76%稀释到12.70%,考虑配套募资后,海航旅游及一致行动人控制的股权将被稀释到10.97%。

与之相对,众信旅游方派驻的董事将会在合并后公司的董事会中产生较大影响。若海航旅游考虑控股公司海航集团的流动性压力而行使本次交易的收购请求权,那么凯撒旅业在股东层面将不再与海航集团有交集。而若海航集团接受以海南航空的债权即海南航空需要支付给凯撒旅业的应付账款作为股权转让交易对价,凯撒旅业的应收账款规模也会缩减30%以上。在吸收合并众信旅游后,凯撒旅业与海航集团之间的关联交易在总交易中的占比或也会减少。

境外游前景仍不明朗

无论是凯撒旅业还是众信旅游,公司的主要业务均是为客户提供境外旅游服务。但在2020年全球爆发了新冠疫情,跨国旅游行业出现了严冬,目前境外多国疫情还未能得到有效的控制,境外游的前景依旧不明朗。

受2020年的疫情影响,凯撒旅业的收入由2019年的60.36亿元下降到了2020年的16.15亿元,跌幅高达73.25%;众信旅游的收入也由2019年的126.22亿元下降到了2020年的15.61亿元,跌幅达到了87.63%。众信旅游2021年一季度的收入较2020年同期相比更是下降了逾90%。

面临行业突然遭遇的严冬,凯撒旅业与众信旅游此前布局的多项资产也出现了减值,受此影响,在凯撒旅业与众信旅游2020年收入均不高的情况下,公司出现了巨额亏损。2020年凯撒旅业亏损达到6.98亿元;众信旅游亏损更是超过了14亿元,其中商誉减值损失就超过了7亿元。

在出现巨额亏损和资产减值之后,凯撒旅业与众信旅游的资产负债率也出现了明显的提升。到2021年一季度,二者的资产负债率均超过了70%,且速动比率也都低于1。

值得一提的是,2019年凯撒旅业业务正常开展时,公司收入的49.08%来自于北京大区;而北京大区2019年为众信旅游贡献了38.09%的收入。凯撒旅业与众信旅游在北京地区终端网络的辐射区域难免存在重合。

对目前下游市场遭遇严冬的凯撒旅业与众信旅游来说,如何开源节流、控制运营成本、提高盈利能力将是合并后的公司需要处理的当务之急。

市场因此有声音认为,在这样的需求之下,合并后的企业势必会调整公司终端网点的布局,裁撤掉一些辐射区域重合的网点。由此难免会产生一些资产搬迁与处置的损失,同时存在一定的员工处置成本,此次吸收合并交易也会增加公司的管理成本。对下游市场还未恢复,公司有息负债居高不下的凯撒旅业与众信旅游合并后的公司来说,上述可能出现的情况都不算是好消息。若此次吸收合并交易无法顺利募集到17亿元配套募资,吸收合并后的凯撒旅业,其现金流与经营状况也不容乐观。

当然,A股境外旅游相关投资标的稀缺,合并后公司业务竞争力有所增加,或会对凯撒旅业与众信旅游的合并产生一定的支撑。

针对上述问题,《投资者网》也咨询了凯撒旅业与众信旅游方面,不过未能得到对方的回复。