地产金融一周回顾 | 新城控股拟发20亿公司债 华润置地获34.5亿港元银行贷款

来源:观点地产网 2021-06-20 09:22:13

新城控股拟公开发行20亿公司债,最高利率可达6.5%

6月17日,新城控股集团股份有限公司发布公告称,拟公开发行不超过人民币20亿元2021年公司债券(第一期),将于2021年6月21日接受投资者网下认购。

观点地产新媒体查阅公告获悉,本期债券面值为100元,采取平价发行。牵头主承销商、簿记管理人、债券受托管理人为中信建投证券股份有限公司。

此次债券分为两个品种。品种一为3年期,票面利率询价区间为5.00%-6.00%,附第2年末投资者回售选择权和发行人票面利率调整选择权;品种二为5年期,票面利率询价区间为5.50%-6.50%,附第3年末投资者回售选择权和发行人票面利率调整选择权。本期债券引入品种间回拨选择权。

本期债券品种一和品种二的票面利率由发行人和主承销商按照发行时网下询价簿记结果共同协商确定,发行人和主承销商将于2021年6月18日向网下投资者进行利率询价。

华润置地获得34.5亿港元银行开发贷融资,借款期限一年

6月15日,华润置地有限公司发布公告显示该公司作为借款人就总数为34.5亿港元的贷款融资与一家银行订立了一份贷款融资协议。该贷款融资自提款日起计为期一年。

根据该融资协议,如果华润集团停止直接或间接持有最少35%本公司已发行股本,或拥有委任权委任本公司董事会成员,将构成控制权改变。于本公告日期,华润集团拥有本公司约59.55%的已发行股本。

倘发生该融资协议项下的控制权改变,根据该融资协议,贷方可宣布取消提供贷款额度或宣布所有未偿还款项连同贷款额度项下所有应计利息及其他所有本公司需于该融资协议项下支付的款项即时到期及须予偿还。

另悉,华润置地及其附属公司在2021年前五月实现总合同销售金额约人民币250.9亿元,总合同销售建筑面积约141.39万平方米,分别按年增长18.2%及11.2%。同期,权益合同销售金额及权益合同销售建筑面积分别约164.3亿元及101.74万平方米,分别按年增长17.9%及8.6%。

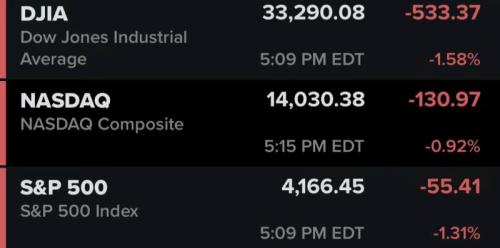

恒大2022年11月到期美元债创7个月最大涨幅

6月18日,恒大地产集团有限公司2022年11月到期美元债势创11月23日以来最大涨幅。

该公司13%债券每1美元涨1.7美分,至84.9美分;2022年10月到期的11.5%债券每1美元涨1.1美分,至83.1美分。

另据,6月10日,中国恒大2024年1月到期美元债势创9月25日以来最大跌幅,截至6月10日15:24,中国恒大12%债券每1美元跌4.4美分,至79.1美分。事实上,从5月28日周五开始,中国恒大更多境内外债券走弱。

融创中国6.5%美元债势创两个月最大跌幅

6月17日,融创中国2026年1月到期美元债势创4月13日以来最大跌幅,该公司6.5%债券每1美元跌1美分,至98.1美分。

另据观点地产新媒体了解,于2021年1月22日,融创中国发布公告称,计划于2021年2月21提前一年赎回2022年2月到期、票面利率7.875%之美元债。

据公开披露消息统计,融创中国于2020年3月、10月、12月分别回购1.48亿、3000万、3.18亿美元债。此次提前偿还2022年2月到期的8亿美元债后,已经在一年内累计提前偿还近13亿美元债券。此前,融创于2021年1月21日发行2笔美元债,合计规模达11亿美元,其中3.25年期规模为6亿美元,利率5.95%、5年期规模为5亿美元,利率6.50%。据悉,此为融创中国美元债单次发行规模之最,利率也创下最低纪录。

金辉集团13.5亿元第一期公司债券确认最高票面利率6.95%

6月17日,金辉集团股份有限公司披露了2021年面向专业投资者公开发行公司债券(第一期)票面利率公告。

金辉集团面向专业投资者公开发行总额不超过人民币83.49亿元公司债券,已获得证监会(证监许可[2021]1388号)注册许可。

本期债券为批文额度的第一期发行,发行规模为不超过人民币13.5亿元。债券代码188276,债券简称21金辉01,票面利率为6.95%,于2021年6月17日至2021年6月18日网下发行。

阳光城6.81亿购房尾款资产支持专项计划状态更新为“已反馈”

6月15日,据深交所消息,华西证券-阳光城集团第一期购房尾款资产支持专项计划状态更新为“已反馈”。

据观点地产新媒体了解,该债券拟发行金额6.81亿元,债券品种为ABS,发行人为阳光城集团股份有限公司,承销商/管理人为华西证券股份有限公司,受理日期为2021年6月1日。

另外,2021年6月10日,阳光城集团股份有限公司发布了关于2021年5月份经营情况的公告。该公司1-5月房地产总销售金额813.03亿元,权益销售金额520.7亿元,销售面积512.98万平方米,权益销售面积357.03万平方米。

中国奥园拟发行于2024年到期2亿美元7.95%优先票据

6月15日,中国奥园集团股份有限公司发布公告称,拟发行于2024年到期2亿美元7.95%优先票据。

公告显示,于6月15日,奥园及附属公司担保人与德意志银行、国泰君安国际、海通国际、瑞银、中国银行(香港)、东亚银行有限公司、巴克莱、中金公司、民银资本、招银国际、中信银行(国际)、高盛(亚洲)有限责任公司、摩根大通及渣打银行就发行票据订立购买协议。票据的发售价将为票据本金额的99.217%。

发行票据的估计所得款项净额(经扣除就本次发售应付的承销佣金及其他估计开支)将约为1.95亿美元,公司拟将所得款项净额用于集团现有境外债务再融资。

金地完成发行15亿元3年期中期票据,利率3.79%

6月15日,金地(集团)股份有限公司发布2021年第五期中期票据发行情况公告,报告称,金地完成《接受注册通知书》的2021年第五期中期票据15亿元人民币的发行。

本期中期票据产品简称为“21金地MTN005”,产品代码为“102101091”,发行规模15亿元,发行期限3年,发行利率为3.79%,起息日为2021年6月15日,到期日为2024年6月15日。本次中期票据发行面值为人民币100元,按面值发行,按年付息。