大成基金提炼美联储利率会议决议三大要点 本次鹰派表态仍留有较大想象和操作空间

来源:金融界网 2021-06-17 13:22:35

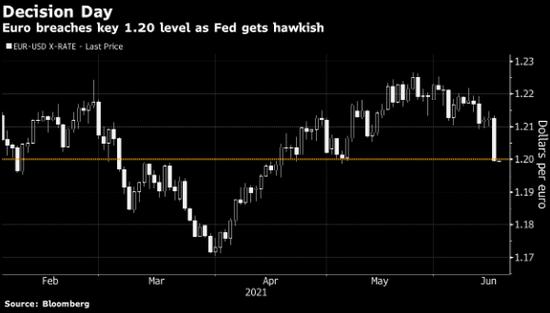

美联储公布6月FOMC会议利率决议,将基准利率维持在0%-0.25%不变,且维持1200亿美元月度债券购买规模不变。从利率决议、经济预期、点阵图和加息预期来看,本次FOMC立场较市场预期表现鹰派,但仍未在利率决议和鲍威尔发言正式提及Taper。决议公布后,市场反应剧烈,美股明显下挫后最终收跌,10年期美债收益率上行近10bp,美元指数涨近1%。后在鲍威尔鸽派安抚中美股市场有所反弹。

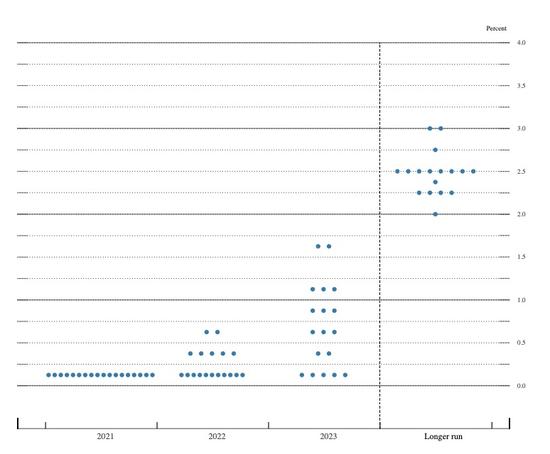

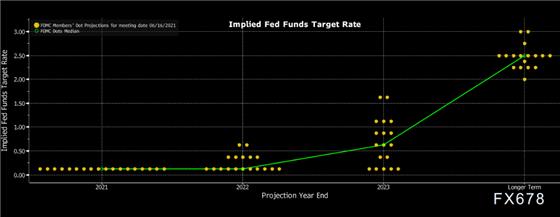

大成基金认为,本次:①上调了经济和按通胀预测:2021年GDP增长7%(较上次预测提高0.5个百分点)、核心PCE通胀增长3%(较上次预测提高0.8个百分点)、整体PCE通胀增长3.4% (较上次预测提高1.0个百分点);但到2023年的核心PCE通胀中值与上次预测持平,保持在2.1%。 ②根据最新公布的点阵图,美联储对于后续政策利率的预期整体有所抬升。到2023年底将存在两次加息(3月份点阵图预期直至2023年底不会加息)。在18名FOMC与会者中,有7人预计2022年底前至少加息一次(3月份点阵图显示仅有4人);有13人预计2021年底前至少加息一次(3月份为7人) ③联储将超额存款准备金利率(IOER)由0.1%上调至0.15%,将隔夜逆回购利率(ON RRP)由0%上调至0.05%,二者分别对应美联储利率走廊的上限和下限,此举属于技术性调整而非正式加息,但会打压近期流动性过剩的局面。

但大成基金称,本次会议仍未在利率决议和鲍威尔发言环节正式提及缩减QE,鲍威尔继续强调尚需等到经济取得实质性进展后才会开始讨论缩减;而且会议仍强调当前的高通胀是暂时的,但也承认了供给瓶颈的效应比预期更大的可能性,通胀预期也可能比美联储的预期更高且更持久,并表示如果有迹象表明通胀预期正在实质性并且持续地超出预期,将会调整货币政策立场。美联储对于长期通胀预期的态度已由坚决转变为开放,逐步将通胀预期纳入货币政策考量已经不再存有疑虑。最后,就业方面,大成基金分析,自上次政策会议以来,劳动力市场的进展比预期的要慢,还需要继续观察。

大成基金认为,综合来看,美联储本次表态在很多方面都比预期鹰派,在供给瓶颈、通胀预期以及就业等现实问题上已经在向市场的担忧所靠拢,因此市场也对此给出了剧烈的反应,但其实本次的鹰派表态仍留有较大的想象和操作空间:

第一,并未明确提及缩减QE,更没有给出缩减QE的时间表;

第二,尽管点阵图显示加息有所提前,但鲍威尔仍强调加息为时尚早,2022年底前加息的概率仍然较小;

第三,通胀上升超出预期的可能性存在,且会对货币政策形成掣肘,但具体的长期通胀水平是否超出目标仍有待进一步观察。

大成基金称,本次FOMC会议并未改变下半年的货币政策操作,宽松政策仍将至少持续至四季度,但是下半年的市场主题已然发生一定转变,对于通胀预期和宽松政策退出的再定价将逐渐展开。后续的政策节奏预期是,美联储或从下次FOMC会议开始正式讨论缩减QE,然后在今年12月或者明年1月发布声明缩减QE,但正式的开启缩减QE可能从明年上半年开始。