国际金价时隔一年 再度挑战2000美元关口

来源:第一财经日报 2021-06-03 11:02:07

[ 在一系列因素冲击下,被称为“新黄金”或“数字黄金”的比特币人气暴跌,加密货币死多头开始迟疑,资金回流黄金的趋势也使得金价受到支撑。截至5月14日当周,投资者从比特币投资产品中撤出了9800万美元,创下历史新高;与此同时,金价突破关键阻力,自1月以来首次触及1890美元/盎司。 ]

[ 5月开始市场情绪明显好转,黄金逐步攀升至1800美元区间。6月1日,国际金价续创1月8日以来高位至1916.63美元。 ]

风水轮流转。5月比特币在宏观风险和中国挖矿禁令下被疯狂抛售,从近60000美元的高点几乎腰斩,而黄金则在1700美元筑底,如今又重新向2000美元的一年前高位迈进。

“黄金价格正在一个关键的上行技术位(1900美元/盎司),宏观因素预计将推动金价进一步上扬。美元走弱和实际收益率下降提振了黄金,鉴于过去几个季度黄金被抛售,经历盘整后如今黄金攀升的基础更加稳固,投资者的兴趣也愈发强劲,5月是自去年9月以来黄金交易所交易产品(ETP)资金流入最强劲的一个月,总多头头寸接近年内高点,”渣打银行贵金属分析师库伯(Suki Cooper)对第一财经记者表示,“鉴于美联储仍偏鸽派的立场、通胀预期上升以及美元走软,金价仍偏向上行。”

国际金价再度冲击2000美元关口

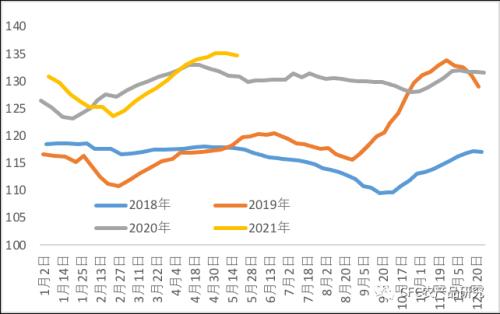

国际金价年初曾探至1670美元/盎司附近,令人跌破眼镜,毕竟去年的黄金牛市仍历历在目,金价一度最高飙升至2120美元/盎司附近。

今年初由于美债收益率飙升,风险情绪好转,黄金一度被央行、机构投资者抛弃,但5月开始市场情绪明显好转,黄金逐步攀升至1800美元区间。6月1日,国际金价续创1月8日以来高位至1916.63美元。截至北京时间6月2日19:55,Comex黄金期货报1901.25美元/盎司。

渣打的研究显示,ETP资金流终于在5月转为正值,经历了过去两个季度的大幅净赎回后,当月ETP的资金净流入增加了50吨。受宏观经济不利因素影响,2021年第一季度ETP持有量下降高达178吨,为2016年第四季度以来的最大季度跌幅。但更令人担忧的是,当时一些老牌股东也减少了投资敞口。2021年第一季度的13F申报文件显示,大部分净赎回来自黄金的长期持有者。在最大的黄金ETP的前20个持有者中,18个减少了对黄金的投资,只有一个增加了对黄金的投资,认为价格下跌是一个购买的机会。

具体而言,库伯对记者称,一季度,只有20家股东增持10万股或以上,65家股东增持10万股或以上。很明显,在第一季度,尽管投资者的兴趣转为负面,但金价跌破1700美元/盎司提供了一个有弹性的底部。此外,这也使得敞口从一个更清洁的基础上建立起来,意味着未来价格上涨的可能性更大。

通胀担忧无疑助力金价在一季度后筑底冲高。在通胀不温不火的环境下,黄金难以被关注,但如今当通胀担忧真的攀升且可能威胁经济健康时,黄金终于真正崛起,被赋予对冲通胀的属性,这就好比在20世纪70年代原油危机引燃的通胀周期那样,不过,最终通胀前景如何仍有待观察。而此前亚洲部分地区疫情重新抬头以及中东紧张局势升级近期也助推了金价。

4、5月的美国CPI和PPI数据都令人震惊,但美联储仍表示不在意。然而,作为美联储更为青睐的价格指标,5月的核心PCE攀升至25年最高点,这可能令美联储坐卧不安。数据显示,4月读数年率3.1%,预期值2.9%,为20世纪90年代中以来最高点。“美联储总是认为食品和能源价格波幅过大,所以在观察通胀时更愿意看核心读数。它表明通胀上升速度超过了4月的数据。美联储最近因此开始稍微对缩表进行了评论。” 嘉盛集团资深分析师乔·佩里(Joe Perry)告诉记者。

实际收益率(名义美债收益率-通胀预期)下行也是金价走升的关键原因。一开始名义债券收益率因为通胀数据的发布而上涨,但在过去两天里已经回落,这也是因为5月迄今,官方公布的4月制造业、非农就业与零售销售数据悉数弱于预期。目前,10年期实际利率已经跌至-0.84%,5月初则还在-0.79%的水平。2019年后的那波黄金牛市就是得益于实际利率的大跌,这让非生息资产黄金展现价值。

“市场本就认为这些数据不及3月的高位读数,但结果比华尔街经济学家的平均预期都还不如。强通胀伴随着弱制造业、就业和支出并不是好消息,因为当经济处于通胀和失业上升而经济增长率下降时,即处于滞胀期。”乔·佩里表示。于是,一边是名义债券收益率维持稳定,一边是高涨的通胀预期,二者相减就是对黄金价格影响最大的实际利率。随着实际利率走低,金价不断攀升。目前,10年期实际利率已经跌至-0.84%,5月初则还在-0.79%的水平。2019年后的那波黄金牛市就是得益于实际利率的大跌,这让非生息资产黄金展现价值。

投资者抛弃比特币转向黄金

在一系列因素冲击下,被称为“新黄金”或“数字黄金”的比特币人气暴跌,加密货币死多头开始迟疑,资金回流黄金的趋势也使得金价受到支撑。

数据显示,机构投资者正在抛售比特币买入黄金。截至5月14日当周,投资者从比特币投资产品中撤出了9800万美元,创下历史新高;与此同时,金价突破关键阻力,自1月以来因美元贬值首次触及1890美元/盎司。

人们投资黄金、比特币和山寨币等资产的最大原因之一是,它们可以作为对政府不良政策的避险工具。例如在委内瑞拉,其货币玻利瓦尔(Bolivar)一泻千里。因此,委内瑞拉人中有很大一部分依赖比特币来存储价值并帮助他们达到收支平衡。

“币圈”日前迎来监管重拳整治。5月21日,国务院金融稳定发展委员会召开第五十一次会议,金稳会特别强调,打击比特币挖矿和交易行为,坚决防范个体风险向社会领域传递;5月18日,三大行业协会集体发声,要求会员机构不得开展虚拟货币交易兑换以及其他相关金融业务等。5月19日,比特币盘中一度下探至30000美元整数关口,日内最大跌幅超10000美元、近30%,创今年2月以来新低。近期,内蒙古、四川等挖矿活动盛行之处都在受到监管压力。

截至北京时间6月2日8:20,一枚比特币的价格为37152美元。“尽管目前无法计算准确的数据,但的确我们可以看到例如一些对冲基金等机构正将资金从比特币等加密货币转回黄金,各界预计这一轮盘整可能要持续很长一段时间。” 某美国大型投行的策略师对记者表示。

各界开始意识到,当比特币没有了无限上行的想象空间,那么剩下的可能只是高波动的缺点。这也意味着,比特币等加密货币难以像黄金那样成为机构或央行投资组合中的长期稳定配置资产,更不可能成为法币。世界黄金协会(WGC)的数据显示,过去10年,比特币的波动率高达16%,相比之下,以科技股为主、波动率相对更高的纳指的波动率也仅2.3%,标普500为2.3%,黄金仅2.2%;过去2年的数据显示,比特币的波动率为9.9%,而黄金仍为2.2%。

几大因素决定未来金价

目前,各大机构对于今年黄金的目标价普遍都在1800~2000美元/盎司之间。未来,几大因素都对黄金的前景颇为关键。

本周五公布的美国5月非农就业数据将成为关键之一。有部分观点认为,4月弱于预期的非农就业报告(实际新增26.6万人,预期新增近100万人)背后的原因是技术因素或劳动力供应因素,例如育儿问题导致家长无法复工、丰厚的疫情纾困金令人不想冒险复工等,因此4月数据并非预示劳动力市场疲软的真实趋势。“尽管如此,如果5月就业报告再度弱于预期,可能引发对劳动力市场的更多质疑,也给美联储宣布缩表计划的时间表造成困扰,或导致美元大幅走弱。”乔·佩里表示。

市场如今对5月美国新增非农就业人数的预期值为65万人,对失业率的预期值从6.1%下降至5.9%。“如果新增就业人数为45万人或少于45万人,市场可能将其视为美联储将在更长时间内维持温和基调的信号,并打开美元再度下跌的空间。黄金有可能借势上攻1965附近的新阻力带。”他称。

疫情也是关键。库伯对记者称,未来几周将有助于确定全球疫苗接种率低的地区疫情重燃的可能性,以及在英国、欧盟和美国等国家随着疫苗的推出而进一步重新开放的可能性。焦点可能仍将集中在印度,那里有越来越多的证据表明新感染病例已经达到顶峰。

此外,央行购金趋势备受关注。最近几周,官方部门的资金流动已转为正值。在前三个月减少储备后,土耳其在4月重新成为净买家(11.9吨);从5月开始截至5月25日,中国外汇储备保持稳定,增加了0.1吨。