中国一线城市房价高不高:全球比较

来源:泽平宏观66人评论12235人参与讨论 2021-05-25 11:16:10

导读

与全球大多数国家和地区类似,房价的地区差异极大,中国内地大部分三四线城市的绝对房价和房价收入比基本合理,但是一线城市具有特殊性。根据我们的测算,2019年中国内地住房市值339万亿元,相当于GDP的343%,其中一线、二线、三四线城市住房市值分别为85、107、148万亿元,占比分别为25%、31%、44%,人均住房市值分别为113、37、14万元。也就是说,北上广深4个城市住房市值85万亿元,占中国内地四分之一,人均113万元。

我们选取纽约、伦敦等一些具有代表性的全球核心城市进行对比。在考虑持有成本后,中国内地一线城市绝对房价、相对房价依然位居全球前列,宇宙的中心。究其原因在于人口流入但土地供给严重不足、优质公共资源富集以及货币超发,中国内地一二线城市房价并非由当地中位数收入人群决定,而是由全国高收入人群决定;加上居民收入统计不全、高储蓄率、高经济增速等情况,使得房价收入比、租金回报率不完全具备国际可比性。我们建议,以人地挂钩和金融稳定为核心加快构建房地产长效机制,以促进房地产市场平稳健康发展。

摘要

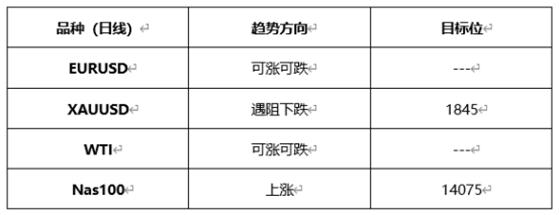

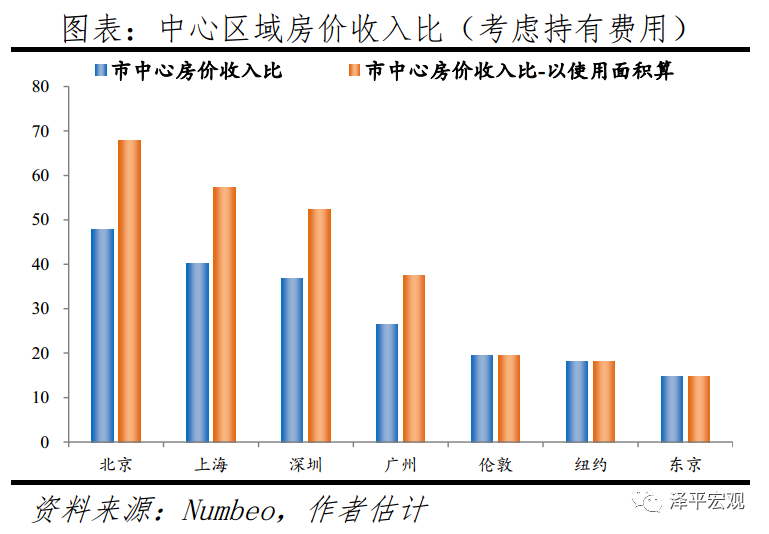

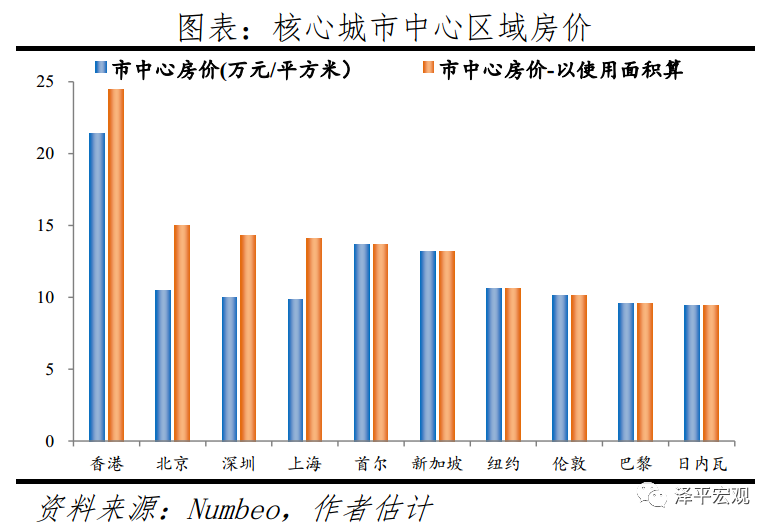

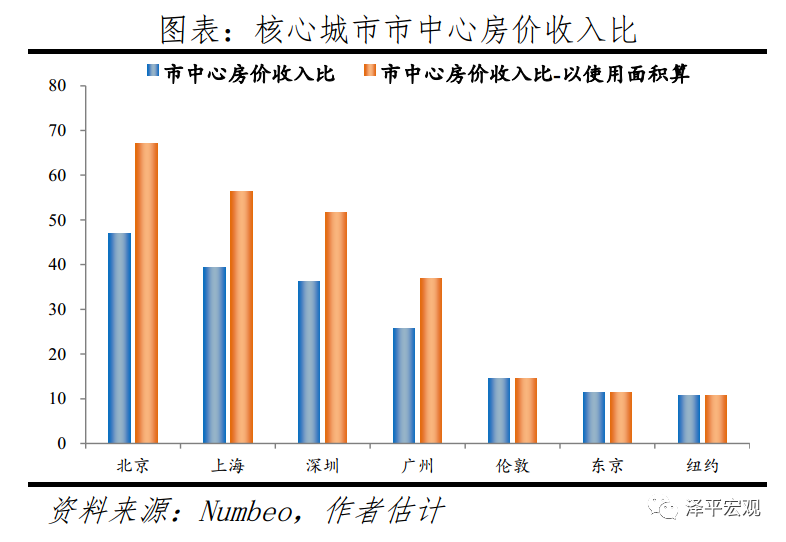

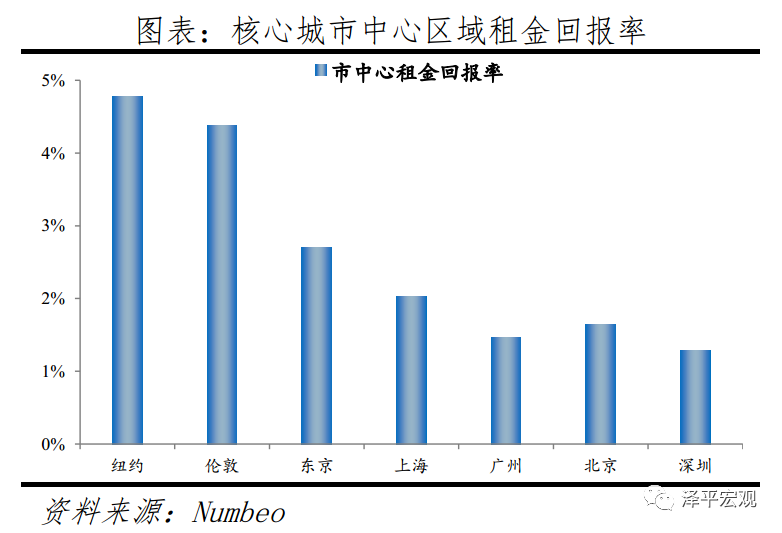

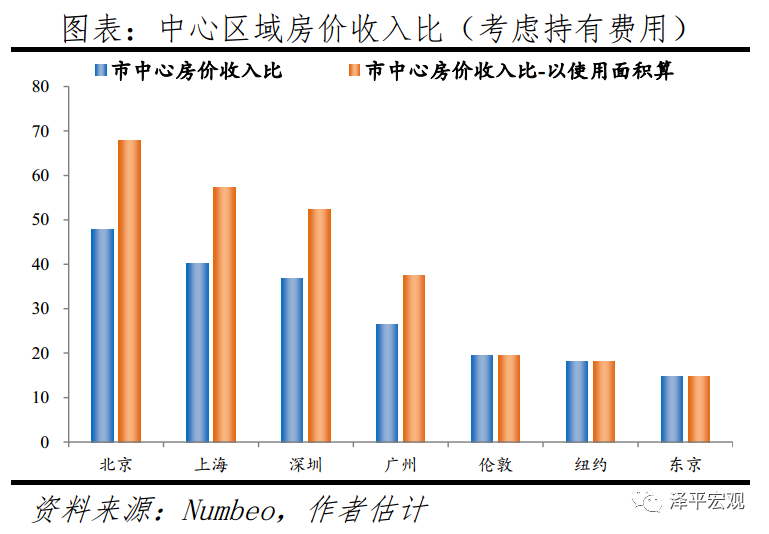

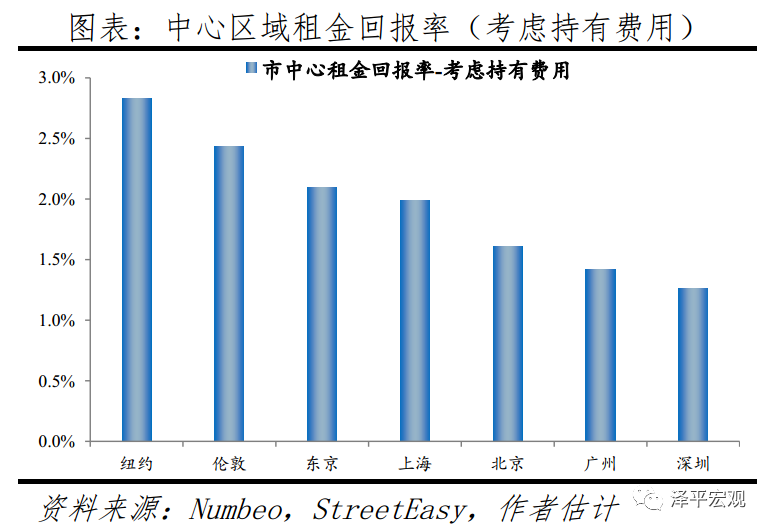

绝对房价:中国内地核心城市绝对房价和相对房价均居全球前列。1)核心城市房价高、涨幅高是世界普遍现象。2009-2019年,北上广深商品住宅成交均价涨幅达4倍以上,高于全国的2.0倍。与一线城市相比,二线和三四线的绝对房价和房价收入比较低。2019年一线、二线、三四线二手房均价分别为53987元/平方米、17063元/平方米、6978元/平方米,房价收入比分别为22.2、11.3、6.7。2)从绝对房价看,以使用面积口径估算,北京、上海和深圳中心区域实际房价分别为15.0、14.3、14.1万元/平方米,超过纽约的10.6万元/平方米、伦敦的10.2万元/平方米,仅次于香港的21.4万元/平方米。3)中国内地一线城市房价收入比较高,市中心租金回报率不足2.1%。以使用面积算,北上广深市中心房价收入比分别为67、56、37、52,高于纽约的11,伦敦的14,东京的11;外围区房价收入均在20以上,同样高于纽约、伦敦和东京;北上广深租金回报率不足2.1%,低于纽约的4.8%、伦敦的3.3%、东京的2.7%。4)考虑持有费用后北上广深与国际都市相对房价差距缩小。中国内地以外普遍征收房地产税、且物业费较高,持有成本明显高于内地。考虑持有费用后,以使用面积算,纽约、伦敦、东京市中心房价收入比分别为18、19、15,北上广深分别为68、57、37、52,纽约、伦敦、东京市中心租金回报率分别降至2.8%、2.4%、2.1%,而北上广深分别为1.6%、2.0%、1.4%、1.3%,差距明显缩小。

1000万人民币能买什么房子?1)1000万在北京、上海、纽约、伦敦核心区CBD附近可购买的住宅使用面积差距不大,在67-80平方米左右,但纽约市中心住宅每年持有费用超过16万元,伦敦超过7万元,北京和上海不足7000元。2)1000万在北京、上海外围区可购买使用面积在105-108平方米左右的住宅,而在伦敦、纽约外围区可购买的住宅使用面积分别为140、160平方米左右。北京、上海外围区房价较高,原因在于户籍制度使得外围区居民与核心区居民一样可以分享主要优质公共资源。按照上述住房面积,纽约外围区住宅每年持有费用超过19万元,伦敦接近7万元,北京和上海不足9000元。

中国内地核心城市房价的决定因素与长效机制。1)中国内地一二线城市房价并非由当地中位数收入人群决定,而是由全国高收入人群决定。在人口长期大量向一二线核心城市集聚的背景下,一二线城市土地长期供给严重不足导致高房价,人地严重错配。并且,核心城市优质公共资源高度富集,特有的户籍制度使得公共资源与户口挂钩、而户口基本与房产挂钩的情况更加促进全国高收入人群向核心城市集聚。此外,货币超发使得广义货币增速多高于名义GDP增长,刺激一线城市的房地产价格快速上涨。2)房价收入比和租金回报率的国际可比性很差。所谓“房价收入比4-6是合理区间的国际惯例”为讹传,国际上并不存在这样一个客观标准。中国内地相对房价较高的原因主要在于:其一,经济增速在全球较高,核心城市相对房价高是成长性的反映。其二,居民储蓄率高达37%,是欧美发达国家的至少3倍以上,高储蓄率推升房价收入比。其三,存在收入瞒报少报、大量外来人口只挣钱不定居、父母提供部分首付款等情况,导致核心城市居民实际购买能力被低估,进而房价收入比被高估。3)以人地挂钩和金融稳定为核心加快构建房地产长效机制。包括:以常住人口增量为核心改革“人地挂钩”,优化土地供应;保持房地产金融政策稳定;转变住房供应结构,丰富供应主体;推进房地产税改革,在提高持有环节成本的同时降低交易环节成本,抑制投机型需求。

风险提示:公开统计数据存在一定偏差。

目录

1 中国内地核心城市绝对房价和相对房价均居全球前列

1.1 核心城市房价高和涨幅高是世界普遍现象

1.2 北上深绝对房价位居世界前列

1.3 中国内地一线城市房价收入比较高,租金回报率不足2.1%

1.4 考虑持有费用后北上广深与国际都市相对房价差距缩小

2 1000万人民币能买什么房子?

2.1 核心区能买到的住宅使用面积差距不大

2.2 纽约和伦敦的外围区能买面积更大的住宅

3 中国内地核心城市高房价明显存在泡沫吗?

3.1 中国内地核心城市高房价主要源于什么?

3.2 房价收入比和租金回报率的国际可比性很差

3.3 以人地挂钩和金融稳定为核心加快构建房地产长效机制

正文

1 中国内地核心城市绝对房价和相对房价均居全球前列

和国际大都市相比,中国内地一线城市的房价贵不贵?我们选取一些具有代表性的全球核心城市进行对比,样本包括北京、上海、广州、深圳、香港、伦敦、巴黎、纽约、旧金山、东京等,其中重点分析北京、上海、纽约和伦敦。

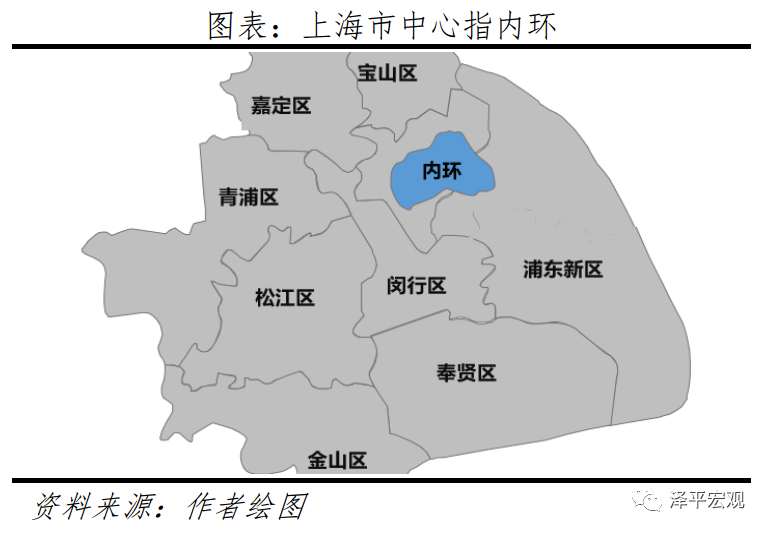

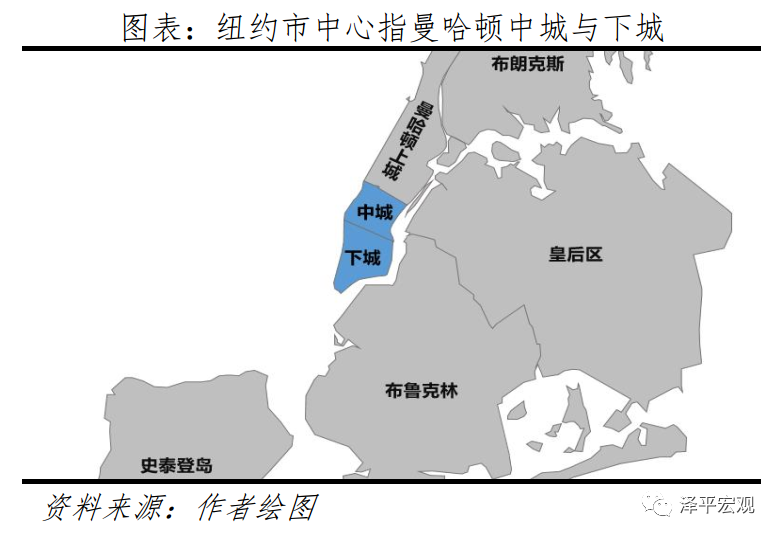

与西方相比,中国城市行政区划范围内土地面积较大,比如北京市面积高达1.6万平方公里,广州、上海、深圳分别为7434、6341、1997平方公里,而东京、伦敦、纽约、巴黎面积分别为2188、1577、789、105平方公里。为增强不同城市的可比性,我们分别选择在中心区以及距离市中心8公里左右的区域(我们此处将其定义为外围区)进行比较。具体来看,北京的中心区指东城区和西城区,外围区指四环与五环之间区域;上海的中心区指内环,外围区指中环与外环之间区域;纽约的中心区指是曼哈顿中城和下城,外围区指距离曼哈顿8公里左右的区域;伦敦的中心区指伦敦一区,外围区指三区与四区之间区域。

为保证数据口径统一,市中心与外围区房价数据来源于全球最大的在线协作数据库网站Numbeo。该网站汇聚全球用户提供的生活信息数据,并且实时更新。我们通过大量搜集各国的房产中介网站公布的中心区与非中心区各个楼盘售价和租金数据验证了Numbeo数据的合理性,比如Numbeo网站显示2020年11月纽约市中心房价和租金分别为105873元/平方米、422元/平方米/月。作为验证,我们通过在美国最大的房产中介网站Zillow搜集大量楼盘数据得出的纽约市中心房价和租金分别为106937元/平方米、409元/平方米/月,相差不大。此外,通过房价对比验证,Numbeo口径下的“非市中心房价”指的是外围区房价。

1.1 核心城市房价高和涨幅高是世界普遍现象

2009-2019年,北上广深房价涨幅达4倍以上,高于全国的2.0倍。由于新房区位逐渐外移及限价等问题,以二手房价格衡量房价涨幅更为有效。不过,全国层面缺乏二手房均价数据,以新房价格计算,2009-2019年全国新建商品住宅销售均价从4459元/平方米升至8708元/平方米,上涨2.0倍。根据房产中介安居客和房地产协会旗下房价行情网数据,2009年北京、上海、广州、深圳二手房均价分别为13932元/平方米、12274元/平方米、8200元/平方米、13858元/平方米,到2019年分别上涨到62405元/平方米、57084元/平方米、33036元/平方米、64298元/平方米,分别上涨4.5倍、4.7倍、4倍、4.6倍。其中,优质学区房涨幅能达到9倍以上,如北京育才小学的划片小区耕天下,2009年2月单价仅12900元,而当前二手房单价117000元,10年实现上涨9.1倍。

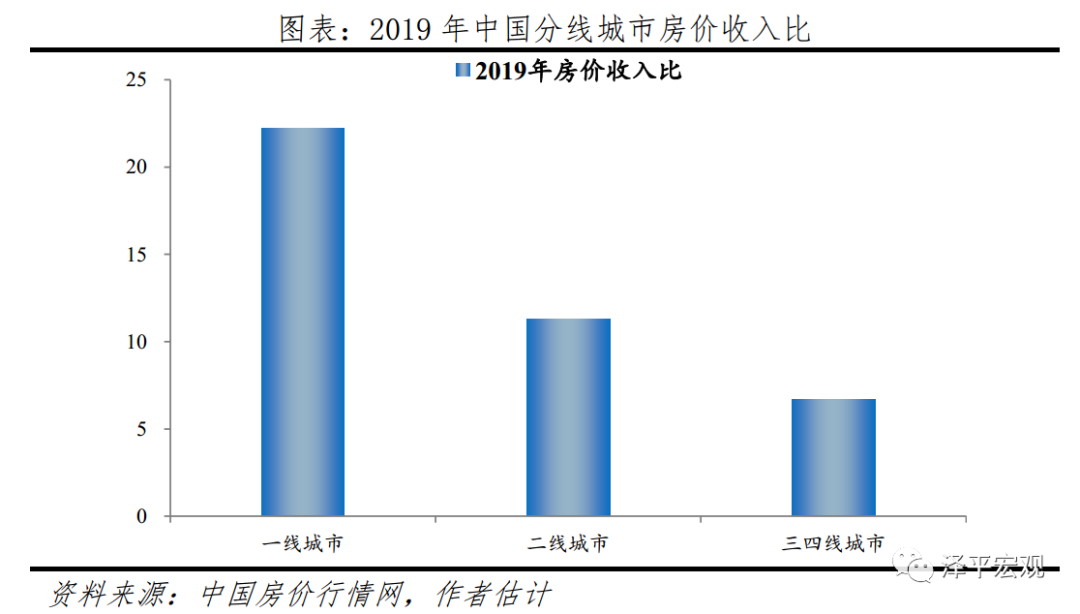

与一线城市相比,二线和三四线城市的绝对房价和房价收入比较低。从绝对房价来看,2019年12月一线、二线、三四线城市二手房均价分别为53987元/平方米、17063元/平方米、6978元/平方米。从相对房价来看,根据2019年城镇居民可支配收入,结合我们在2018年11月报告《中国住房存量测算:过剩还是短缺?》计算得到的套户比和人均住房面积等数据,一线、二线、三四线城市房价收入比分别为22.2、11.3、6.7。

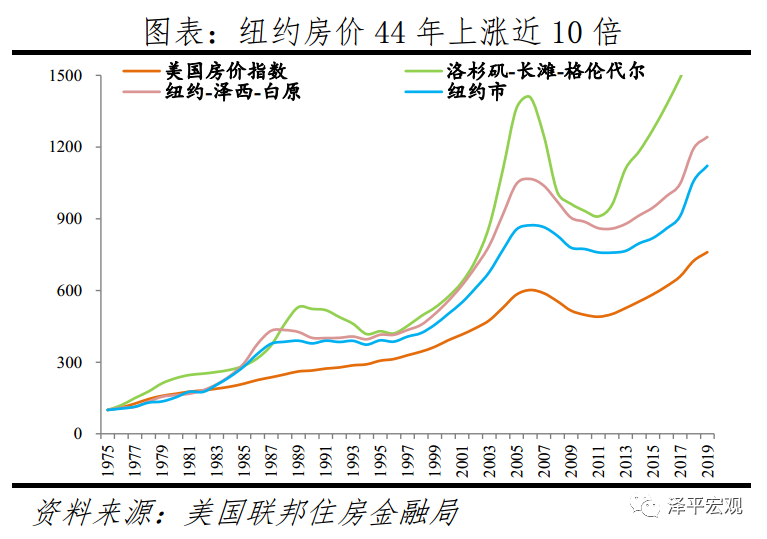

从国际经验来看,核心城市房价高、涨幅高于其他地区是世界普遍现象。在英国,1968-2019年,大伦敦地区房价从0.44万英镑/套上涨至48.39万英镑/套,英格兰地区从0.34万英镑/套上涨至25.17万英镑/套,全国从0.36万英镑/套上涨至23.47万英镑/套,伦敦地区房价涨幅达110倍,高于英格兰地区的74倍和全国范围的65倍。在美国,1975-2019年,美国、纽约市、纽约-泽西-白原分区(纽约都会区分区之一)、洛杉矶-长滩-格伦代尔分区(洛杉矶都会区分区之一)房价分别上涨7.2、9.1、12.2、16.7倍。在日本,房地产泡沫破灭前,1975-1991年东京区部、横滨、名古屋、京都、大阪、神户等六个核心城市地价上涨4.5倍,其他城市上涨1.7倍。

1.2 北上深绝对房价位居世界前列

换算为可比的使用面积后,北京、上海和深圳市中心及外围区房价均处于世界前列,但顶级住宅价格存在差距。绝对房价的国际比较需注意统计口径。中国内地住房面积统计口径为建筑面积,包括使用面积、墙体占用面积、公摊面积,而大多数国家和地区计算的是套内面积或使用面积。比如,香港采用的是套内面积,套内面积=建筑面积-公摊面积;美国、英国等使用的是使用面积,使用面积=套内面积-墙体占用面积。一般而言,套内面积约为建筑面积的80%,使用面积约为建筑面积的70%。

在中心区域,根据Numbeo2020年11月份城市中心区域房价数据,香港以214444元/平方米位居第一,纽约以105862元/平方米位居第四,伦敦以101570元/平方米位居第六,北京、深圳、上海分别以105088元/平方米、100077元/平方米、98706元/平方米位居全球第五、第七、第八,广州以54246元/平方米位居第二十九。换算为使用面积后,北京、深圳和上海中心区域实际房价分别为150126元/平方米、142968元/平方米和141008元/平方米,超过伦敦和纽约,仅次于香港,广州为77494元/平方米,未进前十。但是中国内地一线城市中心区的顶级豪宅单价低于国际大都市,比如纽约中心区最贵的豪宅是位于曼哈顿中城的公园大道432号,俯瞰纽约中央公园,单价约为77万元/平方米,而上海中心区最贵的豪宅是位于陆家嘴金融区紧邻黄浦江的汤臣一品,单价为25万元/平方米,以使用面积算,单价为36万元/平方米。

在外围区域,香港以135128元/平方米位居第一,巴黎以70505元/平方米位居第二,深圳、北京、上海分别以58144元/平方米、58103元/平方米、58001元/平方米,位居第十二、第十六、第十七,依然处于世界前列,但相对中心区域排名有所后移,广州以28939元/平方米位居四十三。换算为使用面积后,深圳、北京和上海城市外围区域房价分别为83063元/平方米、83004元/平方米和82856元/平方米,位居第二、第三、第四,仅次于香港,广州为41341元/平方米,未进前二十。

1.3 中国内地一线城市房价收入比较高,租金回报率不足2.1%

以使用面积算,北上广深市中心房价收入比分别为67、56、37、52,高于纽约的11,伦敦的14,东京的11;外围区房价收入均在20以上,同样高于纽约、伦敦和东京。Numbeo只公布了全市的房价收入比,我们采用Numbeo公布的房价平均数据、地方政府公布的人均可支配收入、人均住房面积计算市中心和非市中心的房价收入比。2019年,北京、上海、广州、深圳市中心的房价收入比分别为47、39、26、36,外围区的房价收入比分别为23、21、14、19,而纽约市中心和外围区房价收入比分别为11、5,伦敦市中心和外围区房价收入比分别为14、8,东京市中心和外围区房价收入比分别为11、7。换算为使用面积后,中国内地一线城市实际房价收入比更高,北京、上海、广州、深圳市中心的房价收入比分别为67、56、37、52,非市中心的房价收入比分别为33、30、20、27。

北上广深市中心租金回报率不足2.1%,低于纽约的4.8%、伦敦的3.3%、东京的2.7%。租金回报率是住房每年租金与售价的比值,租金回报率低意味着投资房地产的现金贴现率低。根据Numbeo2020年11月数据,在全球90个经济体327个城市中,市中心的静态租金回报率平均值为6.03%,中位值为5.07%,外围区的静态租金回报率平均值为7.21%,中位值为5.44%。其中,纽约市中心与外围区的租金回报率分别为4.78%、5.43%,伦敦为3.28%、4.38%,东京为2.70%、2.35%,而北京、上海、广州、深圳市中心租金回报率分别为1.64%、2.03%、1.46%、1.29%,外围区租金回报率分别为2.03%、2.11%、1.51%、1.38%。我们使用中国房地产协会旗下中国房价行情网数据进行验证,2019年北京、上海、广州、深圳全市范围的租金回报率分别为1.75%、1.98%、1.88%、1.54%。

1.4 考虑持有费用后北上广深与国际都市相对房价差距缩小

中国内地以外核心城市普遍征收房地产税、且物业费等较高,持有成本明显高于内地。在不考虑房地产税从个人收入所得税中扣除情况下,纽约市房地产税率为0.8%,市中心物业费约为82元/平方米/月,非市中心物业费约为54元/平方米/月;除此之外,业主还需根据房产面积和档次的不同,每年缴纳1000-5000美元的房屋保险费。伦敦业主需要缴纳市政税,约占房价的0.3%-1.2%,实际税率随房价上升而下降,伦敦市中心物业费约为48元/平方米/月,非市中心物业费约为23元/平方米/月。东京业主每年需要缴纳房屋评估价1.4%的不动产税和0.3%的市政建设税,房屋评估价约为售价的20%,市中心和非中心物业费分别为25元/平方米/月、14元/平方米/月(各地区房地产税情况参见2019年3月报告《发达经济体房地产税怎么收?》)。中国内地除上海和重庆作为试点外尚未推出房地产税,而且物业费较低,北京、上海、深圳市中心的物业费约为4.3元/平方米/月,非市中心物业费约为3.1元/平方米/月,广州市中心物业费为2.9元/平方米/月,非市中心物业费为2.2元/平方米/月。

考虑持有费用后,以使用面积算,纽约、伦敦、东京市中心房价收入比分别为18、19、15,北上广深分别为68、57、37、52,纽约、伦敦、东京市中心租金回报率分别降至2.8%、2.4%、2.1%,而北上广深分别为1.6%、2.0%、1.4%、1.3%,差距明显缩小。各地区住房的持有成本不同,为较准确比较实际的房价收入比和租金回报率,我们将房地产税、各项物业(管理)费等持有阶段的费用纳入考虑。假设居住30年,将这30年的持有费用按照假定5%的折现率计入房价,计算折现后的房价收入比。纽约市中心和外围区房价收入比分别为18、9,伦敦分别为19、9,东京分别为15、8,北京、上海、广州、深圳市中心的房价收入比分别为48、40、26、37,外围区的房价收入比分别为23、21、14、20。以使用面积算,北京、上海、广州、深圳市中心的房价收入比分别为68、57、37、52,外围区的房价收入比分别为33、30、20、28。考虑持有费用后,纽约市中心和外围区租金回报率分别为2.83%、3.45%,伦敦分别为2.43%、3.54%,东京分别为2.1%、1.96%,北京、上海、广州、深圳市中心的租金回报率分别为1.61%、1.99%、1.42%、1.26%,外围区的租金回报率分别为1.99%、2.06%、1.47%、1.35%。

2 1000万人民币能买什么房子?

为增强对国际大都市房价的直观认识,我们从自住角度出发,假定手头有1000万人民币预算,讨论在北京、上海、纽约、伦敦的核心区和外围区分别能买到什么品质的住宅以及每年的持有费用是多少。考虑不同城市的可比性,我们将核心区的选房区域缩小在距离CBD或金融商业区2.5公里以内范围,且避开单价明显较高的楼盘。

2.1 核心区能买到的住宅使用面积差距不大

1000万在北京、上海、纽约、伦敦核心区域CBD附近能购买到的住宅的使用面积差距不大,使用面积在67-80平方米左右,但纽约和伦敦市中心住宅的持有费用远远高于北京和上海。纽约市中心住宅每年持有费用超过16万人民币,伦敦超过7万元,北京和上海则不足7000元。

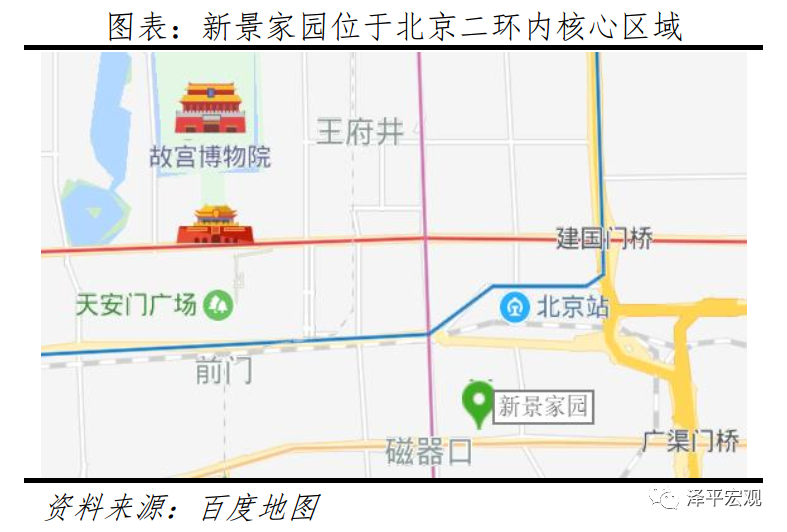

具体来看,在北京核心区,新房可以购买西城区三环内的玺源台95平方米的二居室(使用面积接近67平方米),均价10.6万元/平方米,楼盘所在区域北接长安街,南依莲花河,西连西客站,东望金融街,属于首都功能核心区,物业费5461元/年;二手房可以购买东城区二环内的新景家园105平方米的二居室或三居室(使用面积约74平方米),均价接近10万元/平方米,楼盘位于老北京内城九门之一的崇文门,地铁2号线5号线7号线三线轨道交汇,距离天安门广场和王府井商业区分别仅有1.6公里,物业费3150元/年。

在上海核心区,新房可以购买浦东陆家嘴金融区的仁恒公园世纪90平方米二居室(使用面积约67平方米),均价12万元/平方米,配套成熟,八佰伴商圈、国金中心、光大银行、交通银行、仁济医院(三级甲等)能满足各项正常的家庭生活需求,物业费6106元/年;二手房可以购买陆家嘴金融区的浦江茗园110平方米三居室(使用面积约80平方米),均价9.1万元/平方米,小区紧邻各大金融机构,物业费3174元/年。

在纽约核心区,新房可以购买曼哈顿下城130William St公寓73平方米一居室,均价13.5万元/平方米,地处金融区中心,距离华尔街200米,房地产税8万元/年,物业费7.2万元/年,房屋保险费约2.4万元/年,合计约17.6万元/年;二手房可以购买曼哈顿下城金融区的274 Water St公寓70平方米一居室,均价14.1万元/平方米,毗邻百年建筑布鲁克林大桥,距离华尔街仅500米,房地产税8万元/年,物业费6.9万元/年,保险费约2万元/年,合计16.9万元/年。

在伦敦核心区,新房可以购买LondonDock公寓74平方米一居室,均价13.5万元/平方米,位于泰晤士河北岸、伦敦金融城和金丝雀码头中间,为伦敦的心脏地带,距离CBD约1公里,步行10分钟即可到达火车站,市政税约3万元/年,物业费为4.3万元/年,合计7.3万元/年。

2.2 纽约和伦敦的外围区能买面积更大的住宅

1000万人民币在纽约、伦敦外围区域能购买的住宅使用面积整体比北京、上海大,但是纽约和伦敦外围区住宅的持有费用远远高于北京和上海。1000万在北京、上海外围区域可购买使用面积在105-108平方米左右的住宅,而在伦敦、纽约外围区域可购买的住宅使用面积分别为140、160平方米左右。北京、上海外围区域房价较高,原因在于户籍制度使得外围区域居民与核心区域居民一样可以分享主要优质公共资源。按照上述住房面积,纽约外围区住宅每年持有费用高于19万人民币,伦敦接近7万元,北京和上海则不足9000元。

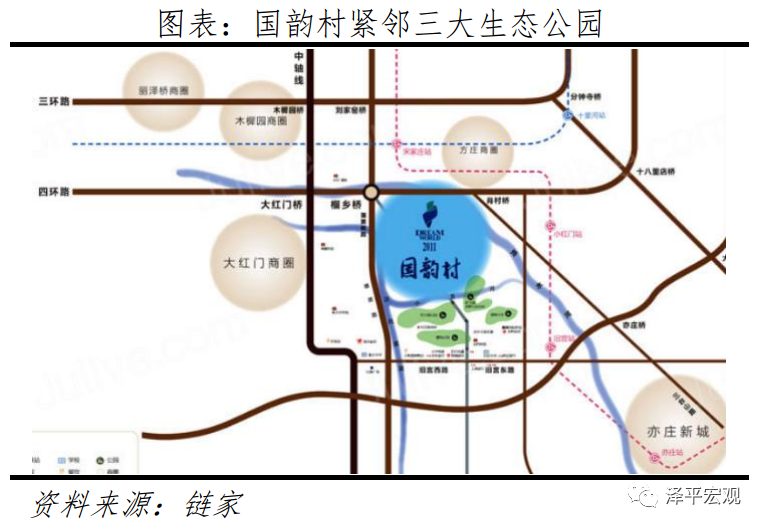

具体来看,在北京外围区,新房可以购买南四环附近国韵村150平方米三居室(使用面积约105平方米),均价6.2万元/平方米,周边的公园较多,有旺兴湖郊野公园、宣颐公园、碧海公园三大生态公园,但是生活相关配套相对不完善,物业费6840元/年;二手房可以购买丰台四环外天鸿美域南区154平方米三居室(使用面积约108平方米),均价6.4万元/平方米,2004年建造、配套完善,物业费为4476元/年。

在上海外围区,新房可以购买浦东中环与外环之间的绿洲康城金邸154平方米三居室(使用面积约108平方米),均价6.3万元/平方米,临近地铁11号线御桥站及16号线、在建中的13号线和18号线,4站地铁可到达上海迪士尼,2公里内有宜家家居、红星美凯龙、百联东郊购物中心等,物业费为8870元/年;二手房可以购买日月光水岸花园149平方米三居室(使用面积约105平方米),均价6.7万元/平方米,靠近2号线广兰路站,物业费为3451元/年。

在纽约外围区,新房可以购买皇后区345410th St公寓165平方米三居室,均价6万元/平方米,地铁30分钟可到达曼哈顿中城,房地产税8万元/年,物业费11万元/年,房屋保险费约1万元/年,合计20万元/年;也可以购买布鲁克林区NElliott Pl公寓160平方米五居室,均价6.3万元/平方米,地铁30分钟可到曼哈顿下城,房地产税8万元/年,物业费10万元/年,房屋保险费约1万元/年,合计19万元/年。

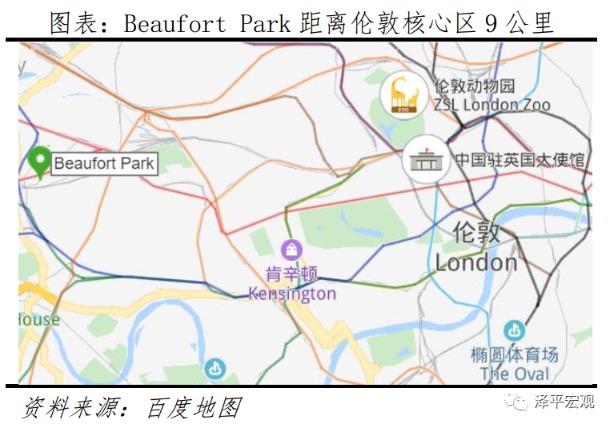

在伦敦外围区,新房可以购买BeaufortPark公寓140平方米三居室,均价7.1万元/平方米,位于伦敦西北四区,8分钟步行至科林代尔地铁站,是传统白人居民区, 市政税约3万元/年,物业费为3.8万元/年,合计6.8万元/年;也可以购买Filmworks公寓139平方米三居室,均价7.2万元/平方米,位于伦敦西三区,从最近的伊丽莎白线城Ealing Broadway站出发,12分钟可至牛津街,16分钟可至希斯罗机场, 市政税约3万元/年,物业费为3.9万元/年,合计6.9万元/年。

3 中国内地核心城市高房价明显存在泡沫吗?

3.1 中国内地核心城市高房价主要源于什么?

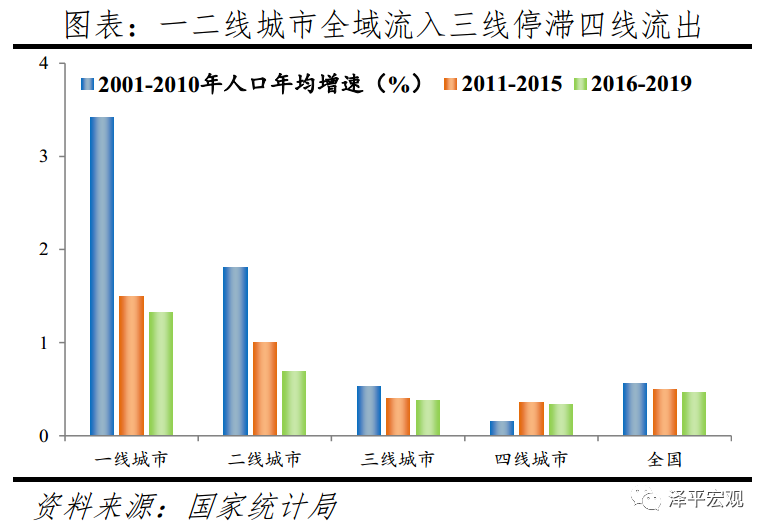

人口长期大量向一二线核心城市集聚。房地产长期看人口,人口迁移的基本逻辑是人随产业走、人往高处走。从国际经验看,人口不断从低收入地区到高收入地区迁移,从城市化到大都市圈化。中国内地核心城市优质公共资源富集、产业特别是高端产业高度集聚,人口长期大量流入。中国内地一二线城市人口年均增速均显著高于全国平均水平,且一线核心城市人口增速更高,表明人口长期净流入、且向一线城市集聚更多。2001-2010年、2011-2015年、2016-2019年,一线城市全域人口年均增速分别为3.42%、1.49%、1.33%,二线城市分别为1.81%、1.00%、0.69%,而上述时期全国人口年均增速分别为0.57%、0.50%、0.46%。

核心城市优质公共资源高度富集,中国内地特有户籍制度使得公共资源与户口挂钩、而户口基本与房产挂钩的情况更加促进全国高收入人群向核心城市集聚。从教育看,2020年北京、上海一本入学率录取率分别为46%、30%,分别为全国第一、第三;其中,拥有的985工程大学数量分别为8所、4所,合计占全国985工程大学总数的31%;拥有的211工程大学数量分别为26所、9所,合计占全国211工程大学总数的29%。从医疗看,北京、上海两地2018年三甲医院分别为54、32个,虽然合计仅占全国的6.6%,但集聚了中国最顶级的医疗资源,比如协和医院、301医院等。在中国现行户籍制度下,户口不仅是单纯的户籍登记,而且附带了区域教育医疗等公共资源、就业机会。并且,按照现行规定,户口要么登记于个人房产下、要么通过单位挂靠于集体户,这使得户口与住房基本挂钩。这使得,在核心城市置业,房子不仅是具有居住功能的建筑物,而且捆绑了一系列的稀缺资源和优质福利。尽管当前部分城市允许租房入学,但条件较多、且排序一般在户口和住房均在本学区的家庭之后。在国际上,尽管美国也有学区制度,但家庭在学区拥有居住资格即可,可采用租赁方式;并且,美国的学区分布相对均匀,并未主要集中在部分大城市。此外,尽管北京、上海近期人口增长放缓、甚至陷入负增长,但流出的主要是中低收入人群,高收入人群很可能仍在持续流入。

人地严重错配,核心城市土地供给严重不足。从原则上讲,在供需基本平衡的市场,房价由中位数收入人群决定;在供给明显大于需求的市场,房价由低收入人群决定;在供给明显小于需求的市场,房价则由高收入人群决定。尽管国际核心城市的核心区域土地供给均有限,但周边土地供给比较市场化。而中国内地长期存在限制大城市发展的倾向,大城市土地供应长期被严格限制,建设用地供给严重不足。根据住建部统计,2006-2017年中国内地城区人口1000万人以上的城市城区人口增量增长34.1%,而建设用地仅增长6.1%,人口增量与土地供给严重不匹配。从人均城市建设用地看,2017年1000万人的城市人均建设用地面积仅74.5平方米,而其他规模城市人均建设用地面积超过100平方米,100-300万、20万以下城市更是分别达117.3、135.5平方米。

货币超发使得广义货币增速多高于名义GDP增长,刺激中国内地一线城市的房地产价格快速上涨。从国际角度看,1970-2019年英国房价年均增长8.8%,虽高于8.2%的名义GDP年均增速,但仍然低于11.5%的广义货币年均增速;1960-2019年美国房价年均增长4.6%,而名义GDP和M2年均增速分别为6.5%、6.9%。从大都市圈角度看,在英国,1995年1月至2019年12月,大伦敦及周边地区房价多上涨4-5倍,明显高于该时期英国名义GDP和M2余额增幅的1.6、3.5倍。在美国,1975-2019年,洛杉矶-长滩-格伦代尔分区房价年均增长6.6%,高于同期M2的6.4%和GDP的6%。在日本,1975-1991年六个核心城市地价年均增长11.2%,其他城市地价年均增长6.4%,同期M2年均增长约9%。在中国,过去四十年广义货币供应量M2年均增速15%,1998年以来全国新建住房销售均价年均复合增速达7.72%,低于同期M2增速近8个百分点,而一线城市房价基本与M2增速持平。此外,一线城市土地成交价格同样快速上涨,2007年至2019年间复合增速达22.5%,远超货币增速,同期二三线城市地价增速与一线城市存在明显差距。

3.2 房价收入比和租金回报率的国际可比性很差

所谓“房价收入比4-6是合理区间的国际惯例”为讹传,国际上并不存在一个客观标准。房价收入比反映的是居民家庭对房价的支付能力,比值越高,支付能力越低。Weicher(1977)最早使用房价收入比作为住房支付能力判别指标,其房价收入比为每套房屋销售价格中位数与家庭年收入中位数之比,其中计算了1949-1975年美国的房价收入比,大多数位于2.8-2.9之间。1989年10月香港大学专家伯纳德指出,发达国家房价收入比在1.8-5.5之间,发展中国家一般在4-6之间。后来,伯纳德在搜集到较多国家的房价收入比资料后,发现一些经济落后的发展中国家房价收入比远高于6.1998年联合国统计了96个经济体的房价收入比资料,最高为30,最低为0.8,平均值为8.4,中位数为6.4,彻底否定了4-6倍是国际标准的论点。然而部分中国学者和相关机构在引入房价收入比概念时,忽视中国的经济水平、文化传统、房地产发展阶段等因素,不约而同地引用“4-6”这个所谓的“国际标准”进行国际比较,这显然是有问题的。

除土地供给不足外,加上中国居民收入统计不全、高储蓄率、高经济增速等情况,使得房价收入比、租金回报率不具备国际可比性。

其一,中国经济增速在全球较高,核心城市相对房价高是成长性的反映。如果把经济体或城市比作一家公司,住房可类似为这家公司的股票,房价是股价,租金回报率是股息率。以中国股市为例,由于成长性不同,主板和创业板的股票估值不具备可比性。在主板,公司业绩增长稳定但不具备爆发性,估值一般;在创业板中,公司业绩增长较快,股票估值较高,高估值是对未来盈利的提前反映。当前中国经济虽从高速增长阶段转向高质量发展阶段,但经济增速在全球仍较高。核心城市是中国经济的核心,高端产业集聚、优质公共资源富集、人口大量集聚,成长性在中国更具优势。

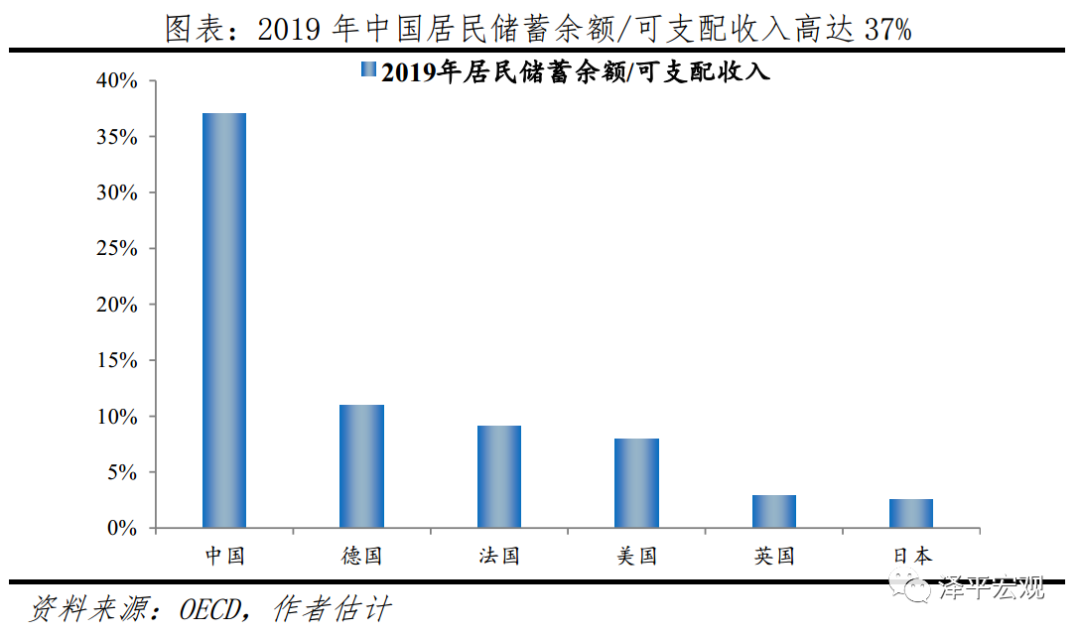

其二,中国居民储蓄率高达37%,是欧美发达国家的至少3倍以上,高储蓄率推升房价收入比。根据OECD统计口径,居民储蓄率指居民储蓄余额/可支配收入总额。中国居民储蓄率远远高于欧美发达国家,2019年中国居民储蓄率高达37%,而美国、英国、法国、德国和日本仅仅分别为8%、3%、9%、11%、3%。居民储蓄率高意味着中国居民的购房资金准备相对充足,进而推升房价收入比至一个较高水平。

中国存在收入瞒报少报、大量外来人口只挣钱不定居、父母提供部分首付款等情况,导致核心城市居民实际购买能力被低估,进而房价收入比被高估。其一,由于在调查中存在瞒报少报等因素,国家统计局统计的家庭年均可支配收入并非居民收入全部。在官方调查中,由于人们对隐私权更加重视,一定程度上确实存在着漏报和少报情况,高收入群体也较少进入调查样本。而在发达经济体,多要求居民自行上报所有收入,并以此为基准征取税收,蓄意瞒报漏报的行为将会受到严厉处罚,因此发达经济体对居民家庭收入的统计比较接近全部收入。其二,大量外来人口只在核心城市只挣钱而不定居,核心城市居民实际购买能力存在低估。中国城镇存在大量的农民工等外来人口,核心城市更是如此,这些外来人口很难在当地安家,但统计局的可支配收入统计将这些低收入的外来人口纳入、低估了核心城市居民实际购买力。其三,因文化传统差异,中国人购房存在“六个钱包”现象,即普遍存在父母等替子女提供部分住房首付款的情况。

3.3 以人地挂钩和金融稳定为核心加快构建房地产长效机制

房地产长期看人口,中期看土地,短期看金融。要实现“稳地价、稳房价、稳预期”的政策目标,促进房地产市场平稳健康发展,我们建议以人地挂钩和金融稳定为核心加快构建房地产长效机制,建立居住导向的新住房制度,更多发挥房地产实体经济功能,回归居住属性和制造业属性。

一是以常住人口增量为核心改革“人地挂钩”,优化土地供应。目前的“人地挂钩”源于2016年9月国土资源部、发改委、公安部等部委联合发布《关于建立城镇建设用地增加规模同吸纳农业转移人口落户数量挂钩机制的实施意见》文件,指农业转移人口落户数量与城镇建设用地供应量挂钩,并规定“超大和特大城市的中心城区原则上不因吸纳农业转移人口安排新增建设用地”,因此并不能解决热点城市人口流入与住房供应紧张之间的矛盾。未来应坚持都市圈城市群战略,加快推进农业转移人口市民化,建立健全宅基地自愿有偿退出机制,推行新增常住人口与土地供应挂钩,推进市场化跨省换地,优化城镇用地在城乡、地区和城市之间的配置,严格执行“库存去化周期与供地挂钩”政策,优化城镇城市工业用地、住宅用地、商业用地及公共服务用地等结构。

二是保持房地产金融政策稳定,房地产融资从过度收紧回归中性稳定。房地产短期看金融,房地产过度金融化是风险之源,金融稳健是治本之策。2019年5月以来针对房地产融资出台了一系列收紧政策,从海外债、信托、信贷等全面收紧。当前既要防止货币放水刺激房地产泡沫,又要防止主动刺破引发重大金融风险。一是坚持差异化的住房信贷政策,支持刚需和改善群体购房自住,抑制投机性需求;二是保持货币金融政策连续性和稳定性,避免住房金融政策调整过快过急,导致市场短期内剧烈波动,引发处置风险的风险;三是房地产融资从过度收紧回归中性稳定,避免一刀切走极端,支持房企合理融资需求。

三是丰富供应主体,转变住房供应结构。当前中国住房供给体系重销售轻租赁,多元主体供给型的住房体系尚未建立。未来供应主体将从以开发商为主转变为政府、开发商、租赁中介公司、长租公司等多方供给;以市场化的商品住房为主、加大各类保障性住房供应力度,形成“高收入靠市场、中等收入有支持、低收入能保障”的阶梯化住房供给结构。不过,住房供应结构的探索与政策出台须因地制宜,警惕盲目跟风。

四是稳步推进房地产税改革,推动土地财政转型。房地产税改革的根本目的在于给地方创造稳定税源,健全地方税体系,推动“土地财政”在完成城镇化的阶段使命后成功转型。房地产税改革,方向是将房产税和城镇土地使用税二税合一,并对个人住房开征房地产税。在节奏上,立法先行,在全国人大经过审议形成法律;在具体实施时,对地方政府充分授权、分步推进。并且,作为财产税和直接税,房地产税出台方案应充分考虑居民的税收负担,针对中低收入家庭、特殊用途住房,设立合适的税收优惠。

五是房地产政策从短期调控到长效机制构建,从抑制需求到增加供给。一是取消一些不合理的短期调控政策,将合理有效的短期调控升级到制度化,建立金融、土地、财税、住房保障、市场管理等一揽子长效管理机制。如在大量人口流入的一二线城市增加共有产权房和租赁住房供应;“限房价、竞地价、竞配建”等创新土地出让模式逐步替代价高者得的传统模式,打破地价推升房价、房价拉升地价的循环等。二是从侧重抑制短期需求转为注重增加供给,促进长期供需平衡。人口决定需求、土地决定供给、金融决定需求的释放。短期的需求侧调控政策,或刺激需求急剧释放、或压抑需求延后释放,只是短期的权宜之计,无法解决长期供需不平衡的根本矛盾。供给端的政策,如人地挂钩、确立都市圈城市群战略、调整土地用途结构、完善租赁市场等才是平衡供需的长期之策。

(文章来源:泽平宏观)