再配股融106亿港元 恒大间接承认汽车平台持股集中问题

来源:观点地产网 2021-05-13 19:22:08

观点地产网 恒大果然再一次利用旗下新能源汽车上市平台融资,不然这高企的股价岂不是浪费?

5月13日早间,中国恒大公告宣布将以5月12日收市价51.15港元折让20%配售恒大汽车2.6亿股,占恒大汽车总股本的2.66%,配股金额约106亿港元。虽然折让力度大,但配股价仍达到40.92港元,远超过往水平。

自去年8月份恒大健康正式更名为恒大汽车后,恒大汽车共进行了两次配股或者引入战投。

其中,2020年9月恒大汽车向腾讯控股、红杉资本、云锋基金及滴滴出行等多名投资者配售股份1.77亿股股份,筹资约39.99亿港元。当时的配股价为每股22.65港元。

2021年1月,恒大汽车向京基集团陈华、中洲集团黄光苗、翠林集团王忠明及陈凯韵(甘比)等6名战略投资者定向增发9.52亿股股份,筹资260亿港元,当时配股价为每股27.30港元。

事实上,虽然中间有轻微的波动,但恒大汽车的股价是一直呈现上涨趋势的。

恒大健康在2018年中旬6月25日通过斥资67.5亿港元购买法拉第未来(FF)股权,进军新能源汽车行业。所以用2018年6月25日的收市价4.6港元,以及2021年5月12日收市价51.15港元计算,两年内升幅已经达到1011.96%。

但要知道恒大汽车股价真正的飞速抬升是发生在去年6月10日之后。当日其以3.795亿美元收购NEVS剩余股权。

当时恒大集团已经放弃与FF的合作,寻求瑞典汽车制造商方面的帮助。通过砸下超过400亿元资金,从瑞典萨博到超跑品牌柯尼塞格(Koenigsegg),从卡耐新能源到泰特机电、英国Protean电机,再到全球最大的汽车经销商广汇集团。恒大在短时间内将整条新能源汽车产业链整合完成,到2020年中旬接近尾声。

以收购NEVS剩余股权为开端,恒大汽车开始释放一系列利好,例如7月27日宣布更改公司名称,及8月3日公布了旗下恒驰品牌六款新能源汽车。

在这一阶段,从收市价6.34港元的2020年6月10日,至达到最高价37.7港元的8月4日,恒大汽车股价上涨了518%。于是恒大汽车在9月15日随即发起第一次配股。

三天后,恒大汽车于9月18日宣布启动A股科创板上市,并在12月一个月内斥资超28亿港元进行增持,将股价维持在约30港元左右水平。期间恒大汽车的恒驰1还公开了实车路试视频。

2021年1月24日,恒大汽车开启第二轮配股。翌日,恒大汽车股价在单日内从34.35港元上涨至45.35港元,涨幅达到51.67%。随后,该股在2月17日达到阶段最高峰72.45港元后,下调维持在50-60港元的水平。

上述是恒大此次配售股票融资106亿港元的背景。

在融资收紧的大环境下,分拆多元化业务是恒大集团2020年进行融资和降负债的主要手段之一。凭借轮番引投和配股融资,恒大去年在几大平台上就筹得近888亿港元权益。

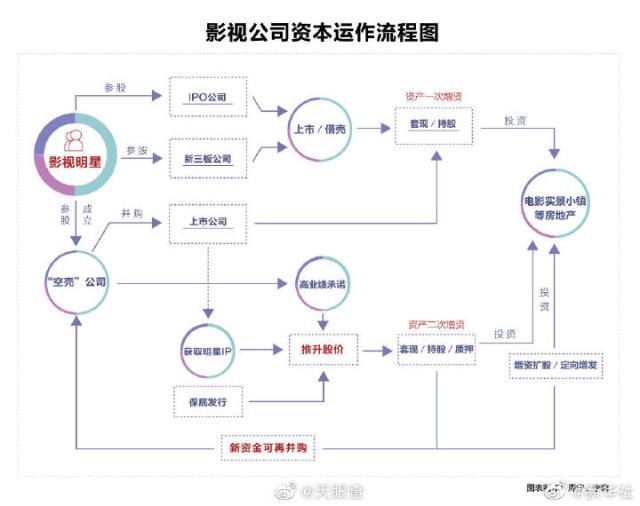

通过迅速抬升股票价格达到一个新的水平,然后实施配股,个中的奥妙是恒大能通过利用更少的股份来筹集更多的资金。一方面,市值越高股价越高,投资者们、许家印的朋友们才能输血得越多,另一方面则因为恒大手里的筹码或已经不像之前那般多。

以恒大汽车平台为例,通过几次引入投资者,恒大集团对该平台的持股正不断被稀释。

在去年12月31日完成增持后,恒大对恒大汽车的持股达到74.95%。但通过两轮增发和配股,恒大目前对恒大汽车的持股比例已经下降到67.64%。未来将从哪里拨出部分股份进行融资,是一个需要考虑的问题?

尤其当目前恒大集团和其盟友对恒大汽车的把控,已经引起了外界的关注。

去年8月19日,香港证监会就曾指出恒大汽车股权高度集中的问题,其时恒大集团以及另外十八名股东控制了恒大汽车94.82%的股权。

在最新的公告中,恒大亦透露:“此次配售2.6亿股,实现了恒大汽车前20大股东持股比例降到90%以下。”即在此次配股前,恒大汽车前20大股东持股比例是在90%以上的。

而前20大股东大部分可以认为是恒大此前引入的战略投资者,他们与恒大集团绑在同一条战船上。这也是恒大汽车股票能够稳定抬升的密码之一。

如今我们已经能发现几位,多次参与恒大系相关配股融资活动的投资者。

例如,参与2020年9月恒大汽车配股的腾讯控股、红杉资本、云锋基金(事实上是腾讯系和阿里巴巴系),亦参与了恒大物业的战略投资和IPO。

周大福郑氏家族,以及大刘家族的陈凯韵更不用再多讨论,他们疑似与“大D会”相关。郑氏家族参与了恒大汽车和恒大房车宝的战投,而大刘家族更是中国恒大的第二大股东,同时亦购买了恒大发行的多笔债券,属于坚定的利益伙伴。

再例如翠林集团王忠明,他曾是恒大地产集团副总裁,负责恒大地产集团深圳区域事务,并在2016年参与接盘了恒大冰泉相关资产,他也同时参与了恒大汽车和恒大房车宝的战投。