蔡浩:中长期贷款强劲表明经济向好势头不减

来源:中新经纬 2021-05-13 16:24:12

中新经纬客户端5月13日电 题:《蔡浩:中长期贷款强劲表明经济向好势头不减》

作者 蔡浩(国金固收研究组负责人、中国首席经济学家论坛高级研究员)

5月12日,央行公布4月份金融数据:4月新增社融1.85万亿元,同比少增1.25万亿元;人民币贷款增加1.47万亿,同比少增2293亿元;M2同比增速为8.1%,增速较上月末低1.3个百分点。

中长期信贷依旧强劲,但短贷在监管下回落

4月新增人民币贷款1.47万亿元,同比少增2293亿元,人民币贷款余额增速为12.3%,较上月回落0.3个百分点。通过计算,短期贷款及票据融资同比少增5199亿元,而中长期贷款同比多增1587亿元。

具体来看,中长期贷款方面,企业中长期贷款保持强劲,增加6605亿元,同比多增1058亿元,表明经济的增长动能依旧强劲,4月制造业PMI为51.1%,连续14个月位于扩张区间也印证了这一点。经济持续向好、出口高增长,企业融资需求依旧旺盛。大宗商品价格持续上行也使得上游采矿业和中游相关制造业维持较高的生产活跃度。

居民中长期贷款增加4918亿元,同比多增529亿元,相较于2021年3月份的新增(6329亿元)继续回落,显示地产调控政策继续发力。4月以来,监管对于违规流入房地产信贷排查工作进一步推进,部分城市按揭贷款利率上调,结构性信贷供给收紧。融360大数据研究院报告显示,4月份(数据监测期为3月20日―4月18日),全国首套房贷款平均利率为5.31%,环比上涨4个基点;二套房贷款平均利率为5.59%,环比上涨2个基点。

短期贷款方面,居民短期贷款增加365亿元,较3月值(5242亿元)大幅回落,同比少增1915亿元。企业短期贷款减少2147亿元,同比少增2085亿元。据我们调研,在监管严查经营贷入楼市的背景下,4月银行相关放贷规则有所变化,同时影响到供需两个层面,因此企业和居民短期贷款被明显压缩。

社融增速再下台阶

4月社融新增为1.85万亿元,同比减少1.25万亿元,社融规模同比增长11.7%,较上月回落0.6个百分点,为近一年内来最低。从结构上看,企业债券融资、新增人民币贷款和新增未贴现银行承兑汇票是前三大拖累项,政府债券融资小幅多增,信托贷款延续负增长。

分项来看,企业债券融资3509亿元,相较于2020年同期融资规模(9237亿元)明显缩量,同比减少5728亿元。从信用债的发行和到期情况看,4月份信用债到期量依旧高过万亿是主因。新增人民币贷款1.28万亿元,同比减少3439亿元。4月新增未贴现银行承兑汇票继续大幅减少,为-2152亿元,同比减少2729亿元,但环比(3月份为-2296亿元)减少幅度有所收窄,4月下旬票据被大量购买(1M票据利率一度出现0.3%的成交)并贴现冲表内信贷规模是主因。政府债券融资3739亿元,同比小幅增加382亿元,环比多增约600亿元,主因4月份地方政府债明显发力。信托贷款、委托贷款继续负增长,其中信托贷款减少1328亿元,3月上旬地方监管部门发文打假“投资类信托”,信托监管高压未消。

M2超预期下滑

4月份M2同比增速为8.1%,增速较上月末和2020年同期分别低1.3个百分点和3个百分点,也显著低于市场预期9.0%左右水平,为2019年3月以来的最低值。其中,居民存款和企业存款为由正转负,分别-15700亿元和-3556亿元,而2020年同期分别为-7996亿元和11700亿元,是M2低增长的主要原因。而财政存款则由于缴税大月的原因,由负转正,增长5777亿元,较2020年大幅增加5250亿元,也是M2增速大幅放缓的重要原因。

总的来说,4月份的金融数据显示在经济稳步复苏的态势下,中长期贷款依旧保持良好的态势,但地产调控政策对居民中长期贷款的负面影响正在显现,短期贷款则在严查经营贷资金用途的背景下大幅回落。社融数据继续收缩,主要受新增人民币贷款和企业债券融资以及信托监管高压延续的影响。再加上2021年4月财政支出力度恢复疫情前常态,明显低于2020年,导致M2增速超预期下滑。

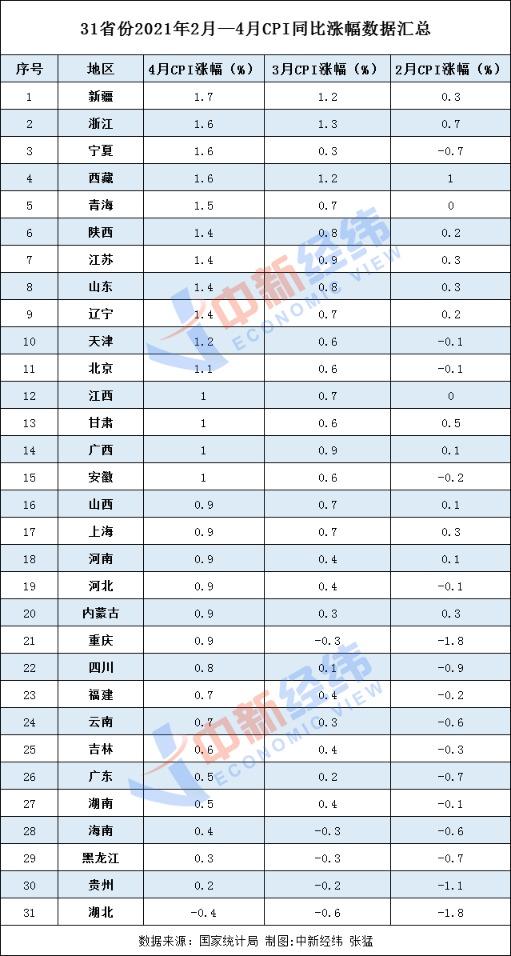

5月以来,资金面继续向宽,节后央行公开市场操作维持每日100亿元逆回购,在地方债等供给压力尚未冲击之前,短期流动性表现较好带动10年期国债收益率连日走低,录得2月份以来最低。从2021年一季度央行货币政策执行报告的措辞来看,货币政策的结构调整短期将让位于宏观大局,5-6月的货币政策和资金面可能仍将维系较为宽裕的环境,紧信用也可能被短期的扩信用所取代。债券供给依旧是5月份需要重点关注的扰动因素。2021年前几个月份新增地方政府专项债发行进度明显放缓,意味着后续的供给压力会逐步增加。此外,商品通胀的势头会否引发顶层政策态度的变化,也将是下阶段债市博弈的核心之一。在利率债后续供给放量,以及PPI短期仍将继续走高的背景下,利率继续下行的空间正变得越来越小。(中新经纬APP)

蔡浩

中新经纬版权所有,未经书面授权,任何单位及个人不得转载、摘编或以其它方式使用。本文不代表中新经纬观点。