近期黑色商品走势分析 需求季节性走弱的幅度较为关键

来源:方正中期期货 2021-05-11 12:23:25

一、螺纹钢

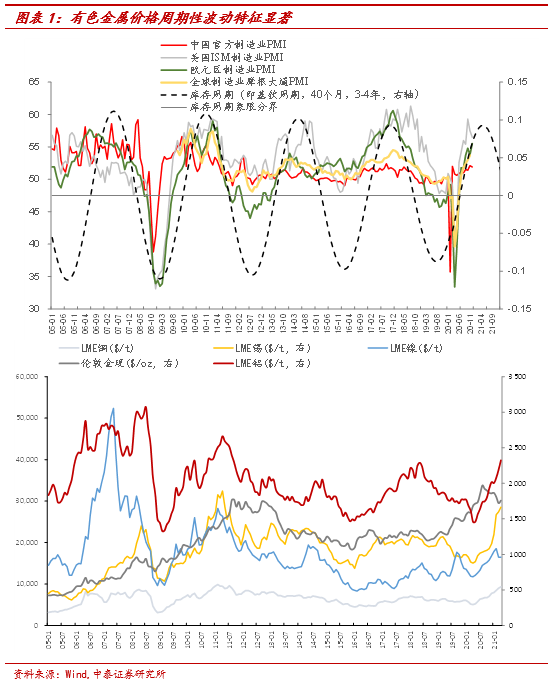

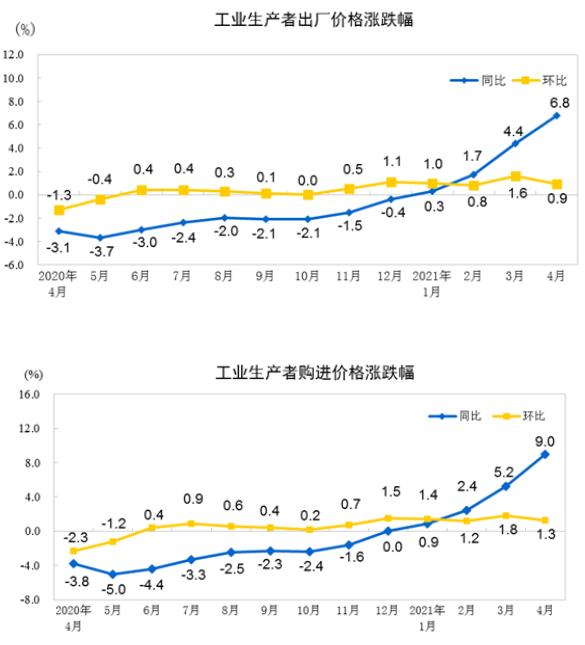

由于全年压减产量的目标未变,导致供给政策落地前,在需求预期未发生变动之下,市场很难去预测钢材的供需缺口,从而使政策预期一直以利多形式体现。海外价格坚挺是本轮行情另一驱动,4月摩根大通全球及美、欧制造业PMI录得疫情后新高,显示经济复苏延续,世界钢协统计的一季度各地区粗钢产量除北美外均同比增加,中国地产后周期产品(家电、家具、灯具)出口环比仍未有减退迹象,本质还是疫情后海外经济复苏及宽松货币政策尚未退出。

因此本轮上行趋势彻底结束的前提:一是海外需求和价格回落,可以关注美国货币政策转向的时间;二国内供需关系明朗,即供给端靴子落地同时需求增速快速下滑。在以上两点因素出现前,行情预计难以转势,盘面在突破6000元/吨的现货历史高点后,持仓大幅减少,盘面波动可能加大,但趋势下跌还很难看到,因此卖保或趋势做空都建议暂时规避,阶段性回调做多可以参与,只是仍建议降低仓位控制风险。

后续关注点:月中前后公布的经济数据 下旬以后需求表现 供给政策

1、减产预期降低了产量回升影响

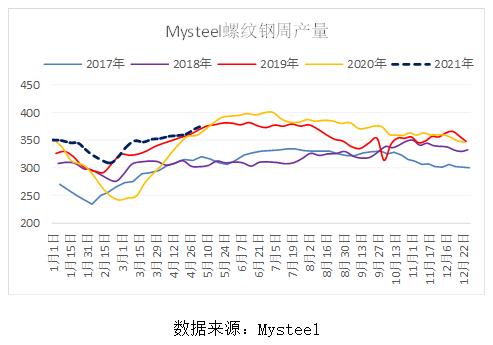

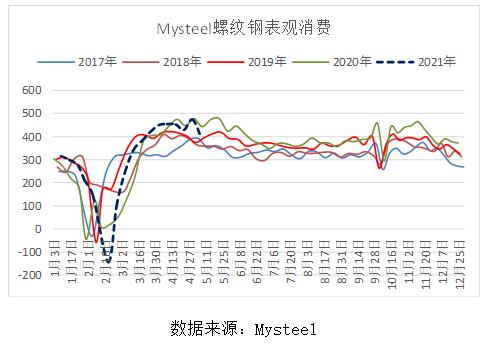

目前电炉峰电利润打开,Mysteel统计的102家长短流程钢厂电炉开工回升放缓,产能利用率增幅逐步收窄,产量或已达到高位。长流程利润也升至高位,目前Mysteel统计的163家钢厂高炉产能利用率同比下降5%,相比4月初回升3%,最近一周Mysteel统计的91家钢厂废钢到货量和日耗量均有所下降。在高利润刺激下,电炉会处于满产状态,高炉提产动力较强,无政策措施出台前,钢材产量存在增加空间,当前螺纹钢周产量已回到380万吨,相比3月增加30万吨,去年5月之后螺纹钢产量最高到400万吨,热卷产量最高到335万吨以上,目前为332万吨。因此,4月以来卷螺产量回升还是超出预期,但1-3月粗钢产量同比大增3700万吨,4月同比增速仍在10%以上,在此之下,前期产量增幅越高,市场对后期减产的预期就越强,特别是最近两周先后出台了进出口税率调整政策及产能置换方案,从政策目标看均是在未压减产量做准备,导致政策落地前,供给将会使盘面主要支撑因素,利多的消退至少要到政策公布后。

2、需求季节性走弱的幅度较为关键

季节性看,4月一般是全年需求高点,5月环比回落,6月之后逐步进入淡季。过去两年4-5月需求变化不大,2020年基本持平,2019年5月需求环比下降2.4%。目前水泥价格和磨机开工率处于偏高的位置,因此在单周表观消费量降至430万吨后,节后当周螺纹钢需求降至400万吨,热卷也明显回落,但成交较好,短期看需求仍偏强,需要看南方逐步进入雨季后,5月下旬以后需求表现。而在土地成交滞后可能导致新开工滞后的情况下,二季度需求超季节性下滑的风险仍来自地产端,因此月中前后公布的4月相关数据数据值得关注。

3、进出口税率调整对短期市场影响较低

中国钢坯进口关税下调后,海外钢坯价格开始上调,目前而言,进口关税下调起到的效果有限,后期更多要看国内外价差能否重新拉开,产生进口利润。出口退税率下调后受影响的品种2020年出口量合计3500万吨左右,其中彩涂板、热轧板卷、中厚板、棒线材、型材退税取消的力度较大,目前国内外价差依然较大,以热轧为例,美国钢厂热卷报价1588美元,进口CFR价1445美元,欧盟钢厂报价1214美元,土耳其出口FOB报1030美元,印度出口F0B报970美元,而中国钢厂出口F0B报946美元,中国资源仍有一定价格优势。因此如果后期海外需求降温,价格接受能力下降,受影响的量可能会增加。

4、新增产能继续严格控制

发改委和工信部印发了新版产能置换方法及控制新增产能相关意见,近期由发布了2021年钢铁去产能“回头看”检查工作的通知。新版产能置换方法相比2017版有几点主要变化:一是重点防治区域扩大,二是产能置换比例提高,三是低碳冶炼工艺获得政策倾斜,四是严控产能受让方数量,同时继续加强监管力度。不过与2020年12月公布的内容基本相同,如产能置换比例及产能核算表,不同的则是产能受让方数量有最多3家降至2家。而对于2020年1月24日之前已经或公示且无异议的产能置换方案,可按原办法继续执行。总体看,新版置换方法依然是为避免高利润下产能再次增加,以及一些违规置换等,和进出口税率调整一样,主要是为完成后续压减粗钢产量做铺垫。

5、政策出台的时间或继续延后

考虑到当前的高价格,以及下游制造业在成本传导不畅后接单意愿降低,因此去产量政策在旺季及去库较快的时段出台的可能下降,若在旺季出台则对供需实际影响有低于预期的风险,从时间上看可能会在淡季出台,最终对价格起到支撑而非继续推动的效果。结合易纲透露预计6月底中国全国性碳排放权交易市场将启动运营,在相关体系构建完成后去产量政策出台对市场影响也将减小。

二、热轧卷板

近期热卷延续上行走势,五一假期期间钢坯及热卷现货价格大幅上涨,节后开盘期货价格跟涨,2110合约价格突破6000元/吨整数关口,五一节后唐山钢坯出厂价格由节前的4990元/吨,累计上涨510元/吨至5500元/吨,上海地区4.75mm热轧卷板价格由节前的5770元/吨上涨至6450元/吨,在供给收缩预期影响以及成本端推动下热卷价格大幅上行。

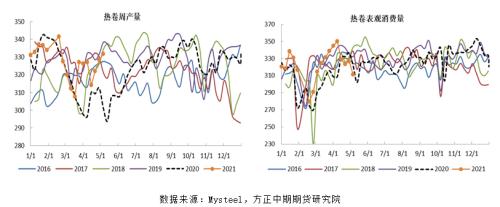

高利润刺激钢厂增产,国内粗钢产量大幅增长,根据国家统计局数据显示,1-3 月我国粗钢累计产量 27104.20 万吨,同比增长 15.60 %;4月下旬,中钢协重点统计钢铁企业粗钢日均产量239.98万吨,环比增长3.25%,同比增长19.27%;4月中下旬以来,热卷周产量连续回升,上周热卷周产量回升至331.79万吨。目前热卷10合约盘面利润达到1500元/吨左右,在高利润的刺激下,预计后期热卷产量将继续回升。粗钢产量虽大幅增长,但市场对于后期“粗钢产量同比下降”相关政策导致的供给收缩预期仍然主导盘面走势。

从需求端来看,4月中旬以来,热卷现货价格涨至高位后,一方面对投机需求有所抑制,另一方面,下游行业受成本压力出现停产或减产现象,现货采购速度放缓,导致热卷表观需求连续下降,上周热卷表需下降至311.5万吨左右,2021年4月份热卷周度表需均值334万吨左右,同比2019年下降7万吨左右,环比3月份增加7万吨。但中期对热卷需求并不悲观,4月份公布的宏观数据显示,国内制造业PMI51.1,环比3月份有所回落,但总体仍处于扩张区间,海外制造业PMI仍处于回升趋势,外需强劲,海外热卷价格涨至历史高位,对国内需求拉动作用明显。

从4月中旬以来,产量增加需求放缓,导致热卷总库存维持在340万吨左右,上周热卷社会库存257.21万吨,环比增加12.38万吨,热卷钢厂库存105.02万吨,环比增加7.91万吨,总库存362.23万吨,环比增加20.29万吨,假期期间发货速度下降,导致热卷社会库存和厂库均有所增加,预计下周发货加快,热卷库存将有所下降。

总体来看, 高利润刺激钢厂增产叠加前期检修钢厂复产,热卷产量连续三周回升,近期热卷周度表需下降,库存环比增加,供需边际转弱。但原料价格持续上行,钢坯价格涨至5500元/吨的历史高位,成本支撑较强,同时国内外制造业PMI仍处于扩张区间,海外热卷价格大幅上涨,下游需求预期较好;压减粗钢产量具体政策尚未出台,国内供给收缩预期仍然存在并主导盘面走势,后期受成本和预期影响热卷价格预计将继续强势运行,但盘面价格涨至高位后,追涨风险较大,关注逢低入多机会。

后续关注点:海外需求情况 压缩粗钢产量政策

三、铁矿石

(一)核心观点:

节后铁矿石市场看涨情绪持续发酵,资金持续流入,推升铁矿期现价格不断刷新历史新高。铁矿当前的上行驱动一方面来自基本面,一方面来自市场情绪。基本面方面,近期铁矿需求确在持续向好,高炉开工率和炼铁产能利用率持续回升。日均铁水产量当前已重回240万吨上方,对铁矿日耗不断增加。加之五一期间的消耗,节后钢厂补库意愿提升,港口现货日均成交增幅明显,港口库存进一步去化。而供应方面,主流外矿最近一期发运再度下降,铁矿供需紧平衡的局面并未得到有效缓解。且当前中高品澳矿溢价持续走强,与低品矿价差已至历史极值,铁矿品种间结构性矛盾持续累积。另外当前成材需求依旧向好,价格持续攀升,钢厂高利润得以持续,当前部分地区利润已破千元,高利润下钢厂对炉料端价格上涨的接受程度较强,支撑铁矿价格持续上行。近期中澳关系的紧张加剧了市场对外矿后续供应的担忧,鉴于澳矿在国际铁矿石市场供应端的份额,一旦发运出现扰动则对矿石价格的推升作用将极为明显,故近期盘面也在部分交易该预期。总体而言,普氏指数突破210美金后市场已进入情绪和资金推动,由于短期涨幅明显使得下行风险正逐步累积,但当前尚未到拐点。在终端需求未出现明显转弱,钢厂利润水平未出现明显收缩的情况下,铁矿短期价格将仍将维持强势运行。

风险关注点:终端需求转弱,粗钢压产预期迟迟未能落地引发成材价格回落,对铁矿价格形成负反馈,资金和市场看涨情绪退潮,出现短期大幅回调。

(二)主要逻辑:

1、钢厂高利润继续支持矿价

近期成材终端消费依旧向好,维持旺季特征,下游采购意愿仍较强,部分钢厂库存已较为紧张。成材价格持续上调,钢厂利润空间进一步走扩。当前部分厂家吨钢利润已经突破1000元/吨。高利润下钢厂对炉料端价格上涨的接受程度提升,铁矿,焦炭,废钢价格均持续走强。对于铁矿,钢厂的采购愈发集中在中高品矿,品种间价差持续走扩,引发结构性矛盾进一步凸显。

2、外矿发运节奏仍未明显加快

一季度矿山季报出炉,从淡水河谷和力拓的财报来看,产量整体不及预期。进入4月后,外矿发运再度受到扰动,澳矿受天气影响发运节奏不及预期。同时也有一季度季末冲量后的短期检修增多因素影响。到港压力近期有所减轻,随着需求的转好进口矿港口库存再度去库。同时由于近期中澳关系紧张,加之印度疫情持续升级,引发市场对后续主流矿和非主流矿供应端的担忧。

3、美金货价格坚挺,内外价差使得国内现货价格补涨

海外需求的旺盛使得美金货价格明显高于国内现货,内外价差一度成为市场关注的主要焦点。节后普氏指数迎来加速上涨,日度涨幅连续达到10美金左右。当前已突破210美金,创历史新高,贸易商进口利润出现倒挂,自身挺价意愿增强,国内现货价格出现明显跟涨。

4、铁矿自身供需改善

近期环保限产无进一步升级,在高利润的刺激下钢厂高炉开工率和炼铁产能利用率呈现持续回升的态势。日均铁水产量经过缓步上行后当前已重回240万吨上方,对铁矿日耗进一步提升。加之五一期间的消耗,节后钢厂对铁矿的主动补库意愿增强,港口现货日均成交增幅明显,港口库存进一步去化。

四、焦炭

焦炭09合约3月下旬以来期价呈现单边上涨的走势,期价不断刷新合约上市以来新高,从盘面走势上看,整体走势相当强势。本轮期价上涨的主要逻辑是环保限产导致供应局部收紧,以及下游钢厂利润维持高位,铁水产量稳步回升。

进入4月山西省吕梁市环保限产加严,根据相关政府文件要求,吕梁交口地区涉及供暖任务的两家总产能140万吨焦企现在4月初已经关停;汾阳市接环保限产任务,从4月2日始至5月2日止,对市内四户焦化厂采取进入焖炉保温状态。捣固焦炉出焦时间不小于72小时,清洁热回收炉出焦延长至100小时;随后邯郸市发布了《邯郸市2021年二季度重点行业生产调控方案》,对独立焦化企业和钢铁联合企业焦化分厂,采取分级评价政策实施限产。

由于环保限产趋严,焦化企业开工率不断下滑。从Mysteel统计的230家独立焦化企业产能利用率可以看出,焦化企业产能利用率在3月5日当周(第10周)见顶之后,连续8周回落。

4 月份焦炭八轮提降落地之后,钢厂利润恢复高位水平,唐山地区虽然事项较为严格的环保限产,但是由于部分未执行限产的钢厂开工率有所回升,故4月份铁水产量稳中有增。从Mysteel统计的247较钢厂日均铁水产量来看,4月2日当周为231.37万吨,至4月23日当周恢复至236.32万吨。预计4月份生铁产量将至7000万吨。5月初247家日均铁水产量回升至240万吨以上的水平。

目前山西、河北、河南等地实行不同程度的限产,焦炭供应局部偏紧。当前钢厂利润依旧维持较高水平。除唐山地区部分钢厂受环保限产的影响外,其他未受环限产影响的地区高炉开工率稳中有增,铁水产量稳步回升。预计后期铁水产量仍有可能继续增加,但整体增幅有限。故在供应收缩而需求增加的情况下,焦炭短期仍难以下跌,期价仍将偏强运行,整体的操作思路仍维持逢低做多,由于期价加速上涨之后,此时低位多单需注意利润保护。

当前焦炭五轮提涨已经落地,部分焦化企业开始六轮提涨,在焦化企业利润明显回升的情况下,开工率近期有所抬升,后期供应偏紧的局面可能会有所缓解。需重点关注焦化企业开工率变化以及库存变化情况。