有息负债上升19%担保近90亿!金地集团业绩增速不及子公司

来源:投资时报 2021-04-29 18:22:09

2020年金地集团(行情600383,诊股)营收为839.82亿元,同比增长32.42%;归母净利实现103.98亿元,同比微增3.2%。而其控股子公司金地商置同期收入、溢利同比增速分别为39.38%、14.6%,均高于金地集团

《投资时报》研究员 王子西

作为上市20年的资深房企,金地(集团)股份有限公司(下称金地集团,600383.SH)昔日锋芒已渐消退。

据中指研究院数据,2020年全国房企销售业绩排名中,金地集团以销售金额2426亿元位列第十四名。根据其2021年销售计划,即便完成签约销售金额2800亿元目标,其回到榜单TOP10的概率也不大。

事实上,金地集团业绩增速已落后于控股子公司。数据显示,2020年金地集团实现营收839.82亿元,同比增长32.42%;实现归母净利润103.98亿元,同比微增3.20%。而其控股子公司金地商置集团有限公司(下称金地商置,0535.HK)的收入、公司持有人应占溢利同比增速则为39.38%、14.60%。

负债方面,截至2020年末,金地集团虽未踩中“三条红线”,但有息负债由上年的947.58亿元上升19.25%至1130.01亿元。除此之外,金地集团期末担保总额接近90亿元,占到归母净资产的15.49%。如若再加上未决诉讼所涉及的预计负债8000万元。未来,其或面临几笔或然负债压力。

针对其毛利率走低、业绩增速落后于金地商置以及负债情况,《投资时报》研究员电邮沟通提纲至该公司相关部门,但截至发稿尚未收到回复。

截至2021年4月28日,金地集团收盘于12.22元/股(不复权,下同),较52周高点17.77元/股下挫31%,总市值仅552亿元。

金地集团近半年股票走势(元/股)

数据来源:Wind

销售额掉出TOP10

数据显示,2020年,金地集团实现签约销售额2426.8亿元,同比增长15.23%;累计实现签约面积1194.8万平方米,同比增长10.73%。这是其于2019年跻身“两千亿房企”阵营后,规模的再次扩张。不过,即便其签约金额与面积均有增长,但仍未能在中国房企销售业绩TOP10中获得一席。

据中指研究院数据显示,2020年,碧桂园(2007.HK)以全年销售额7888.1亿元、销售面积8421.0万平方米,摘得销售“双项冠军”;仅随其后的是中国恒大(3333.HK)、万科(000002.SZ),分别位列榜单第二、三名。而金地集团以全年销售额仅排名第十四,较上年再下滑一个名次。

据财报数据显示,2020年金地集团实现营收839.82亿元,同比增长32.42%;实现归母净利润为103.98亿元,同比微增3.20%。基本每股收益2.30元/股,较上年的2.23元/股,微增3.14%;从数据来看,其归母净利润增速不仅远低于营收,且较上年增速回落21.21个百分点。

此外,截至2020年12月31日,金地集团房地产业务毛利率为33.56%,较上年减少7.7个百分点。对比其近年来数据可以发现,2017年至2019年,其房地产业务毛利率为33.96%、43.08%、41.26%,显然,该公司核心业务毛利率已经掉回到2017年的水平。

业绩增速不及子公司

近几年来,金地集团的业绩发展亦不如其控股子公司金地商置。资料显示,2012年9月,金地集团收购港股星狮地产成为后者控股股东;次年3月,星狮地产更名为金地商置。彼时,金地集团年销售额近500亿元,而金地商置合约销售额刚过百亿。

时至2020年,金地商置合约销售额达752亿元,较六年前的百亿规模增长近6.6倍,而金地集团增长倍数不到5倍。

数据显示,2017年至2019年,金地集团营收虽由376.62亿元攀升至634.20亿元,但同比变动幅度分别为-32.15%、34.62%、25.09%;归母净利润则由68.43亿元升至100.75亿元,同比增幅为8.61%、18.35%、24.41%。

反观金地商置,可以发现,2017年至2020年金地商置的收入由47.11亿元增至163.22亿元,除了2017年同比下降近49%外,另三个年度收入增速分别在50.27%、65.42%、39.38%;而公司持有人应占溢利则由16.44亿元增至43.55亿元,同比增幅为20.27%、37.06%、68.68%、14.60%。

从上述数据可以看出,自2018年以来,金地商置的业绩不仅走出持续攀升态势,且增速均高于金地集团。其中,业绩增长较快的一年,即2019年金地商置收入及归母净利润增速高出母公司四十多个百分点。

截至2020年12月31日,金地集团、金地商置整体毛利率分别为32.86%、42%,净资产收益率(摊薄)则为18.09%、23.05%,也明显显示出后者优于前者。

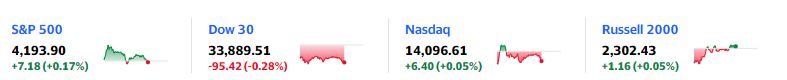

金地集团与金地商置近几年营收同比增速

数据来源:公司年报

金地集团与金地商置近几年归母净利润同比增速

数据来源:公司年报

有息负债上升19.25%

从负债端来看,截至2020年末,金地集团预收款项、合同负债分别为1.87亿元、944.93亿元,扣除预收账款、合同负债后的资产负债率约为69.36%;其持有货币资金541.97亿元,短期借款、一年内到期的非流动负债分别为27.95亿元、394.84亿元。按此计算,该公司短期债务合计为422.79亿元,现金短债比1.28倍,也就是说,其期末货币资金尚能覆盖短期债务。

另外,其净负债率为62.53%,从融资监管“三道红线”要求来看,金地集团均未踩线。不过,截至2020年末,该公司有息负债合计为1130.01亿元,较2019年的947.58亿元上升19.25个百分点。

《投资时报》研究员注意到,截至2020年末,金地集团对外担保金额为89.04亿元,其中对子公司担保余额为59.14亿元,总担保金额占到归母净资产的15.49%。被担保对象资产负债率超过70%的债务担保金额为85.33亿元,占到总担保金额的95.83%。这意味着,未来如若被担保对象出现问题,金地集团则需要履行连带责任。

除了连带责任担保所带来的或然负债,金地集团还面临一项违约争议,即其子公司珠海竹胜园房地产有限公司就斗门区商住用地项目的建设用地使用权出让合同构成竣工违约,而此诉讼赔偿涉及的预计负债为8000万元。