海通期货·动力煤期货季报:流水淘沙不暂停,前波未灭后波生

来源:金融界网 2021-04-21 12:23:16

摘要

一季度以来,动力煤期货价格走势呈现涨跌涨走势,可谓波折繁多。截止目前为止,价格持续上升,主要由于内蒙煤管票制度恢复后,供给收紧的同时下游需求释放。

1. 经济增长和通胀预期双双利好大宗商品:今年随着疫苗接种的推进、疫情的好转以及美国政府持续推出的经济刺激政策使全球经济逐步共振复苏增长,经济数据持续好转,也促使通胀预期的加强。

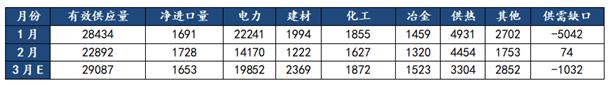

2. 疫情防控和冬季保供政策使煤炭产区产量先松后紧:从供应角度分析,在国内今年年初冬季保供政策开放了煤矿产区的开采和运输使煤炭供应量同期创下历史新高。3月份起,由于保供政策的结束,内蒙古地区恢复了按照限定产能发放煤管票的制度。除此之外,山西、陕西地区开展了煤矿安全大排查活动也使两地产量有一定缩减。

3. 进口量同比显著下降:海关总署的数据显示,2021 年 1-3月我国共进口煤及褐煤 6846 万吨左右,同比下降28.52%。就广义动力煤来讲,1-2月进口3477万吨,同比下降14.9%。主要进口国由于澳煤禁止进口的原因,更集中于印度尼西亚,在2021年印尼煤的动力煤进口量占动力煤总进口量的80%以上。

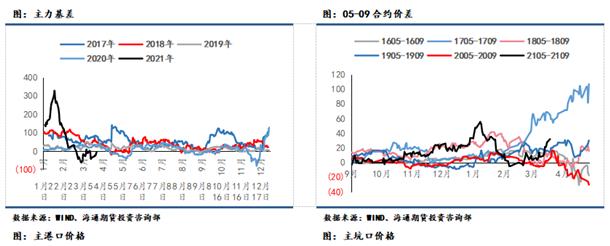

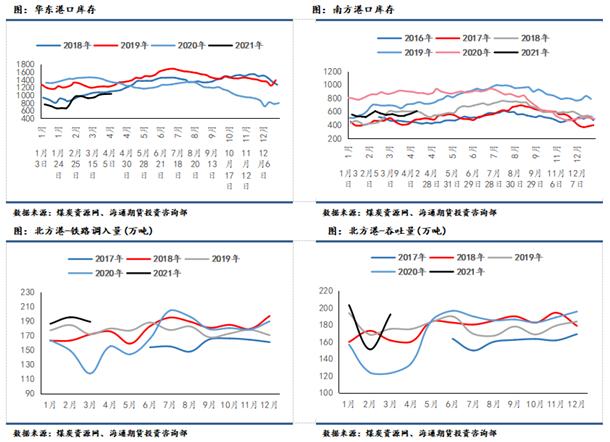

4. 港口库存情况“一波三折”:截止3月31日,北方港口总库存2510.6万吨,较去年同期增长10.68%左右;以宁波港(行情601018,诊股)、连云港(行情601008,诊股)和江内港口为代表的华东港库存在1020.5万吨,较去年同期下降了28.4%左右;以广州港(行情601228,诊股)和防城港为代表的南方港的库存在543万吨,较去年同期下降了39.9%左右。

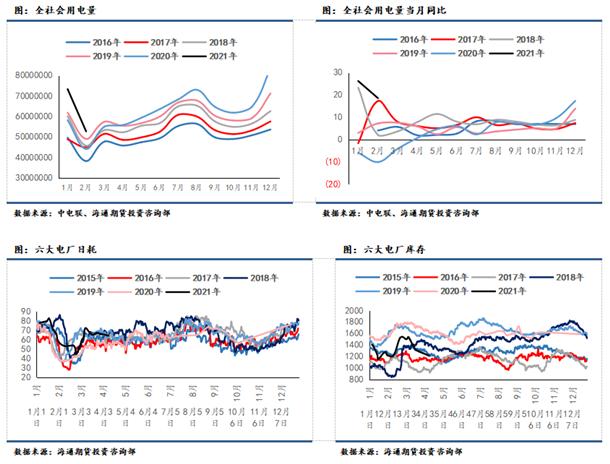

5. 电力需求同比较高、环比回落,电厂高日耗低库存运行:根据中电联的数据,1-3月,全国全社会用电量19219亿千瓦时,同比增长21.2%,其中,3月份全国全社会用电量6631亿千瓦时,同比增长19.4%。分产业看,1-3月,第一产业用电量210亿千瓦时,同比增长26.4%;第二产业用电量12625亿千瓦时,同比增长24.1%;第三产业用电量3331亿千瓦时,同比增长28.2%;城乡居民生活用电量3053亿千瓦时,同比增长4.7%。

一. 2021年第一季度动力煤走势回顾

一季度以来,动力煤期货价格走势呈现涨跌涨走势,可谓波折繁多。一月份期价先涨后跌,由于上旬冷空气的来临导致需求持续释放,叠加供应偏紧的格局,供需错配导致价格延续去年的走势,一路上涨至历史新高;随后由于国家保供政策的推进,产地和进口煤的放松使得库存累积促使价格回落,且因春节假期下游需求减弱供应却强于历史,供大于求的局面使价格跌幅扩大。直至3月初,由于乐观预期,期货价格首先止跌回升,而后现货价格开始跟涨。截止目前为止,价格持续上升,主要由于内蒙煤管票制度恢复后,供给收紧的同时下游需求释放。

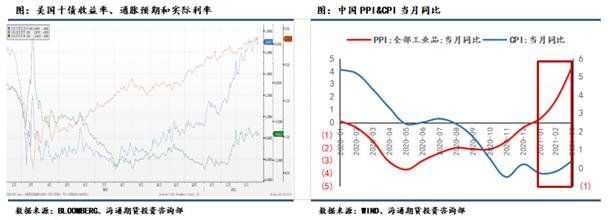

二. 经济增长和通胀预期双双利好大宗商品

今年随着疫苗接种的推进、疫情的好转以及美国政府持续推出的经济刺激政策使全球经济逐步共振复苏增长,经济数据持续好转,也促使通胀预期的加强。从下图可以看出,一季度美国的通胀预期持续上升,实际利率也在此影响下上涨。全球大宗商品,如:原油、铁矿石和铜的价格都随通胀有不同程度的走高。随着全球通胀的扩散,国内的通胀也温和回升,一季度PPI和CPI的同比持续上升,3月份最新数据来看,PPI同比增幅扩大至4.4%,CPI也由负转正至0.4%。在这宏观大前提下,动力煤的价格也处于历史高位。

三. 疫情防控和冬季保供政策使煤炭产区产量先松后紧

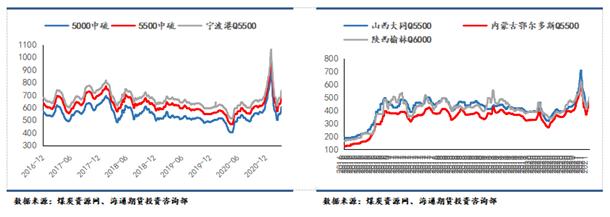

从供应角度分析,在国内今年年初冬季保供政策开放了煤矿产区的开采和运输使煤炭供应量同期创下历史新高。春节期间,为了确保煤炭产量充足以及疫情防控原因,产地内许多大中型矿都有减少假期甚至不停工的情况促使煤炭供应量得到保证并高于历史同期。随着供应量的充足,煤价也随之回落。根据国家统计局的数据显示,2021年1-2月原煤产量为61759.3万吨,同比上升了25%,由于前值较低使同比有较大幅度上升。

3月份起,由于保供政策的结束,内蒙古地区恢复了按照限定产能发放煤管票的制度。除此之外,山西、陕西地区开展了煤矿安全大排查活动也使两地产量有一定缩减。随着经济持续向好,下游工业需求的释放,供应端紧张的问题再次凸显,显现出“淡季不淡”的现象,产地销售良好,拉煤车有排队现象。但供需缺口不如年初显著,故价格上涨不会达到年初水平。

二季度一些先进产能开始陆续建设和投产,如陕西的可可盖煤矿建设项目开工建设年产1000万吨的煤矿以及山西兰花科创(行情600123,诊股)玉溪煤矿有限责任公司年产240万吨的新建矿井和配套的洗选煤厂项目经过山西煤矿安全监察局核发取得了《安全生产许可证》并由山西省能源局核定完成了生产要素公告。而在一季度专题报告:从季节性规律看动力煤上半年价格走势中提到:煤炭的产量也呈现季节性规律,2月份是产量的最低谷(春节),3月份出现全年第一个最要产量高峰,4、5月份小幅回落;6月出现第二个小高峰,7月回落,8至12月持续缓慢回升。所以从整体来看,在工业需求持续稳定向好的情况下,随着夏季的临近,电厂补库需求旺季的来临,虽有发改委增产保供政策的出台,但预计供应情况不会有显著好转,紧供应的状态持续。

四. 进口量同比显著下降

海关总署的数据显示,2021 年 1-3月我国共进口煤及褐煤 6846 万吨左右,同比下降28.52%。就广义动力煤来讲,1-2月进口3477万吨,同比下降14.9%。主要进口国由于澳煤禁止进口的原因,更集中于印度尼西亚,在2021年印尼煤的动力煤进口量占动力煤总进口量的80%以上。

经过时间和行情的考验后,我国进口限制制度有了更多经验,国家以及下游终端分配进口额度更加合理,类似于去年分配不匀导致上半年进口量大幅高于下半年的情况出现的可能性降低。而今年进口同比有较大幅度的降低也是由于去年进口量基数过大导致。此外,国内1-2月份的保供措施导致供应充足,叠加国际运费持续性高位,使得国内买家对进口煤市场的积极性不高。

近期,进口煤市场偏弱运行,虽然前期澳大利亚和南非受天气和设备故障引发的供应受限已逐步恢复,但国际煤价以及国际运费较高导致国内外价差回落,削弱了进口煤的优势。另一方面,印尼斋月的来临也导致供应量有所缩减。所以,二季度动力煤进口量预计难有亮眼的增量。

五. 港口库存情况“一波三折”

截止3月31日,北方港口总库存2510.6万吨,较去年同期增长10.68%左右;以宁波港、连云港和江内港口为代表的华东港库存在1020.5万吨,较去年同期下降了28.4%左右;以广州港和防城港为代表的南方港的库存在543万吨,较去年同期下降了39.9%左右。

主要港口北港在今年年初1月份处于旺季消耗库存的节奏,但是2月份春节的来临使下游工业等需求放缓,且产地因保供措施而产量充足。与此同时,大秦线在较长时间内处于满发状态,运力充足。这些因素导致了北港2月份库存转折向上,开始了实质性累库的状态。众所周知,秦皇岛是北方港口中最重要的港口之一,但从下图看,秦皇岛与北方港口的走势出现了一定的分歧,当北方港口快速累库时,秦皇岛港口却没有显著的增量,那是因为京唐港作为北港中库存量较大的港口出现了明显累库,且在秦皇岛港快速去库时,其他港口去库程度较为钝化,所以秦皇岛港与北港的走势有了一定的劈叉。

而进入3月份以来,虽然随着气温的转暖而进入淡季,但在居民用电下降的同时工业用电需求持续向好,以及供应偏紧的格局,使得港口库存从高位回落,库存开始较快下降,形成了“淡季不淡”的行情。其中,秦皇岛港口库存更是跌破“500万吨”大关,较往年同期处于低位。一季度,港口库存情况也可谓“一波三折”。4月份,大秦线的例行春季检修和电厂补库的需求临近,虽有发改委增产保供政策的出台,但短期内港口库存累库的可能性较低。

六. 电力需求同比较高、环比回落,电厂高日耗低库存运行

根据中电联的数据,1-3月,全国全社会用电量19219亿千瓦时,同比增长21.2%,其中,3月份全国全社会用电量6631亿千瓦时,同比增长19.4%。分产业看,1-3月,第一产业用电量210亿千瓦时,同比增长26.4%;第二产业用电量12625亿千瓦时,同比增长24.1%;第三产业用电量3331亿千瓦时,同比增长28.2%;城乡居民生活用电量3053亿千瓦时,同比增长4.7%。

从以上数据来看,因上一年数据基数较低的缘故使今年同比数值大幅上涨,所以可以较2019年的数据相比。与2019年的数据相比,全国全社会用电量上涨了14.43%,第一、二、三产业和城乡居民生活用电量分别上涨了31.28%、15.39%、16.34%和7.85%,整体来看,还是有较大的增幅。在一季度专题报告:从季节性规律看动力煤上半年价格走势中提到:我国的用电需求有着非常强的季节性规律,每年春节期间是我国用电需求的最低谷,3月集中复工形成用电量一个小高峰,4月份小幅回落,5至8月份用电量持续攀升,7、8月份出现全年重要的夏季用电高峰,9至10月回落,11—1月用电量再度回升,12、1月出现冬季用电高峰。所以,4月份数据会有一个季节性的环比回落。

从电厂角度而言,从1月中下旬日耗到达顶峰开始回落,持续至春节后复工复产使得日耗有一个小高峰,随后徘徊在高位震荡,今年一季度日耗水平处于历年高位,而库存却不及去年同期,叠加4月份大秦线历年春季检修,预计后期电厂补库有较大压力。那么综合而言,二季度虽用电需求不高,在工业需求较好的情况下,电厂也会有提前补库的需求,所以对二季度的需求预期较为乐观。

七. 后市展望

综合来看,一季度动力煤行情起落较大,整体价格重心上移。进入二季度后,出现了一波淡季不淡的行情,主要因素是在高日耗低库存的情况下,动力煤上游供应由于安全环保检查以及煤管票制度

略显紧导致价格的上涨。二季度来看,根据以上方面综合考虑,在政策不变的前提下,上游供应以及进口的增量不多,下游需求也在持续偏高运行,整体维持在2021年动力煤年报中提到的紧供需的格局。需要注意的是,高煤价引起发改委的注意,提出了增产保供的措施,后续需关注具体政策的变化,如进口的开放或煤管票制度的暂停等,政策对动力煤远期影响成分较大,短期动力煤预期走势高位运行。