广发策略:微观结构仍未调整完毕 热门股估值仍待消化

来源:金融界网 2021-03-28 20:23:18

报告摘要

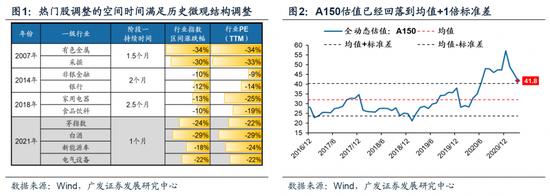

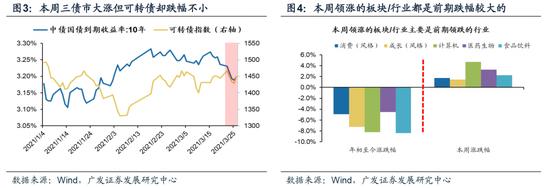

●我们判断微观结构调整第一阶段已经结束,参考历史上四轮微观结构恶化/拐点后的市场走势,1)调整空间和时间基本满足。历史上的微观结构恶化后热门股调整往往持续1.5-2.5个月(本周为第5周)、调整幅度在10-35%(当前20-30%)、估值下修到均值+1X标准差(当前A股漂亮150估值下行至深港通开通以来均值+1X标准差);2)绝对收益投资者(如可转债)的情绪也已经基本触底;3)本周A股的领涨风格/行业也出现了明显的超跌反弹特征。

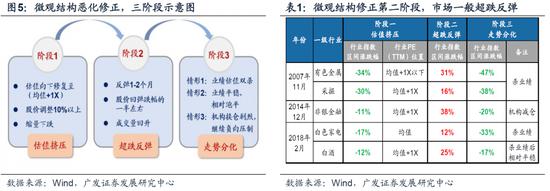

●我们判断“热门股”反弹大概前期跌幅的一半,时间持续到4月中旬。微观结构恶化修复一般会经历3个阶段:估值收缩→超跌反弹→依据业绩验证走势分化。经验规律显示:第二阶段的超跌反弹持续时间在1-2个月(短于第一波下跌时间),股价一般会收复前期跌幅的一半左右。4月15日之前的一季报业绩预告将加持反弹行情,但部分投资者可能担忧4月下旬政治局会议关于宏观流动性的基调发生变化而提前防备。

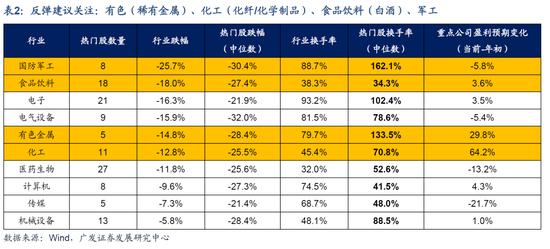

●反弹关注:一季报好,前期跌幅大,换手充分:有色/化工/白酒/军工。我们基于以下标准筛选热门股反弹的主力品种:一季报改善(替代指标:年初至今行业重点公司的盈利增速预期抬升),行业内热门股(A150)的跌幅(中位数)20%以上、换手率(中位数)70%以上(白酒例外),并且行业内热门股的换手率要显著高于行业整体的换手率,符合上述条件的行业主要分布在:食品饮料(白酒)、军工、有色(稀有金属)、化工(化纤/化学制品)。

●中期来看:微观结构仍未调整完毕,“热门股”估值仍待消化。当前宏观特征依旧符合我们20.12.9发布的年度策略《逆水行舟》“盈利扩张VS信用紧缩”的判断。历史经验表明微观结构恶化后牛市不一定终结,后市要取决于流动性环境。当前广义流动性温和收紧、微观结构恶化尚未调整完毕、A股“热门股“的股权风险溢价仍处历史低位,表明股价对潜在不确定性的风险补偿不足。中期来看,热门股估值仍需继续消化。

●微观结构修正第二阶段,珍惜反弹时光。我们判断微观结构调整第一阶段结束,以“热门股”为首展开反弹。反弹幅度大概是前期跌幅的一半左右,时间大约能持续到4月中旬前后。但反弹后仍不宜对后市过于乐观,投资机会也会分化,依然建议市值下沉,行业扩散。反弹建议关注一季报改善(年初以来重点公司盈利增速预测抬升)、前期跌幅居前(尤其是行业内热门股)且调整中换手相对充分的板块:1. “涨价”主线的顺周期(有色金属/化工);2. 一季报业绩改善,前期跌幅大,换手相对充分板块(白酒/军工)。3. 主题关注“碳中和”(钢铁/火电/电解铝)。

● 风险提示:

疫情控制反复,全球经济下行超预期,海外不确定性。

报告正文

1

核心观点速递

(一)我们判断微观结构调整第一阶段已经结束,“热门股”展开反弹。参考历史上四轮微观结构恶化/拐点后的市场走势,我们判断“热门股”第一阶段的调整已经到位——1)调整空间和时间基本满足。历史上的微观结构恶化后热门股调整往往持续1.5-2.5个月(本周为第5周)、调整幅度在10-35%(当前20-30%)、估值下修到均值+1X标准差(当前A股漂亮150估值下行至深港通开通以来均值+1X标准差);2)绝对收益投资者(如可转债)的情绪也已经基本触底。——本周三在债市大涨时,可转债反而出现幅度不小的回调,这意味着:前期试图抗住权益下跌的有绝对收益诉求的债券投资者对含有较强权益性质的筹码松动放弃抵抗。同时根据我们与市场的交流,绝对收益已经基本减仓完毕并有部分前期减仓的保险机构开始加仓;3)本周A股的领涨风格/行业也出现了明显的超跌反弹特征。本周五领涨的风格(创业蓝筹/创业板指数)与板块如消费(食品饮料)都是前期跌幅靠前的风格/行业。反之表现垫底的风格(红利和小盘价值指数)与板块如周期(钢铁)都是前期表现靠前的风格/行业。

(二)“热门股”反弹幅度大概是前期跌幅的一半左右,反弹时间大约能持续到4月中旬前后。我们复盘了A股历史上微观结构恶化后的市场走势(07年的煤炭/有色、14年的券商和18年的白酒/白电),可以看到,微观结构恶化修复一般会经历3个阶段:估值收缩→超跌反弹→依据业绩验证走势分化,经验规律显示:第二阶段的“超跌反弹”,持续时间在1-2个月(短于第一波下跌时间),股价一般会收复前期跌幅的一半左右。我们判断本次热门股“超跌反弹”大概能维持到4月中旬前后——(1)新的财报披露规则要求,深圳主板和中小板的一季报业绩增速如果超过±50%的话,必需在4月15日前披露业绩预告。得益于去年的低基数,多数公司一季报业绩增速会显著超过+50%,持续披露的一季报业绩预告会支撑“热门股”反弹行情到4月中旬前后;(2)历史经验4月20日前后通常召开中央政治局会议,部分投资者可能会担心关于宏观流动性的基调发生变化,选择在4月中旬前后提前防备。

(三)反弹建议关注:一季报好,前期跌幅大,换手相对充分的品种:有色、化工、白酒、军工。当前A股一季报业绩预估披露率低,我们用年初至今重点公司21年盈利增速预期的变化(详见我们每周发布的全动态估值周报),作为一季报业绩增速的替代变量。同时,我们测算热门股微观结构恶化“杀估值”以来的各个行业和行业内热门股(A150)的跌幅和换手率,并基于以下标准筛选热门股反弹的主力品种:年初至今行业重点公司的盈利增速预期抬升,行业整体的跌幅和换手率较大,尤其是,行业内热门股跌幅(中位数)20%以上、换手率(中位数)70%以上(白酒例外),符合条件的行业主要分布在——食品饮料(白酒)、军工、有色(稀有金属)、化工(化纤/化学制品)。

(四)中期来看:微观结构仍未调整完毕,“热门股”估值仍待消化。热门股反弹处于微观结构恶化后的第二阶段超跌反弹——本周热门股“无利好”上涨和前期热门股“无利空”下跌一样,都具有A股微观结构调整特征:阶段一是热门股“消化估值”,阶段二是热门股“超跌反弹”。当前宏观特征依旧符合我们20.12.9发布的年度策略《逆水行舟》中“盈利扩张VS信用紧缩”的判断——(1)盈利扩张:周五公布的工业企业利润增速(178.9%)创历史新高,同时美国长债利率不断抬升也正在强化经济修复预期;(2)信用收紧:21Q1货币政策委员会例会通稿删除了“不急转弯”的表述,表明“紧信用”依旧是今年政策基调。我们判断:21年宏观杠杆率高位,在未发生全面通胀的前提下,稳货币/紧信用但“不急转弯”是基准情景。历史经验表明微观结构恶化后牛市不一定终结,后市要取决于流动性环境——复盘过去4次微观结构恶化后的市场走势,可以发现:如果流动性环境显著收紧,A股微观结构恶化会导致市场“牛转熊”;如果流动性环境转向宽松,A股微观结构调整一般会“延续牛市”。当前广义流动性温和收紧、微观结构恶化尚未调整完毕、A股“热门股“的股权风险溢价仍处于历史低位,表明股价对潜在不确定性的风险补偿不足。中期来看,热门股的估值仍需继续消化。

(五)珍惜反弹时光,配置一季报佳、超跌、充分换手板块/个股。我们判断微观结构调整第一阶段已经结束,调整空间和时间基本满足,绝对收益投资者的情绪也已经触底,本周A股的领涨风格/行业也出现了明显的超跌反弹特征。根据微观结构调整的历史经验,反弹幅度大概是前期跌幅的一半左右,反弹时间大约能持续到4月中旬前后。但反弹后仍不宜对后市过于乐观,投资机会也会分化,依然建议市值下沉,行业扩散。宏观杠杆率高位,在未发生全面通胀的前提下,稳货币/紧信用但“不急转弯”是基准情景,微观结构恶化后牛市不一定终结,需要取决于后续的流动性环境。不过,企业盈利一季报见到高点,信用环境温和收紧、A股“热门股”的股权风险溢价仍处于历史低位,表明股价对潜在不确定性的风险补偿不足,微观结构恶化的核心指标仍未完全消化。反弹建议关注一季报改善(年初以来重点公司盈利增速预测抬升)、前期跌幅居前(尤其是行业内热门股)且调整中换手相对充分的板块:1. “涨价”主线的顺周期(有色金属/化工);2. 一季报业绩改善,前期跌幅大,换手相对充分的板块(白酒/军工)。3. 主题关注“碳中和”(钢铁/火电/电解铝)。

2

本周重要变化

2.1 中观行业

1.下游需求

房地产:Wind30大中城市成交数据显示,截至2021年03月26日,30个大中城市房地产成交面积累计同比上涨106.63%,相比上周的115.40%继续下降,30个大中城市房地产成交面积月环比上升72.98%,月同比上涨96.09%,周环比上涨3.31%。

汽车:乘联会数据,3月第3周乘用车零售销量同比增长5%,相比上周的2%涨幅扩大,表现相对较好。

2.中游制造

钢铁:本周钢材价格均上涨,螺纹钢价格指数本周涨1.67%至4829.13元/吨,冷轧价格指数涨1.13%至5687.31元/吨。截止3月27日,螺纹钢期货收盘价为4934元/吨,比前一周上涨3.96%。钢铁网数据显示,3月中旬重点钢企粗钢日均产量221.36万吨,较3月上旬下降1.46%。

水泥:本周全国水泥市场价格大幅上调,环比涨幅为1.6%。全国高标42.5水泥均价环比上周持平于437.0元/吨。其中华东地区均价环比上周大涨3.21%至482.86元/吨,中南地区涨2.65%至485.00元/吨,华北地区保持不变为422.0元/吨。

化工:化工品价格稳中有跌,价差下行。国内尿素涨0.75%至2092.00元/吨,轻质纯碱(华东)涨0.85%至1750.00元/吨,PVC(乙炔法)跌0.53%至8801.50元/吨,涤纶长丝(POY)跌1.75%至7562.50元/吨,丁苯橡胶跌0.13%至14435.00元/吨,纯MDI跌2.82%至25150.00元/吨,国际化工品价格方面,国际乙烯跌3.78%至1019.00美元/吨,国际纯苯跌2.65%至786.50美元/吨,国际尿素稳定在339.40美元/吨。

3.上游资源

煤炭与铁矿石:本周铁矿石价格上涨,铁矿石库存增加,煤炭价格上涨,煤炭库存下降。太原古交车板含税价稳定在1510.00元/吨,秦皇岛山西混优平仓5500价格本周涨0.58%至625.60元/吨;库存方面,秦皇岛煤炭库存本周减少14.10%至475.00万吨,港口铁矿石库存增加0.35%至13066.10万吨。

国际大宗:WTI本周跌0.99%至60.74美元/桶,Brent跌0.22%至64.22美元/桶,LME金属价格指数跌0.37%至3867.70,大宗商品CRB指数本周跌0.56%至187.73;BDI指数本周跌4.52%至2178.00。

2.2 股市特征

股市涨跌幅:上证综指本周涨0.40%,行业涨幅前三为计算机(4.68%)、医药生物(3.25%)和纺织服装(3.20%);涨幅后三为化工(-3.42%)、有色金属(-4.26%)和钢铁(-5.72%)。

动态估值:A股总体PE(TTM)从上周21.76倍下降到本周21.63倍,PB(LF)从上周1.86倍维持在本周1.86倍;A股整体剔除金融服务业PE(TTM)从上周37.61倍下降到本周37.24倍,PB(LF)从上周2.56倍维持在本周2.56倍;创业板PE(TTM)从上周125.41倍下降到本周124.48倍,PB(LF)从上周4.85倍下降到本周4.84倍;中小板PE(TTM)从上周50.07倍下降到本周48.81倍,PB(LF)从上周3.15倍维持在本周3.15倍;剔除18/19年报商誉减值公司后,创业板PE(TTM)从上周61.94倍上升到本周62.76倍,PB(LF)从上周5.55倍下降到本周5.54倍;中小板PE(TTM)从上周38.32倍上升到本周39.03倍,PB(LF)从上周3.36倍维持在本周3.36倍;A股总体总市值较上周上升0.57%;A股总体剔除金融服务业总市值较上周上升0.59%;必需消费相对于周期类上市公司的相对PB由上周2.26倍上升到本周2.69倍;创业板相对于沪深300的相对PE(TTM)从上周8.24倍下降到本周8.21倍;创业板相对于沪深300的相对PB(LF)从上周3.00倍维持在本周3.00倍;股权风险溢价从上周-0.58%上升到本周-0.51%,股市收益率从上周2.66%上升到本周2.69%;

基金规模:周新发股票型+混合型基金份额为400.01亿份,上周为1801.85亿份;本周基金市场累计份额净增加228.21亿份。

融资融券余额:截至3月25日周四,融资融券余额16484.35亿,较上周下降0.26%。

限售股解禁:本周限售股解禁488.27亿元,预计下一周解禁322.56亿元。

大小非减持:本周A股整体大小非净减持22.07亿,本周减持最多的行业是医药生物(-6.21亿)、电子(-4.43亿)、有色金属(-4.12亿),本周增持最多的行业是食品饮料(1.51亿)、农林牧渔(1.5亿)、建筑装饰(1.09亿)。

北上资金:本周陆股通北上资金净流入141.64亿元,上周净流入87.08亿元。

AH溢价指数:本周A/H股溢价指数上涨至134.25,上周A/H股溢价指数为133.36。

2.3 流动性

截至2021年3月27日,央行上周共有5笔逆回购,总额为500亿元;共有5笔逆回购到期,总额为500亿元;发行1笔央行票据互换,总额为50亿元;到期1笔央行票据互换,总额为50亿元。

截至2021年3月26日,R007本周上涨28.32BP至2.47%,SHIB0R隔夜利率下跌37.30BP至1.762%;长三角和珠三角票据直贴利率本周都下降,长三角下跌6.00BP至2.40%,珠三角下跌9.00BP至2.41%;期限利差本周下跌0.57BP至0.59%;信用利差下跌1.58BP至0.73%。

2.4 海外

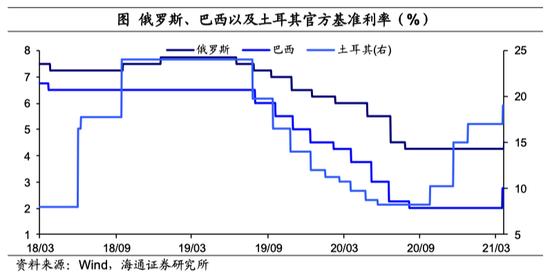

美国:周四公布第四季度GDP(终值)环比折年率4.3%,低于前值33.4%;周五公布2月核心PCE物价指数同比1.41%,低于前值1.48%;周五公布2月人均可支配收入(折年数季调)53408美元,低于前值58043美元;

欧元区:周三公布3月制造业PMI(初值)62.40,高于前值57.90,高于预期值57.70;

英国:周三公布2月CPI环比0.1%,高于前值-0.2%,核心CPI环比0%,高于前值-0.45%;

日本:周三3月制造业PMI(初值)52%,高于前值50.6;

本周海外股市:标普500本周涨1.57%收于3974.54点;伦敦富时涨0.48%收于6740.59点;德国DAX涨0.88%收于14748.94点;日经225跌2.07%收于29176.70点;恒生跌2.26%收于28336.43。

2.5 宏观

工业企业利润:1—2月份,全国规模以上工业企业实现利润总额11140.1亿元,同比增长1.79倍。

3

下周公布数据一览

下周看点:中国3月官方制造业PMI;中国3月财新制造业PMI;美国3月制造业PMI;美国3月失业率(季调);欧元区3月制造业PMI;英国3月制造业PMI;日本2月失业率(季调);日本3月制造业PMI。

3月30日周二:日本2月失业率(季调)

3月31日周三:中国3月官方制造业PMI

4月1日周四:中国3月财新制造业PMI;美国3月制造业PMI;欧元区3月制造业PMI;英国3月制造业PMI;日本3月制造业PMI

4月2日周五:美国3月失业率(季调)

4

风险提示

疫情控制反复,全球经济下行超预期,海外不确定性。