好团队打造好基金!看兴全汇虹如何为家庭财富做加法

来源:投资时报 2021-03-16 15:22:24

据悉,兴全汇虹一年持有期混合型基金正在发行中,其将通过灵活的股债配置,力争实现整体波动性可控,同时争取权益类资产带来的增值机会,致力于成为家庭财富的“压舱石”。

?

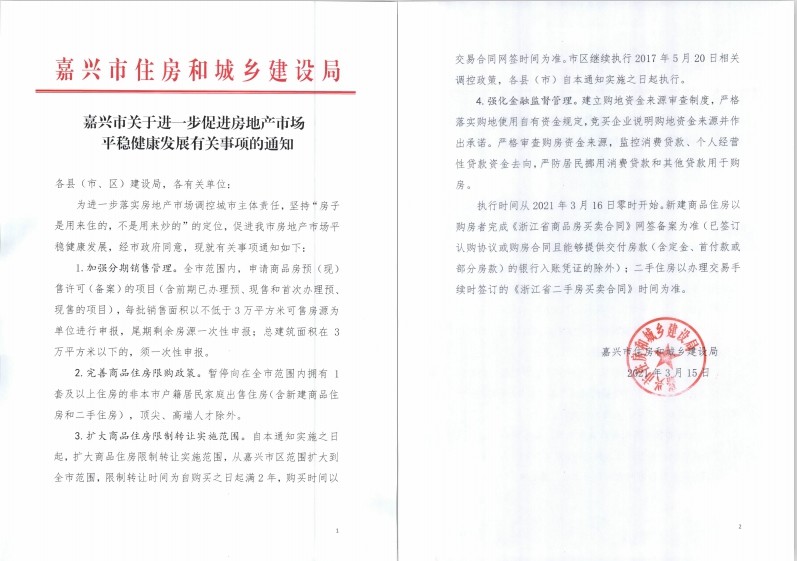

兴全汇虹一年持有期混合型基金拟任基金经理 陈红

《投资时报》记者 汤巾

资产配置时代已然开启,把“固收+”产品作为底仓资产,成为不少家庭的投资新思路。

随着春节之后A股市场步入调整区间,以债券打底,权益资产增强的“固收+”产品愈发受到市场的青睐。数据显示,2020年新成立“固收+”基金240只,成立规模合计达3711亿元。

面对市场上眼花缭乱的“固收+”产品,选择在固定收益投资、权益投资领域均有深耕研究的基金管理人尤为重要。

经过17年市场风雨历练的兴证全球基金管理有限公司(原兴全基金),近期推出的“固收+”新品备受期待。3月8日起,兴全汇虹一年持有期混合型基金(下称兴全汇虹)开始发行,由大类资产配置专家陈红拟任基金经理。

据了解,该基金将根据市场情况,在一定范围内调整资产配置的比例,股票资产占比区间控制在0%—40%。同时,其采取定性与定量研究相结合的方式,在股票与债券等资产类别之间进行资产配置。

家庭财富配置新选择

“许多投资者都信奉一个金融法则,即合理的资产配置决策决定投资收益,择时和证券选择的作用则是次要的。”投资教父大卫路史文森这句话,为家庭资产保值增值提供了新的思路。

步入2021年,股票市场投资难度明显加大,追涨杀跌的人性弱点很容易带来较大资产损失;另一方面,理财刚兑逐步打破、市场无风险收益率下移,也让传统银行理财产品难以满足人们对收益的需求。

如何寻找能一定程度上兼顾收益与波动性的产品?应运而生的“固收+”策略或可带来解决方案。

“固收+”策略会快速走红并风靡基金圈与其攻守兼备的特点有关。具体而言,“固收+”策略是指基金投资时采用固定收益资产与权益资产相结合的投资组合,主要投资于债券类资产(含可转债),少部分投资于股票等权益类资产,以期增厚收益。

“固收+”策略通常会用债券作为底仓,这与家庭财富配置需求相符。债券能起到平滑投资组合波动的作用,被视为防御型选手的“实力担当”。统计wind数据,2002年底至2021年2月5日,中证全债指数年化回报率为4.21%,中证债券基金指数年化回报率为6.17%。同时“固收+”又增加了权益类资产的配置,让投资者可以在债券收益的基础上获得“加法”。

“加法”的部分主要包括股票增强、股票打新、可转债等。从风险收益特征来看,股票投资长期预期收益较高,但同时也面临较高风险,因在投资中要格外注重回撤控制,以期把握确定性较大的投资机会。股票打新是一些偏债混合型基金会采取的策略,具有一定的收益确定性。可转债的优点是同时具有股性和债性,在股价上涨到超过转股价时,可以将可转债转换为股票,然后卖出获取收益;如果股价下跌,可转债的债性发挥作用,下跌空间也有限。

正在发行的兴全汇虹是一只偏债混合型基金,也是典型的采取“固收+”策略的产品。其股票投资比例为0%—40%,其中投资于港股通标的股票的比例占股票资产的0%—50%,同时把握A股和H股的投资机遇。

通过灵活的股债配置,兴全汇虹力争实现整体波动性可控,同时争取权益类资产带来的增值机会,致力于成为家庭财富的“压舱石”。

值得注意的是,近期成立的“固收+”基金越来越多采用持有期模式。对此,有分析人士认为,对每份基金份额设置最短持有期,投资者在此期间随时可申购,到期后投资者可继续持有,也可在任一工作日赎回。通过这种设置,可保证锁定期内基金份额稳定,基金经理也能够更好地把握市场投资机会。

于持有人盈利体验考虑,兴全汇虹设定了一年最短持有期,通过强制的持有纪律,力争用时间换空间,提高持有投资体验。

大类资产配置专家陈红掌舵

刚刚亮相的兴全汇虹,由大类资产配置专家、拥有15年资管行业经验的陈红拟任基金经理,也是值得关注的另一大亮点。

资料显示,陈红系复旦大学经济学学士、挪威管理学院金融学硕士。其拥有成熟大类资产配置经验,对债券、可转债等领域理解深刻。她曾在产品研究、保险资管、专户投资领域任职,现任兴证全球基金固定收益部副总监、投资经理、基金经理。

陈红曾管理固收、固收增强、可转债、可交债等多类专户,拥有丰富组合配置策略投资经验,代表产品灵活配置于转债、纯债、股票等大类资产。在其管理专户期间,最大管理规模近120亿元。

据《投资时报》记者了解,过往投资中,陈红擅长通过宏观判断把握大类资产的趋势性机会,自上而下进行大类资产选择,对资产不断进行“再平衡”,配置具有吸引力的资产。在债券细分领域上,善于把握利率债的波段机会,以及上市公司为主体的信用利差投资机会;深入捕捉可转债、可交债的配置及交易机会。在行业配置上,长期关注拥有成长性的行业,阶段性参与部分周期行业布局。

面对近期股市的大幅波动,在配置思路上,陈红表示,未来市场风格会趋于均衡,股市机会虽然不像去年那样波澜壮阔,但仍然存在结构性机会。行业景气度较高、盈利增速较快的公司,可以对冲估值压制,周期性行业也将有所表现。对于债券或将采取相对谨慎的策略,倾向于配置短久期、等级较高的相对安全的资产。

今年2月,同样由陈红管理的兴全汇吉一年持有期混合型基金成立,相比之下,新发行的兴全汇虹股票持仓比例更低,波动性更小。

依托兴证全球优秀投研能力

兴证全球基金的投资实力在业界建立了良好口碑,并频频揽获权威奖项。在基金业奥斯卡“金牛奖”评选中,兴证全球基金获得11次金牛基金公司称号,累计获得超过50座金牛奖杯。

据了解,兴证全球基金始终坚持“精品策略”,追求有质量的增长。不急于追逐短期市场热点,用心推出并管理好每只基金产品。

银河证券数据显示,截至2020年末,该公司过去7年股票投资管理能力位居行业第三,收益率达354.60%;过去7年债券投资管理能力位居行业第二,收益率达88.02%。

事实上,兴证全球基金股债投资能力均可圈可点,致力于打造强劲的投研团队,目前投资研究交易的人员占比达到公司员工总人数的40%以上。

固收投资方面,兴证全球基金已形成丰富的公募固收产品线(涵盖货币基金、中长期债基、一级债基、定开式债基等),截至去年末管理总规模达2439.97亿元(含专户)。

兴证全球基金不仅在权益和固收领域均塑造了优秀的投研能力,而且始终将“风险控制”作为最重要的投资理念之一,在严控回撤的同时,追求基金产品的长期稳健回报。基于此,该公司重磅打造的“固收+”新品——兴全汇虹,值得追求资产长期稳健增长的家庭关注。

风险提示:本基金每份基金份额的最短持有期为1年。对于基金份额持有人而言,存在投资本基金后1年内无法赎回的风险。本基金为混合型基金,其预期收益和预期风险水平高于债券型基金和货币市场基金,低于股票型基金。基金管理人对本基金的风险等级评级为R3。本基金可投资于港股通标的股票,需面临汇率风险、香港市场风险等境外证券市场投资所面临的特别投资风险,本基金不必然投资港股。拟任基金经理陈红,金融学硕士。2006年11月至2008年5月任职于金元比联基金管理公司产品研究部;2008年7月至2015年6月任职于平安资产管理有限责任公司,历任投资管理部、固定收益部投资经理;2015年8月加入兴证全球基金管理有限公司,历任专户投资部总监助理;现任兴证全球基金管理有限公司固定收益部副总监、专户投资部投资经理,兴全汇吉一年持有期混合型证券投资基金基金经理,拟任本基金基金经理。兴证全球基金承诺以诚实信用、勤勉尽责的原则管理和运用基金财产,但不保证基金一定盈利,也不保证最低收益,投资人应当认真阅读本基金基金合同、招募说明书等基金法律文件,了解本基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断本基金是否和投资人的风险承受能力相适应,自主判断基金的投资价值,自主做出投资决策,自行承担投资风险。我国基金运作时间较短,不能反映股市发展的所有阶段。基金管理人管理的其他基金的业绩或拟任基金经理曾管理的其他组合的业绩不构成基金业绩表现的保证。观点仅代表个人,不代表公司立场,仅供参考,不作为投资建议,观点具有时效性。基金投资须谨慎,请审慎选择。