宜华生活财务造假涉案金额超400亿,大举计提减值亏损超过近5年利润总和

来源:蓝鲸财经 2021-02-01 18:22:07

1月30日,*ST宜生(宜华生活)发布了业绩预告,公司预计2020年实现归母净利润亏损19.18亿至21.68亿,扣非净利润亏损19.24亿至21.74亿,而去年同期公司由盈转亏,归母净利润亏损1.85亿。

*ST宜生主要从事家具和木地板等家居产品的研发、设计和销售,产品定位中高端,主要产品则包括木质家具、木地板和软体家具等类型,以2019年的销售数据来看,公司67%以上营收来自产品外销。

关于报告期内业绩大幅下滑的原因,*ST宜生解释为一方面受新冠疫情、贸易摩擦以及公司被立案调查等多种因素影响,从而导致产品销售额本身的下滑,另一方面,外部环境导致公司回款周期大幅度延长,从而计提了大量的坏账,此外,全资子公司香港理想生活下属全资子公司华达利由于破产重组进入司法程序后,*ST宜生不再对其进行并表。

同日,从披露的资产减值公告来看,*ST宜生在2020年分别计提长期股权投资减值准备9.27亿、应收账款坏账准备5.22亿,累计计提资产减值准备14.49亿。

值得一提的是,1月29日证监会通报了*ST宜生于2016年至2019年间存在严重虚假记载,一是通过虚构销售业务、虚增销售额等方式虚增利润20余亿元;二是通过伪造银行单据等方式虚增银行存款80余亿元;三是未按规定披露与关联方资金往来300余亿元。

而从1月30日公司披露的风险提示公告来看,如果公司因上述立案调查事项被中国证监会予以行政处罚,且依据行政处罚决定认定的事实,触及《上海证券交易所股票上市规则》规定的重大违法强制退市情形的,公司股票将面临重大违法强制退市的风险。

蓝鲸财经回顾*ST宜生历史披露数据情况,2016年至2019年公司营业收入同比增长率分别为24.14%、40.73%、-7.73%和-29.15%,而同期应收账款同比增长率则分别为33.93%、10.32%、28.35%和11.41%,也就是说,无论销售收入如何起伏,公司应收都维持稳定且快速的增长,而这并不符合常理。

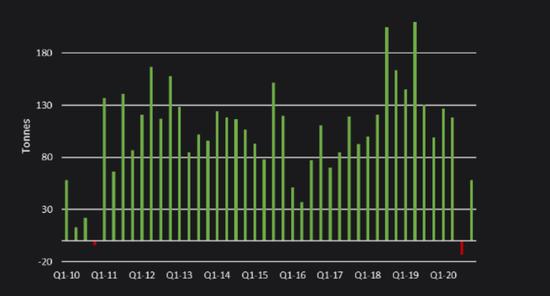

另外需要注意的是,短短三年,*ST宜生应收账款周转率就从91.44增长至170.33,而疫情之下回款周期再度延长,虚增利润之外也给2020年巨亏埋下伏笔。

从近年财务造假的公司来看,普遍都存在“存贷双高”的问题,*ST宜生也不例外。

蓝鲸财经整理近年数据发现,2015年至2019年*ST宜生账面货币资金从34.26亿增加至40.46亿,而公司每年支付的财务费用却不断攀升,同一时期公司支出的财务费用分别为1.86亿、2.56亿、4.15亿、4.47亿和4.05亿。

从违规行为和涉及金额来看,*ST宜生的违规案件在近年仅次于康美药业和康得新,而据通报情况看,证监会对*ST宜生的《行政处罚事先告知书》预计将会在不久之后下达。(蓝鲸资本 徐晓春 xuxiaochun@lanjinger.com)