银行股又获“顶流”加持!基金大佬10亿买入兴业银行,公募持仓处历史低位

来源:证券时报网 2021-01-27 09:27:27

银行股又获“顶流”加持,明星基金经理谢治宇斥资近10亿元大买兴业银行(行情601166,诊股)。而刚刚披露完毕的基金四季报显示,2020年末机构重仓银行比例仅有3.17%,处于历史低位。板块内个股分化严重,招商银行(行情600036,诊股)、宁波银行(行情002142,诊股)、邮储银行(行情601658,诊股)、兴业银行和平安银行(行情000001,诊股)合计占机构持仓的91.2%,其他个股均未超过3%。

谢治宇大买兴业银行

明星基金经理的一举一动总是备受市场关注,就在大家还把焦点放在刚刚披露完毕的基金四季报时,最新的基金上市公告书显示,有基金经理在1月份已经开始大幅调仓换股。

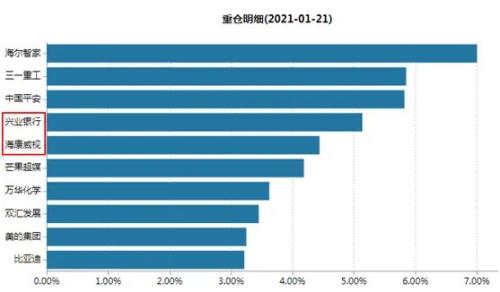

1月25日,由明星基金经理谢治宇管理的兴全合润混合基金发布上市交易公告书显示,谢治宇在1月大幅加仓了兴业银行,目前该股是兴全合润的第四大重仓股,而在早前发布的截至2020年12月31日年报中,兴业银行尚未现身,据此推测,谢治宇的兴业银行应该大多是在本月的10多个交易日集中购买。

总的来说,这短短10多个交易日,兴全合润的前十大重仓股变动还不小,除兴业银行外,还新进了海康威视(行情002415,诊股),持仓市值达到9.6亿元,为第五大重仓股。半导体板块中的晶晨股份(行情688099,诊股)、光伏龙头股隆基股份(行情601012,诊股),则双双退出前十大重仓股。前三虽然依旧是海尔智家(行情600690,诊股)、三一重工(行情600031,诊股)、中国平安(行情601318,诊股),但海尔智家和中国平尔调了位置,海尔智家成为头号重仓股。可见,如果投资者如果想根据定期报告“抄作业”的话,风险着实不小!

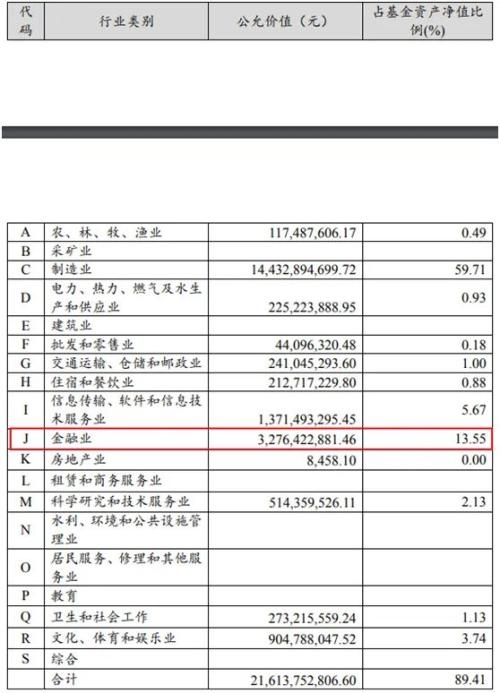

值得一提的是,在行业配置上,金融业已跃升至兴全合润的第二大重仓板块,占比高达13.55%,仅次于制造业的59.71%,相比去年年末大幅提升了8.74%,成为加仓最多的一个板块。

兴业银行1月14日晚间发布2020年业绩快报显示,该行年度营业收入首次突破2000亿元,达到2031.37亿元,实现归属于母公司股东的净利润666.26亿元,净利润同比增长1.15%;总资产7.90万亿元,同比增长10.49%,继续稳健增长。

公开资料显示,谢治宇属于“顶流”基金经理之一,目前管理的资产规模500多亿元。兴全合润也是一个不“一般”的基金,1月15日,兴证全球基金公告,由谢治宇管理的兴全合润宣布“限购”,单日单账户申购上限由原来的10000元下调至3000元。去年11月,兴全合润宣布暂停接受10000元以上申购、转换转入申请。

还有这些大佬也买了银行股

就在上周,私募大佬林园对于银行股“看空不做空”的消息引发巨大关注。

1月18日上市的鹏华中证银行指数型证券投资基金公告书显示,林园掌舵的深圳市林园投资,赫然位列前十大场内持有人名单的第四位,持有份额为2344.97万份,占场内基金总份额的1.71%。

可就在年前,林园还在雪球嘉年华上公开表示,千万别买银行、地产,属于被淘汰的行业。在2020年12月20日一个投资峰会上,林园在主题演讲中也明确表示,金融和地产板块存在一定的风险,估值偏高,中国的银行和地产的利润已经做到了全球第一,没有理由再说它们便宜。

对于买入银行股的行为,林园回应媒体时表示,这次是公司专户新买的,并没有很留意,而且量也不大。炒股是很灵活的,看好不看好是相对的,如果短期有套利的、弯腰捡钱的机会也会参与。长期不看好银行股,风险很大。

虽然林园对于银行股的长期表现持谨慎态度,但另一大佬李录则毫不犹豫继续“买买买”。

根据港交所最新权益披露,1月15日,邮储银行获得喜马拉雅资本增持8354万股,涉资4.47亿港币,每股作价5.3479港元。这是继2020年12月19日喜马拉雅资本增持邮储银行H股后的再度加仓。迄今,李录旗下的喜马拉雅资本已经合计持有邮储银行H股总股本的6.42%。

数据显示,从年初至今,短短17个交易日,邮储银行H股股价狂飙23%,李录所持邮储银行已经浮盈超11亿元。

公开资料显示,李录执掌的喜马拉雅资本是家管理一百多亿美元资产、专注于亚洲和美国长期投资机会的投资公司,创立于1998年。芒格、巴菲特都对李录投入了金钱的背书。巴菲特经由李录推荐买了比亚迪(行情002594,诊股),大赚了几十倍;芒格则说自己活了95岁,这辈子把家族财产交给外人管理仅有李录一例,“比李录更出色的人寥寥无几”。

12家上市银行业绩快报出炉 净利均正增长

2020年面对疫情冲击和国内外经济的严峻形势,银行业盈利能力承受较大压力。不过,当前披露的2020年银行业绩快报数据显示,银行业已经扭转上半年、第三季度净利润普遍下滑,资产质量下降的表现。

截至1月26日,已有12家上市银行发布业绩快报,总体来看,12家银行净利均出现正增长。值得注意的是,招商银行、中信银行(行情601998,诊股)、上海银行(行情601229,诊股)、光大银行(行情601818,诊股)、兴业银行这5家银行在去年三季度时净利润还是负增长,这表明四季度经营情况出现了触底反弹。

其中长沙银行(行情601577,诊股)2020年长沙银行营收实现180.09亿元,同比增加5.83%;归属于上市公司股东的净利润实现53.38亿元,同比增加5.08%,暂居增幅第一。

招商银行和兴业银行的营业收入均超过2000亿元,其中,招商银行以2906亿元的营收和973亿元的净利润暂居榜首。除江阴银行(行情002807,诊股)同比下滑2.38%外,其他银行营收均为同比正增长。江苏银行(行情600919,诊股)、兴业银行和无锡银行(行情600908,诊股)实现10%以上增长。

公募持仓处历史低位 个股分化较大

据统计,2020年末,主动偏股公募基金重仓银行板块占比为3.17%,环比提升了0.3个百分点。但是,纵观近十年季度数据,公募重仓银行板块占比目前仍处于历史低位。招商证券(行情600999,诊股)银行业首席廖志明团队最新观点认为,目前银行板块被机构大幅低配,随着经济较强复苏,叠加银行板块估值及基金银行持仓处于低位,预计2021年基金银行持仓比例将明显上升,或升至6%左右。

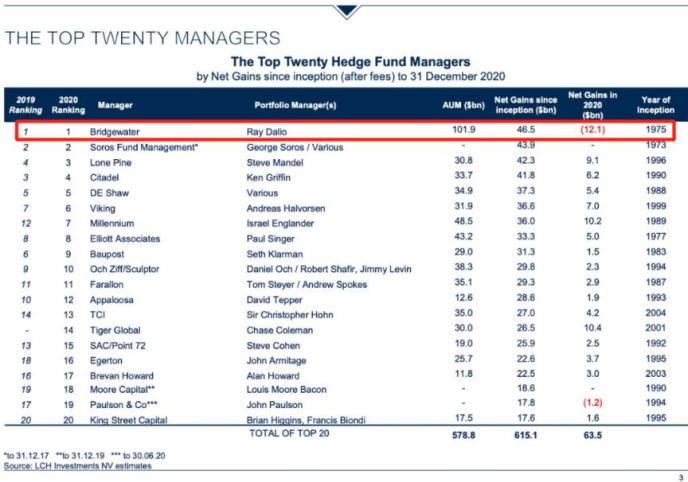

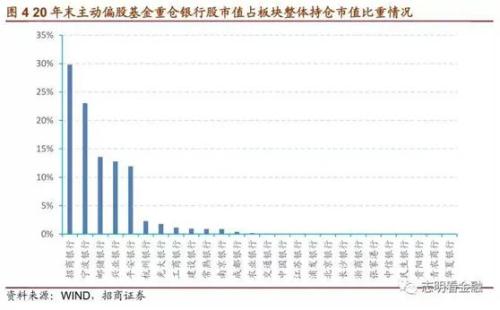

招商证券研报统计,截至2020年末,共有26家银行进入主动偏股基金重仓股榜单,占比前五名依次为招商银行、宁波银行、邮储银行、兴业银行和平安银行,主要为业绩持续向好的高ROE银行,持仓邮储银行市值较大,主要为战略配售基金持有。个股分化较大,前五名分别占板块整体持仓市值比重为29.83%、23.04%、13.61%、12.80%、11.94%,合计占据91.2%,其他个股均未超过3%。

从季度环比变化来看,2020年末工农中建交邮6大行重仓市值占比均下降,相应的兴业银行、杭州银行(行情600926,诊股)、平安银行、招商银行获显著增持,机构风险偏好有所提升。其中,兴业银行占比环比提升5.88个百分点,涨幅明显。

从持仓市值绝对值来看,2020年末末重仓银行板块市值总计670.7亿元,环比增长45.7%。持仓市值变化个股分化较大,杭州、张家港、南京、光大、兴业和长沙涨幅均超过100%,成都、常熟及五大行遭到减持。

廖志明认为,过去几年,各行业龙头估值溢价持续提升,背后是经营分化的体现。对比其他行业,银行股龙头估值还有提升空间。建议把握好高成长性的零售银行龙头—平安银行(财富管理业务飞跃式增长),关注低估值且基本面好的兴业银行、光大银行、常熟银行(行情601128,诊股)、长沙银行、成都银行(行情601838,诊股)等。