2020年信托业务收入是营业收入主要来源 资产减值损失计提同期增长60%

来源:金融界网 2021-01-26 19:22:21

金融界网1月26日讯 截至2021年1月15日,已有59家信托公司在中国货币网公布了未经审计的2020年业绩快报。尽管各公司公布的数据口径不一,整体上看,2020年信托业经营平稳,有效抵御了新冠肺炎疫情和宏观经济增速下行等内外部冲击。中诚信托崔继培认为影响2020年信托公司经营业绩呈现五方面的主要因素。

一、资本实力提升夯实长期业绩基础

2020年,信托业资本实力持续提升,注册资本、净资产均实现增长。从注册资本来看,59家信托公司中共有9家年内完成增资,合计约272.43亿元,增资完成后59家信托公司平均注册资本47.48亿元,较2019年行业平均(指2019年68家信托公司母公司数平均,下同)增加5.68亿元。部分信托公司增资力度较大,其中建信信托、五矿信托、江苏信托等增资后进入该项指标的行业前十。从净资产来看,截至2020年末,59家信托公司平均净资产达到105.73亿元,较2019年行业平均值增长超过10%。2020年增资的信托公司多数也实现了营业收入的增长,财信信托、西部信托、陆家嘴信托营收增速超过30%的,国元信托、五矿信托的营收增速也超过了20%。

但同时也要看到,资本实力的提升对营业收入和利润的作用短期内未充分体现。近年来,信托行业净资产呈逐年增长态势,股东层面也通过持续投入给予了较大支持力度,但净资产的快速增长并未促成营业收入和利润的同步或者更快增长,行业整体的ROE水平持续下滑,2017至2019年行业平均资本利润率分别为13.16%、10.07%、9.15%,2020年约为9.04%左右。分析其原因,可能包括两方面的因素:第一,增资带来的业绩贡献当年难以充分体现,具有一定的滞后性;第二,净资产的增长并不一定带来可投固有资金的增加,部分流动性可能被用来化解风险、从而形成资产固化,难以在短期内形成明显的收入。

长期来看,提升资本实力对信托公司的可持续发展仍然十分重要。一方面,受到即将出台的资金信托新规和信托公司资本管理办法的影响,信托公司的净资产规模与信托业务规模将密切挂钩,提升资本实力是做大信托业务规模的重要基础。另一方面,在保证安全性和流动性的基础上,固有资金的投资配置也成为信托公司提升业绩的重要手段。

二、信托业务收入仍是营业收入的主要来源

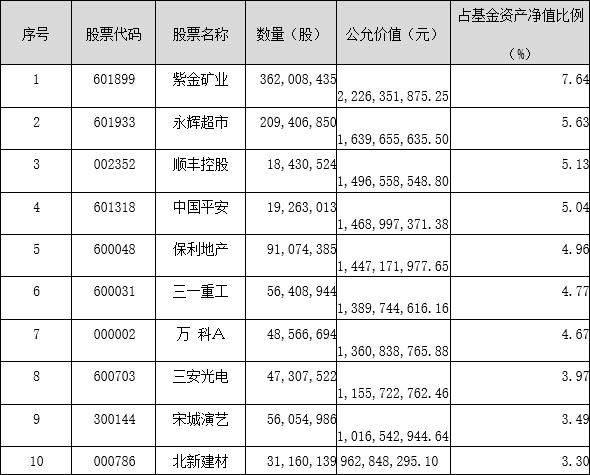

从59家信托公司的财务数据来看,信托业务收入占营业收入的比重约为69%,仍保持在七成左右,是信托公司营业收入的主要来源。59家信托公司2020年平均实现手续费及佣金净收入13.60亿元,较2019年行业平均增加1.19亿元。从各家信托公司的具体数据来看,信托业务收入排名靠前的信托公司营业收入也较高。信托业务收入排名前10的信托公司,有8家居于营业收入排名前10;信托业务收入排名前20的信托公司,有17家居于营业收入排名前20。

在信托资产持续规模下滑的背景下,信托业务收入的增长主要得益于信托报酬率的提高。一方面,这体现出信托公司主动管理能力的提升。根据中国信托业协会数据,2020年6月,68家信托公司已清算项目平均年化综合信托报酬率为1.26%,明显高于3月份的0.66%。另一方面,体现出信托市场中对信托金融服务的需求持续增加,信托公司在提供投融资服务的同时,其信托报酬率受市场供求变化的影响有所提高。

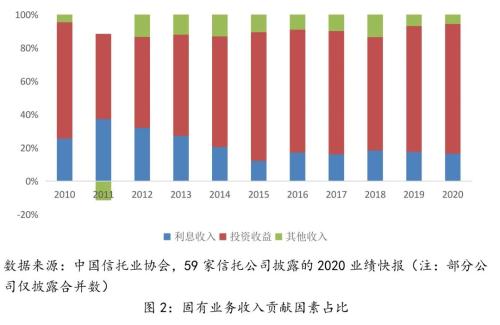

三、固有业务收入对营业收入的贡献有所提升

2020年,59家信托公司的固有业务收入(营业收入减手续费及佣金净收入预估)平均值为6.19亿元,较2019年增加1.46亿元,同比增长30.76%。固有业务收入在营业收入中的占比超过31%,同比提高了4个百分点,对营业收入的贡献有所提升。

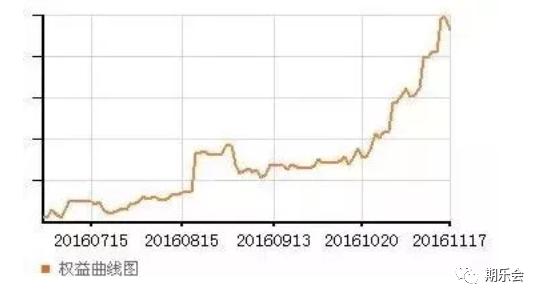

固有业务收入中的投资收益仍占较大比重。59家信托公司2020年平均实现投资收益4.56亿元,比2019年行业平均水平增长13.67%,在固有业务收入中的占比为73.53%。从各家公司具体数据来看,2020年投资收益居于前10的信托公司,有8家居于固有业务收入排名前10。固有投资收益的明显增长,主要与信托公司持有的金融股权有关。根据信托公司年报进行的不完全统计,至少有14家信托公司持有25家银行股权,11家信托公司持有11家证券公司股权,38家信托公司持有66家基金公司股权。受益于证券、基金等金融机构盈利水平的快速增长,信托公司的股权投资收益明显提升。此外,配置在信托产品、证券或基金产品的固有资金2020年也取得了较好的收益。

四、资产减值损失计提对利润水平影响加大

2020年,59家信托公司的资产减值损失计提规模增长较快,平均达到2.19亿元,较2019年59家公司同期的1.32亿元增长超过六成。如考虑到部分陷入经营困难的信托公司尚未披露财务数据,全行业的资产减值损失水平预计可能更高。从各公司来看,业务风险暴露较多和业务规模较大的两类信托公司的资产减值计提力度较大,同时也有个别公司通过加大清收力度,实现了减值损失转回。

资产减值损失计提对信托公司利润水平的影响明显加大。从59家信托公司的数据来看,2020年平均资产减值损失对利润总额的影响程度(资产减值损失计提/(利润总额+资产减值损失计提))为15.88%,而2019年为10.11%。资产减值计提对利润水平的影响加大,反映出信托公司风险水平对持续经营的冲击。即使信托公司的经营业绩增长较快,也难以承受风险水平的持续提升。

五、业务及管理费的增加尚未带来经营业绩的明显提升

2020年,信托公司业务及管理费水平明显提高。59家信托公司2020年平均业务及管理费达到5.07亿元,较2019年行业平均增长18.75%,高于营业收入14.28%的同比增速,反映出业务及管理费对营业收入的贡献边际递减。此外,信托公司的成本收入比近年来也呈现逐步提升的态势,59家信托公司2020年平均成本收入比达到26.07%,较2019年行业平均提高了0.98个百分点。

值得关注的是,近年来信托公司加大了业务及管理费等成本投入,但投入带来的经营业绩提升尚未充分体现。随着行业转型的不断深入,标品信托业务、家族信托业务等业务发展需要大量的系统及人员投入,必然带来成本的增长。但系统和人员的投入主要集中在转型创新业务,如果这些业务未能达到一定规模、形成规模效应,就难以形成一定的收入贡献。因此,尽管业务及管理费投入有所提升且短期难以体现对经营业绩的贡献,但信托公司应该坚定转型方向,保持战略定力,通过专业能力的建设铸造自身核心竞争力。

![[解密]错过腾讯不能再错过这只港股龙头?ARK女皇成众安在线最强背书,险资科技鲜肉能否打赢千亿市值翻身仗](http://img.jrjimg.cn/2021/01/20210126170654547.png)