港股餐饮三巨头海底捞、呷哺呷哺、九毛九:暴涨背后 做对了什么?

来源:金融界上市公司研究院 2021-01-25 10:23:13

作者:刘深

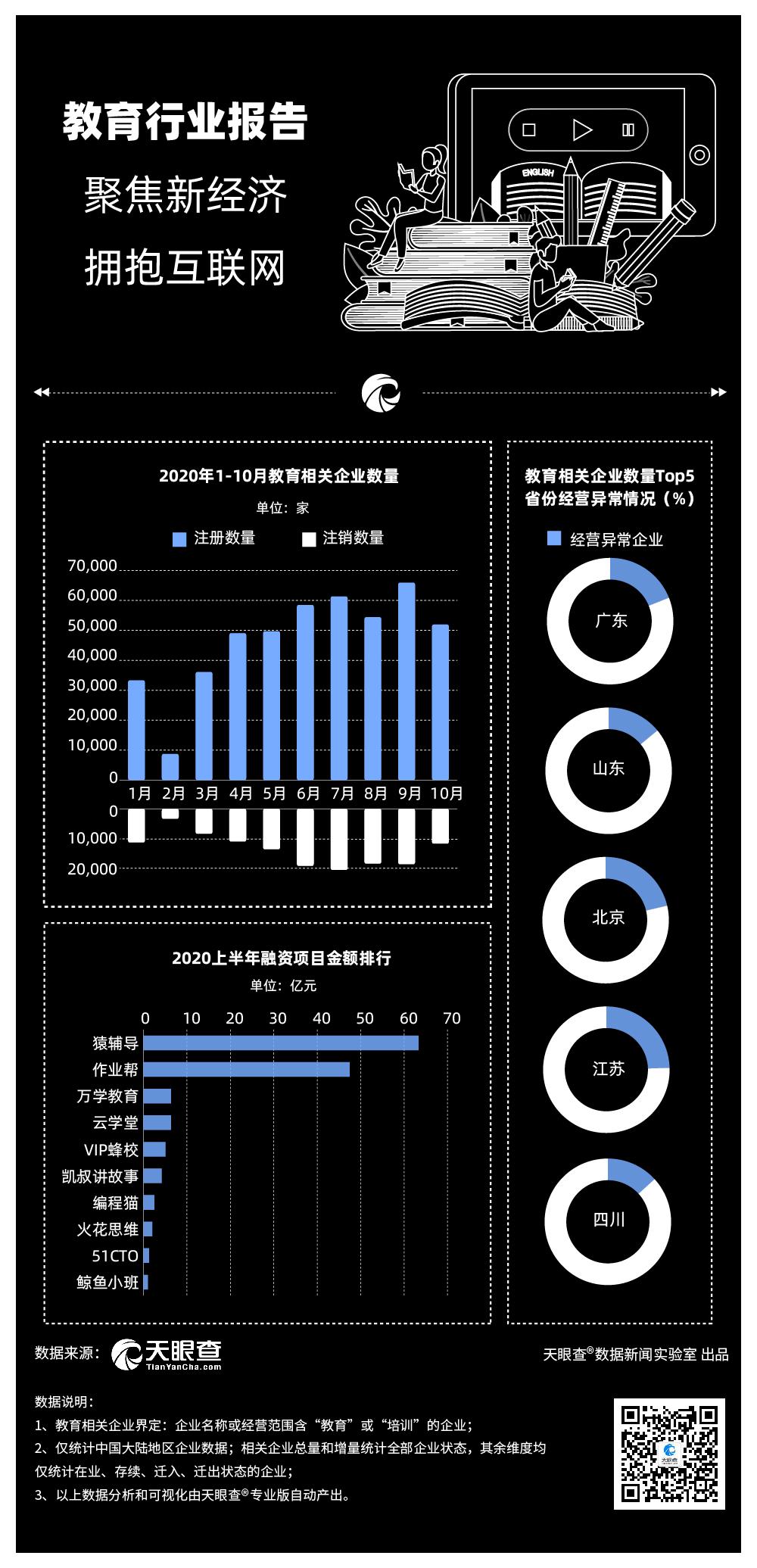

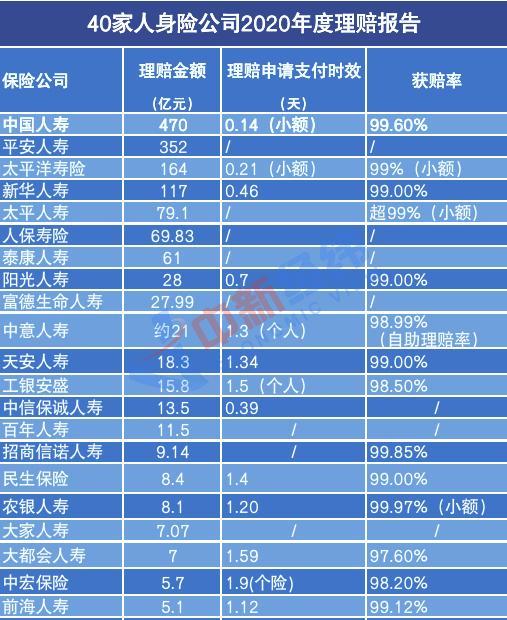

金融界网1月22日消息 2020年,餐饮行业可谓历尽浮沉,从上半年受疫情冲击短暂停摆,到下半年市值股价不断突破新高,餐饮板块逐渐成为大消费领域的资本宠儿。

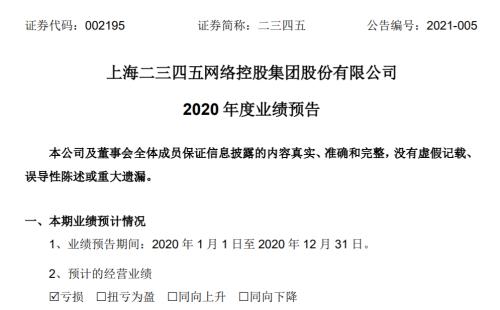

根据wind数据,2020年大消费行业股价年涨幅TOP10企业中,港股三大内地餐饮巨头——海底捞、呷哺呷哺、九毛九均榜上有名,年涨幅分别为92.46%、82.97%和124.81%,疫情后涨幅更加明显,3月23日后,三大巨头股价涨幅分别达到了106.66%、232.08%、182.93%。

制图:金融界上市公司研究院 信息来源:wind数据

餐饮行业为何成为投资者钟爱的潜力板块?港股三大餐饮巨头如何摆脱疫情“余威”?2021年,又该怎样看待这个市场?

海底捞:多元业态补充

作为中国乃至全球最大的中式餐饮品牌,海底捞是当之无愧的“火锅界一哥”。然而即便如此,在疫情黑天鹅的肆虐下,海底捞也仍遭受了不小的打击。

根据财报显示,海底捞上半年实现收入97.61亿元,同比下降16.5%,净亏损9.65亿元,去年同期盈利9.11亿元,这是海底捞自2018年上市以来的首次亏损。巨额亏损之下,海底捞的股价却一路飞涨,这背后,投资者的信心究竟源自哪里?

现金流充裕。2020年2月23日,中信银行(行情601998,诊股)携手旗下发起设立的百信银行,为海底捞提供了21亿元的授信额度,这使得海底捞的现金及现金等价物从2019年12月31日的人民币22.22亿元上升到2020年6月30日的人民币22.48亿元。虽然2020年上半年公司账上现金及其现金等价物较2019年同期有所下降,但主要是维持了开店速度和受到疫情影响的原因,整体来看,公司账上现金流仍然非常充裕。

开店速度不减。充足的资金支撑下,海底捞的扩张步伐丝毫未因疫情而放缓。2020年上半年,海底捞全球新增门店173家,开店数量同比上涨57.7%,是三大餐饮巨头中开店步伐最为积极的企业,全球门店总数也从年初的768家增至6月末的935家,其中868家门店分布在中国内地的164个城市,向投资者释放了乐观信号。也正是由于门店的扩张,员工数量相应增加,因此海底捞2020上半年员工成本占比大幅增加11.6%至40.7亿元人民币,占总收入的比例的41.7%,在三大餐饮企业中最高。

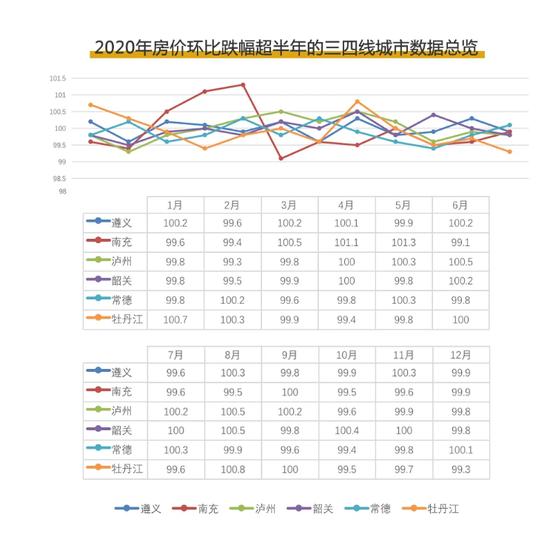

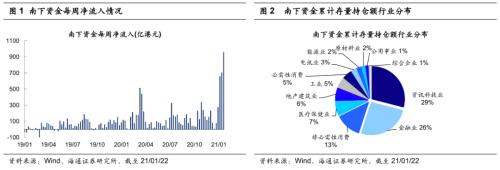

开源节流。一方面,进行多元化进阶,从“十八汆”面馆开业,到收购Hao Noodle、汉舍中国菜餐饮股权,再到开设海底捞火锅食材超市、海底捞“制茶乐园”奶茶店,海底捞在2020年及今年进行了疯狂的业态迭代和补充。海底捞董事长张勇曾透露,以后的海底捞不是靠火锅挣钱,主要依靠周边的附属行业挣钱,火锅只是一个引流的爆点。

制图:金融界上市公司研究院 信息来源:公开信息整理

另一方面,海底捞为控制成本进行智能化改造,使用传菜机器人(行情300024,诊股)、IKMS智能厨房管理系统、门店采购系统等智能设备。事实上,海底捞智慧餐厅的投入已经长达三年之久,据官方介绍,和同等面积的传统门店相比,海底捞智慧餐厅的员工数可以从170-180人减少至130-150人,减少的工作人员主要集中在后厨,前厅服务人员数量并未减少。“若假设减少的该部分员工均为洗碗配菜的中级员工,那海底捞的单店成本每年节省了226万左右。”但同样值得注意的是,海底捞智慧餐厅初始投资高达1.5亿元,足以开15-19家普通的海底捞餐厅(一家传统门店的投资成本在800万-1000万元),因此“节流”效果的显现还需要很长的周期。

呷哺呷哺:湊湊成为增长新引擎

呷哺呷哺的最大卖点,就是其与传统火锅店不同,采取一人一锅分餐制模式,这一特点,刚好满足了疫情期间的防疫需求。

根据财报,呷哺呷哺2020年上半年的业绩亏损约2.55亿元人民币,集团收入同比下降了29%。其中,呷哺呷哺营收同比下滑44%,但呷哺呷哺旗下的中高档火锅品牌「湊湊」,收入同比增长21.3%至5.93亿元,占呷哺呷哺总收入的30%,成为了呷哺呷哺全新的增长动力引擎。

中信建投(行情601066,诊股)的一份研报对湊湊与海底捞的单店模型进行了详细拆分,对比发现:湊湊餐厅成熟单店的经营效率已稳定优质,作为传统大火锅赛道产品,其翻台率已接近甚至超越了“火锅一哥”海底捞。2020年上半年,海底捞平均翻台率为3.3次/天,湊湊则达到了4.1次/天。

同时,在较为重要的单店净利率以及投资回收周期上,湊湊基本已达到行业较为领先的水平。

目前湊湊单店投资回收期预计约16个月,且仍存在培育改善空间;受益公司较为成熟的供应链体系,收支平衡周期在3个月以内;而租金成本占比随着门店规模的快速扩张,迎来明显的下降,目前预计普遍在6-7%左右,且未来仍有进一步下降空间。中信建投总体预测,湊湊单店层面的净利率水平约为15%左右,这已经保障了湊湊充足的竞争力和扩张力。

一边是湊湊带来的新增长力,一边则是呷哺呷哺本身的止跌。2020年上半年,呷哺呷哺翻台率虽然由2.4次降到了1.8次,但人均消费却增加了约10%至63.3元人民币,而随着三季度以来翻台率逐渐恢复至2019年同期的70%,也意味着,呷哺呷哺2020年的整体同店销售正在恢复至正常水平。

两厢成效结合,资本市场已经正在重新审视呷哺呷哺,呷哺呷哺的优势开始浮现。

九毛九:进驻火锅业分羹

刚上市便被迫暂停营业,九毛九是第一家。

九毛九定位为“以连锁经营为核心的中式快餐集团”,目前旗下共有“九毛九”、“太二”、“2颗鸡蛋煎饼”、“怂”、“那未大叔是大厨”五大品牌,各子品牌的名字颇具网红基因。“九毛九”主打西北菜系,“太二”专注于酸菜鱼,“2颗鸡蛋煎饼”是一家煎饼店,“怂”的主营业务为冷锅串串,“那未大叔是大厨”则为精品粤菜。

九毛九的核心价值目前体现在“九毛九”和“太二酸菜鱼”两大业务,不过,“九毛九”虽为西北菜市场份额第二的品牌,但距第一名西贝莜面村存在明显差距,所占市场份额仅为西贝莜面村营收的约四分之一;而“太二酸菜鱼”,则是酸菜鱼市场占比最高的品牌,也是九毛九主要增长动力体现。

2020年上半年,“太二酸菜鱼”的经营利润率明显高于九毛九另外4个品牌,占九毛九总收入比例由2019年上半年的43.5%大幅增长至2020年同期的70.7%,而且投资回本期短,一般约7个月;翻座率虽然由2019年上半年的4.9次降至3.4次,但仍领先于同行业,且人均消费也由75元升至77元;而由于太二酸菜鱼在2020年初开展外卖业务,带动九毛九的整体外卖业务大幅增长了65%,占总收入的比例由1.2%增至2020年上半年的2.6%。

“太二酸菜鱼”领先行业的复苏情况与其年轻化定位、快周转的商业模式以及大力推广外卖业务不无关系,同时也表明,即使经历疫情,太二的品牌势能依然强劲。据悉2020年上半年,太二净新增门店35家,全年仍旧维持80家的开店计划不变,2021年计划开店100家。

这向资本市场释放了释放了利好信号,安信国际就在对九毛九的研报中表示:“我们认为九毛九正处于高速扩张阶段,品牌势能在不断强化过程中,前期开店的表现也证明公司有大规模复制的能力。我们预测20、21、22年净利润分别为1.0、5.0、6.5亿人民币,对应EPS为0.07、0.35、0.46港元,维持“买入”评级。我们综合考虑可比公司和DCF的估值,上调目标价至19.7港元,较当前股价有17.2%的上涨空间。”

值得注意的是,2020年疫情之下,九毛九也开始进入火锅市场寻求新的增长曲线。2020年8月,九毛九集团推出子品牌全新门店“怂重庆火锅厂”,无论是产品策略亦或是品牌传播策略上,怂火锅都有意识延续太二的做法,试图打造下一个“太二”。九毛九集团董事长管毅宏对此表示,还是要回归常识,大品类里才出大品牌。

诚然,火锅是市场规模空间很大,但竞争门槛很低、标准化难度最低的领域,且以海底捞、呷哺呷哺为代表的火锅业早已把火锅业打造成了餐饮业中标准化最高、规模化程度最高的行业,因此更容易规模化扩张。据悉,怂重庆火锅从2020年8月下旬试营业,不到4个月时间,12月份单月已经突破200万营业额。与之对比的是,2019年海底捞768家门店营收265亿元,平均单店单月约为288万。

2020年,一场疫情突袭,餐饮业遭受一拳重击,巨头们纷纷另辟蹊径,从新业态、新引擎、新产品挖掘新的增长空间,2021年,餐饮业的新机遇、新风口又将藏身于何处?或许,从2020年巨头的变革与尝试中,已经可窥一二。