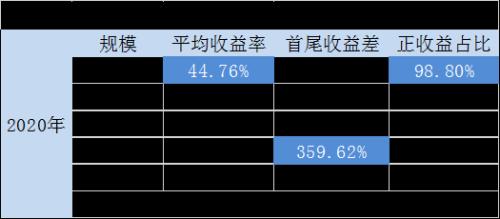

分化与集中:信托公司2020年财务数据解析

来源:中国信托业协会 2021-01-20 15:23:16

截至2021年1月15日,59家信托公司在中国货币网披露了未经审计的2020年财务报表。总体来看,2020年信托公司的营业收入、净利润均呈现分化局面,行业集中度进一步提高。受到营业支出刚性增长、资产减值计提增加等因素的影响,2020年信托公司的盈利能力有所下降。但是,信托公司净资产规模较2019年整体提升,将提高行业抵御风险的能力,为实现行业平稳转型和高质量发展奠定基础。

营业收入分化显著,手续费及佣金净收入占比提升

近年来,我国金融监管持续趋严,信托行业在2020年仍处于严格的监管环境下。2020年5月银保监会发布《资金信托新规(征求意见稿)》,要求非标资产的配置比例不得超过50%,6月银保监会下发通知明确要求信托公司压降融资类业务规模。在压降通道类、融资类业务,房地产业务额度严格管控的背景下,信托公司普遍面临较大的转型压力。统一以手续费及佣金净收入、利息净收入为口径,并将个别公司单列的投资收益等收入加回营业收入,2020年59家信托公司营业收入较2019年整体有所增长。2020年,59家信托公司营业收入的平均数为20.25亿元,但中位数仅为13.94亿元。营业收入的平均数较中位数高出6.31亿元,表明营业收入排在前列的信托公司对提高平均数有明显的拉动作用。

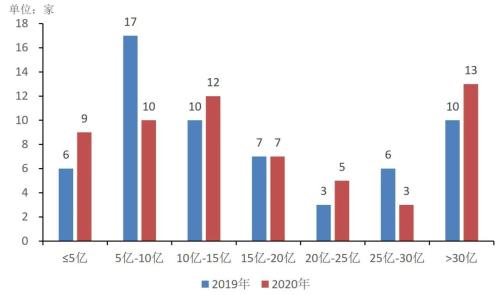

将信托公司营业收入分为7个区间段,信托公司2020年的营业收入呈现比较明显的分化局面。2020年共有21家信托公司营业收入处于高于20亿元的区间中。由于20亿元基本可以对应营业收入的平均数,这意味着仅有约35.59%的信托公司营业收入超过平均数。与2019年相比较,营业收入位于首尾两头的信托公司数量都有所增加,超过30亿元和5亿元以下的信托公司均增加了3家。在营业收入的各个区间中,信托公司数量变化最大的为5亿元-10亿元这一段,2020年该区间信托公司较2019年减少了7家。

图1 信托公司营业收入的区间分布

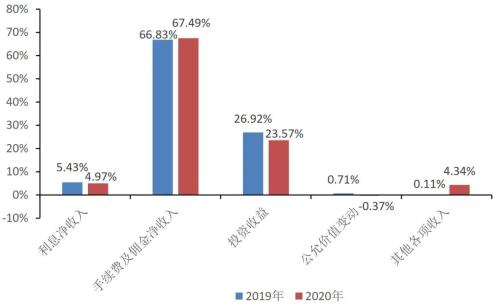

信托公司以开展信托业务为主,同时开展自营业务。营业收入主要由手续费及佣金净收入、利息净收入、投资收益等构成,其中手续费及佣金净收入可以反映出信托公司信托业务的发展情况。在信托行业回归业务本源的监管导向下,2020年59家信托公司手续费及佣金净收入合计增长约7.22%,发展态势较好。59家信托公司手续费及佣金净收入在营业收入中的占比已整体上升至67.49%,较2019年提升0.66个百分点。59家信托公司利息净收入、投资收益在营业收入中的占比均较2019年整体下降。2020年,59家信托公司公允价值变动的加总数值为负,在营业收入中的占比也为负,占比较2019年有较大幅度的下滑。其他各项收入,包括汇兑损益、资产处置收益、其他业务收入等的合计占比较2019年有较大幅度的上升。

图2 信托公司营业收入的构成变化

营业支出刚性增长,资产减值损失计提增加

在压降融资类信托、房地产业务受额度管控的情况下,信托公司业务规模的扩张受到了一定的制约,但是信托公司的各项支出却一般都是刚性的。并且,近年来不少信托公司积极探索证券投资类业务、服务信托业务,各类创新型业务往往都需要在IT系统、人力资源方面加大投入。2020年,59家信托公司营业支出有明显的增长,整体增幅高达约24.07%。

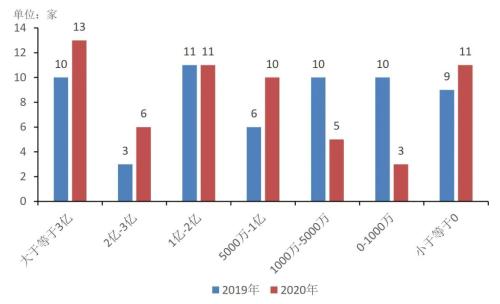

我国财政部于2017年修订发布了新金融工具准则,金融资产将采用新的分类方式,减值准备计提方法由“已发生损失法”改为“预期信用损失法”。在“预期信用损失法”下,企业应结合对未来经济状况的判断,对资产现金流的未来回收情况加以预测,并计提合适金额的减值准备。近年来,我国经济下行压力加大,信托公司的自营不良率也有一定幅度的上升。为了体现会计核算的谨慎性原则,并与经济发展情况相适应,2020年多数信托公司均增加了资产减值损失的计提。2020年,资产减值损失计提的范围在2亿元-3亿元、大于等于3亿元这2个区间的信托公司均较2019年增加了3家,资产减值损失计提的范围在5000万元-1亿元的信托公司较2019年增加了4家。

图3 信托公司资产减值损失计提的区间分布

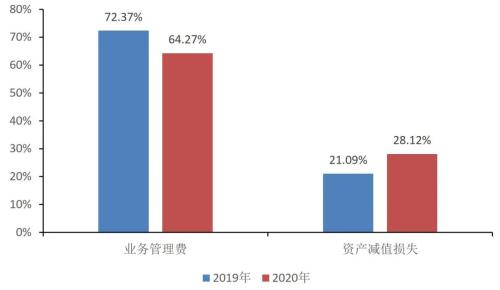

信托公司营业支出主要由业务管理费、资产减值损失2项构成,2项的合计占比超过90%。2020年,59家信托公司计提的资产减值损失较2019年整体增长了约65.43%,业务管理费的整体增幅约10.18%。因此,资产减值损失的大幅增长是信托公司2020年营业支出大幅增长的主要原因。2020年资产减值损失的大幅增长也导致其在营业支出中的占比提升至28.12%,较2019年提升了7.03个百分点。

图4 业务管理费、资产减值损失在营业支出中的占比变化

净资产规模整体增长,行业抵御风险能力提升

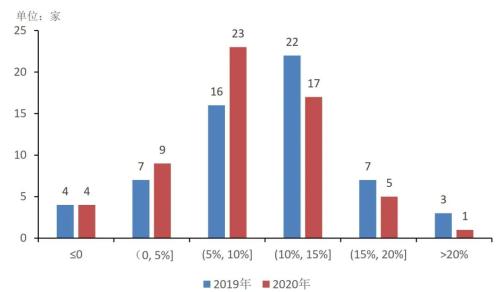

在2020年5月发布的《资金信托新规(征求意见稿)》中,有多处均将信托公司相关业务的规模与净资产规模相挂钩。2021年,《资金信托新规》预计将正式落地,《信托公司资本管理办法》也有望发布征求意见稿。为了应对监管对信托公司提出的更高的资本要求,据不完全统计,2020年已有将近20家信托公司完成了增资,或发布了启动增资程序、引进战略投资者的信息。

表1 《资金信托新规(征求意见稿)》中与信托公司净资产相关的规定

资料来源:《资金信托新规(征求意见稿)》,百瑞信托研发中心整理

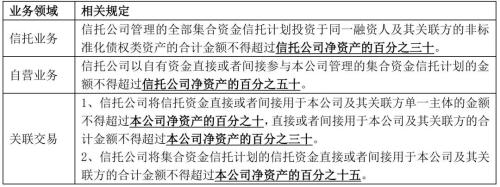

从59家信托公司披露的数据来看,2020年信托公司资本实力整体提升,净资产较2019年整体增长约9.42%。59家信托公司净资产的平均数为107.08亿元,中位数为82.21亿元,同样为平均数高于中位数的情况。以净资产100亿元(与净资产的平均数比较接近)为分界线,2020年净资产超过100亿元的信托公司数量为20家,占比为33.90%。可喜的现象在于,2020年净资产超过50亿元的信托公司较2019年增加了2家,与之对应的是净资产位于50亿元以下的信托公司较2019年减少了2家。2020年信托公司整体的资本实力是有所提升的,这将有助于行业整体提升抵御风险的能力。

图5 信托公司净资产的区间分布

2020年,59家信托公司的总资产也较2019年整体增长,增幅约为10.87%。59家信托公司总资产的增速略大于净资产的增速,导致2020年59家信托公司整体的资产负债率由2019年的36.25%上升至37.08%。这表明信托公司总资产的增长,也有负债规模增长的因素。一个值得关注的现象在于,59家信托公司2020年末预计负债的余额较2019年大幅增长约59.92%。在资产负债表中,预计负债科目由或有事项产生,一般与未决诉讼、对外担保等未来经济利益流出有关。在信托行业风险项目频发,信托公司各类诉讼数量增加的情况下,预计未来预计负债科目的余额有可能进一步提高。

盈利能力有所下降

2020年,信托公司普遍面临较大的业务转型压力,传统的创收型业务受到一定的限制,且不少信托公司的创新型业务仍处于培育期,导致信托公司营业收入的增长难有突破。与此同时,信托公司的营业支出却保持刚性增长,这对信托公司净利润的增长产生了较大的压力。2020年,59家信托公司的净利润较2019年整体下降约4.08%。

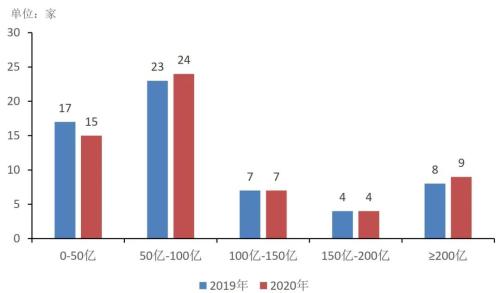

在59家信托公司中,排除2019-2020年净利润出现负数的信托公司,进一步考察信托公司的净利润增速情况。2020年,59家信托公司净利润的增速同样呈现分化局面。共有32家信托公司实现了净利润的正增长,占比约为54.37%。在净利润正增长的信托公司中,净利润增速处于20%-30%、30%以上2个较高区间的信托公司分别有7家、8家。与此同时,仍有22家信托公司2020年净利润为负增长。

图6 2020年信托公司净利润增速的分布

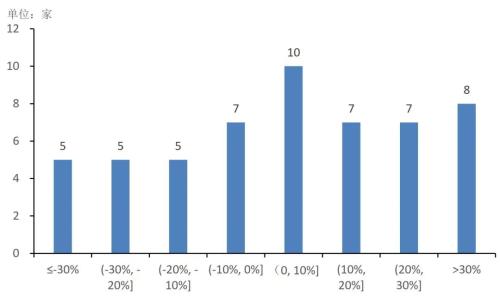

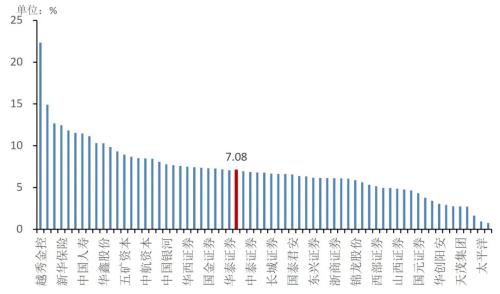

净资产收益率ROE可以用来衡量企业的盈利能力,反映资本投入产生收益的效率。信托公司2020年的ROE可通过净利润除以净资产计算获得,其中净资产采用2019-2020年的平均数。2020年,59家信托公司ROE的算术平均数为7.08%,加权平均数(以净资产为权数)为8.96%。加权平均ROE高于算术平均ROE,表明处于行业头部的信托公司对ROE的贡献更大,同样反映了行业分化的特征。从信托公司ROE的区间分布来看,2020年ROE处于10%以上的信托公司较2019年减少了9家。2020年,ROE区间为(5%,10%]的信托公司数量最多,为23家。而在2019年,信托公司数量最多ROE区间为(10%,15%],为22家。

注: 59家信托公司2019年ROE数据来源于《信托研究与年报分析2020》(中国财政经济出版社)

图7 信托公司ROE的分布

2020年,信托公司的盈利能力较2019年有所下降。以59家信托公司ROE的算术平均数为例,2020年为7.08%,较2019年的9.11%下降了2.03个百分点,下降幅度较大。造成2020年信托公司ROE下降的原因主要有2条。第一是2020年信托公司净利润较2019年整体下降。第二是2020年信托公司净资产规模较2019年整体增长。

选取中信行业分类下的非银行金融业的上市公司作为参照,基于其2020年三季报计算的ROE算术平均数仅为3.34%,如果剔除其中ROE为负的5家公司,ROE算术平均数为7.05%。中信行业分类下的非银行金融业的上市公司共有69家,2020年59家信托公司ROE的算术平均数为7.08%,处于69家非银金融行业上市公司前40%的位置,且高于上市公司平均水平。

资料来源:Wind,百瑞信托研发中心绘制

注:信托行业ROE平均数以红色柱显示

图8 信托公司ROE平均数与非银金融行业上市公司ROE

银保监会副主席黄洪在2020年中国信托业年会上表示,“信托业要树立赚‘辛苦钱’的理念,埋头实干,通过提供高质量服务获取相应报酬”。未来随着信托业务转型不断深入,预计信托业将逐步过渡到“赚辛苦钱”的新发展阶段,信托公司的整体ROE水平预计将有所下降。但是,对比整个非银金融行业来看,信托公司ROE水平的下降,可以看作是一种合理的“回归”。

五

行业集中度进一步提高

分别以营业收入、净利润、净资产来计算行业的集中度。可选用CR4、CR8、CR20、CR30指标,即排名前4、前8、前20、前30信托公司相关指标的占比总和。其中,以净利润来计算的CR4、CR8、CR20、CR30指标均高于以营业收入、净资产计算获得的数值。例如,以净利润、营业收入、净资产计算的CR4分别为26.90%、24.24%、20.21%。

2020年,以营业收入、净利润、净资产计算的行业集中度均有不同程度的提高。其中,以净利润计算的市场集中度提高最为明显。2020年,以净利润计算的CR4指标较2019年提高2.13个百分点。而2020年以营业收入、净资产计算的CR4指标较2019年分别提高1.59个百分点、0.62个百分点。

从行业集中度指标来看,净利润的集中更为显著。这表明处于行业龙头地位的信托公司盈利能力有进一步的提升。处于行业中下游的信托公司可以通过增资等方法拉近与行业头部公司资本实力方面的差距。但是,从资本的投入到创造营收、获得利润仍有一个过程。处于行业中下游的信托公司应久久为功,加大业务转型力度,争取将资本实力的提高转化为展业能力的提升。

表2 行业集中度的变化

注:2019年仍以59家信托公司为样本

资料来源:百瑞信托研发中心整理

结语

2020年,是我国经济社会发展史上极不平凡的一年。对于信托行业的2020年发展而言,既面临较为严峻的外部宏观经济形势,也面临较大的自身业务转型压力。从59家信托公司披露的财务数据来看,2020年信托公司的财务业绩趋于分化,既有信托公司实现了营业收入、净利润的稳步增长,也有信托公司净利润下降幅度较大甚至为负。信托公司财务业绩的分化,将导致行业集中度的进一步提高,营业收入、净利润等关键指标将向行业头部公司集中。

为了更好地应对监管对信托公司资本实力的新要求,信托公司提升资本实力已成为行业共识。2020年信托公司净资产、总资产规模均较2019年整体提升,是信托行业发展一大可喜的现象。净资产规模的整体提升,本身会对行业整体的ROE下降产生一定的影响。从行业对比的角度,2020年信托行业的ROE整体有所下降,但仍处于合理范围。

展望未来,信托行业应当努力回归受托人定位,实现平稳转型和高质量发展。处于行业头部的信托公司可以强大的资本实力为依托,稳步推进业务转型,为行业整体的健康发展奠定基础。处于行业中下游的信托公司一方面应着力于提升资本实力加强抵御风险的实力,另一方面应结合自身资源禀赋优势,争取在部分创新业务领域有所突破,实现差异化和特色化发展。

附注

1. 截至2021年1月15日,59家信托公司在中国货币网披露了未经审计的2020年财务报表。9家未披露财务报表的信托公司情况如下:安信信托、陕国投、山东信托3家上市公司豁免披露;大业信托、浙金信托非银行间交易会员无披露义务;渤海信托因河北疫情、四川信托因未决事项延迟披露;新时代信托、东莞信托暂未披露。

2. 在59家披露未经审计2020年财务报表的信托公司中,多数公司未注明为母公司或合并数据,部分公司仅披露合并报表数据。为了使本文的数据分析口径尽量一致,对于同时披露合并与母公司数据的信托公司,本文使用其合并口径数据。

3. 中融信托在中国货币网仅披露了母公司数据,另外通过上市公司经纬纺机(行情000666,诊股)披露合并数据,本文使用了其合并口径数据。

4. 多数信托公司均采用利息净收入、手续费及佣金净收入的口径,但个别信托公司将利息、手续费及佣金的收入与支出分别列示。为了保持收入口径的一致性,本文统一采用利息净收入、手续费及佣金净收入的口径,将个别信托公司的利息收入、手续费及佣金收入调整为利息净收入、手续费及佣金净收入,营业收入、营业支出也相应地进行调整。

5. 个别信托公司将投资收益、公允价值变动收益在营业收入之后单列。为了保持收入口径的一致性,将个别信托公司的投资收益、公允价值变动收益加回进入营业收入。

6. 本文的分析基于各信托公司未经审计的2020年财务数据,由于最终审计后的数据与未经审计数据或有一定的偏差,且本文仅基于59家信托公司做分析,本文的分析结论尚不能代表信托行业2020年的最终发展情况。