ATFX外汇科普:黄金交易必知的三大数据网站

来源:金融界网 2021-01-15 18:24:20

ATFX外汇科普:了解原油市场的基本面动向,需要关注OPEC和EIA两个网站,在那里我们能搜集到所需要的数据;了解黄金市场的基本面动向,需要关注world gold council(世界黄金协会)、goldhub、LBMA(伦敦黄金市场协会)三个网站,在那里我们同样能搜集到所需要的数据。世界黄金协会是黄金市场的领导者,它们的成员是世界领先的金矿开采公司,它对黄金特征的描述为:

1、高流动性和稀缺性;

2、高风险时期的避风港;

3、对冲风险的不二选择;

4、对抗法定货币的贬值;

这四个方面可以说囊括了黄金的所有功能和属性。顺带一提,世界黄金协会的官方网站是笔者所知的西方知名网站中,唯一具备转载“微博”和“微信”快捷工具的网站,由此可以看出它们对中国市场的重视。

▲ATFX供图

Goldhub网站实际上是存放黄金协会所搜集到的各类数据的子网站,在上图中菜单选项的DataGOLDHUB就是它的点击入口。我们今天所要重点介绍的黄金供应、需求、分布等相关数据,均来自于Goldhub网站。之所以不把伦敦黄金市场协会作为重点介绍内容,是因为它的内容丰富程度不及世界黄金协会,不过该网站依旧值得交易者日常关注。接下来我们重点介绍关于黄金的六大方面:

1、黄金价格和与其它资产报价的联动表现

在这一板块中我们可以看到自1970年开始至今的所有黄金价格数据,不过需要注册登录后才能看到完整内容。由于中国和印度是实物黄金的重要需求市场,所以该板块也介绍了中国和印度的实物黄金价格与国际美元黄金价格之间的差值。根据最新数据,中国黄金价格与国际价格相差20.54美元(折价),印度黄金价格与国际价格相差2.53美元(折价)。除此之外,该板块还展示了黄金期货市场的报价和走势曲线,以及黄金在过去一年的收益率表现和对比。比如黄金在过去一年的收益率为24.65%,同期全球债市的收益率只有9.20%,MSCI股票指数为16.93%,黄金之外的大宗商品收益率负的3.08%,可以看出黄金是过去一年收益最高的品种。当然,如果你想查询黄金的日波动率数据或者黄金与其它关联投资品的相关系数,都可以在这一板块找到答案。

2、黄金流动性

流动性在通常意义下就是指交易量,交易量越大,代表流动性越好;交易量越低,代表流动性越差。最新数据显示,黄金日交易量1455亿美元,处于较高水平。在该板块还可以看到其它对比市场的交易量,比如美国企业债日交易量339亿美元、英国金边债券的日交易量440亿美元、标普500日交易量1491.7亿美元、美国1到3年期的债券交易量1496.8亿美元等等。

3、供应和需求

该板块的内容量巨大,很难通过一篇文章进行详细汇总,这里我们就挑选重点的黄金供应量和需求量进行介绍,对其余数据感兴趣的交易者可以自行查阅网站。

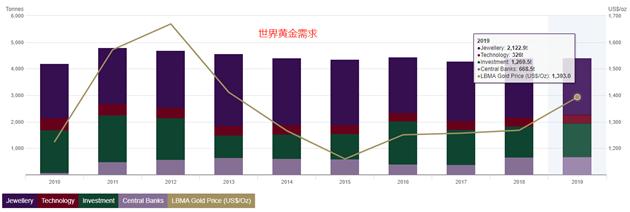

▲ATFX供图

可以看出,构成黄金需求的主要有四大方面:

1、珠宝首饰

2、技术制造

3、投资需求

4、中央银行

以2019年的数据为例,珠宝行业消耗了2122.9吨黄金,居于首位;其次是投资市场消耗了1269.5吨黄金,居于第二;再次是中央银行的黄金需求,为668.5吨,居于第三;技术制造对黄金的需求是最低的,为326吨。

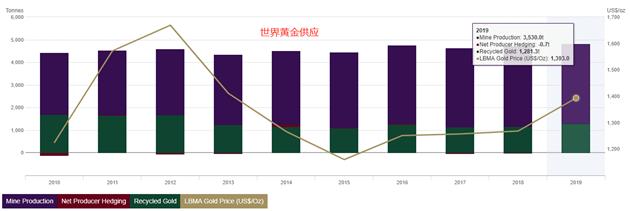

再来看黄金的供应:

▲ATFX供图

可以看出,黄金的供应由三方面构成:矿山开采、废物金循环利用和制造商套期保值。其中制造商套期保值的占比极地,2019年仅为-0.7吨,所以直接忽略不计。2019年金矿开采总量为3530吨,高于珠宝市场的需求;循环金为1281.3吨,高于投资市场的消耗。

4、黄金持有者和趋势

黄金是各国中央银行所极度看重的实物资产,所以在各国央行储备库中,黄金都占有不小的比例。很多时候,央行对黄金持有总量的变动,决定了美元黄金市场在未来一年里的重要趋势方向。

▲ATFX供图

细致观察上图可以看出,我们并没有把美联储的黄金持有趋势加入进去。并不是因为美联储的黄金持仓不值一提,而是其黄金持有量过大,如果加入图表中,会导致其它国家的趋势被彻底淹没。这里我们可以做个说明,美联储最新的黄金持有量为8133.46吨,远高于上图中排在第一位的俄罗斯2298.65吨的规模。中国和印度虽然是实物黄金消费大国,但两者的中央银行持有黄金量仅为1948吨和688吨,相比美俄来说规模相当小。

5、黄金长期驱动因素

黄金的长期驱动因素来自主要类别,包括经济扩张、市场风险、机会成本和走势强度。决定黄金价格的因素主要有四个方面:

1、财富和经济扩张;

2、市场风险和不确定性;

3、机会成本;

4、走势强度。

前两个因素在黄金的长期表现中扮演着特别重要的角色,并形成了购买和投资黄金的战略理由。黄金价格与经济增长之间存在着积极的联系,因为黄金需求以珠宝、技术和长期储蓄的形式存在。在发展中经济体尤其如此,黄金经常被用作奢侈品和一种保存财富的手段。市场风险和不确定性同样与黄金的长期表现有关。许多投资者将黄金视为最终的安全避风港——它能有效对冲货币贬值、高通胀和其他系统性风险。此外,其他宏观经济变量,如利率,可能增加或减少持有黄金的相对成本。而价格动量和类似的趋势变量可以进一步增强或降低黄金的表现方向。

6、黄金短期驱动因素

这里所时候的短期,只是黄金在最近一个月内的价格变化,而不是短线交易者所认为的分钟和小时级别。在该板块,世界黄金协会给出了自己研发的黄金短期驱动模型,其中包含各种因素对黄金走势的影响百分比。2020年12月份的模型显示,经济扩张对黄金的走势贡献了0.26%的影响;避险情绪贡献了3.25%;走势力度贡献了2.5%的影响性,其余因素的影响性我们不做逐一表述,感兴趣的交易者可以登录世界黄金协会官网进行查看。

ATFX免责声明:

1、以上分析仅代表分析师观点,汇市有风险,投资需谨慎。

2、ATFX不会为直接或间接使用或依赖此资料而可能引致的任何盈亏负责。