新能源汽车隐形“王者”:舜宇光学市值摸上2200亿 机构估值冰火两重天,苹果链+新能源能价值几何?

来源:金融界网 2021-01-11 22:22:29

新能源汽车风暴愈演愈烈,一家隐形的王者不知不觉站上了巅峰。

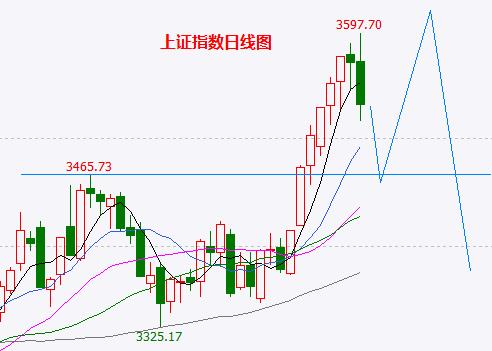

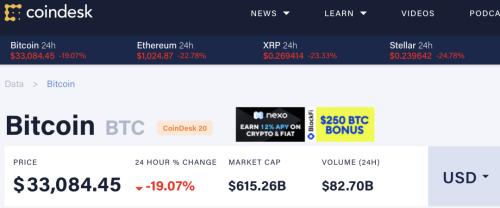

今日早盘,港股恒生科技指数率先启动,中芯国际(行情688981,诊股)一度涨超4%,市值重返2000亿港元,网易、京东、阿里巴巴集体高开,舜宇光学科技受销售数据刺激涨超6%,续创204.60港元新高,市值一度站上2200亿港元。

作为中国内陆乃至全球最大的手机和汽车镜头供应商,舜宇光学主要的股价波动几乎都来自出货量的影响。尽管疫情对全球智能手机、汽车新车销量造成较大冲击,舜宇光学年内股价仍走出了翻倍行情,2019年初至今已涨超2倍,市值增逾千亿港元。

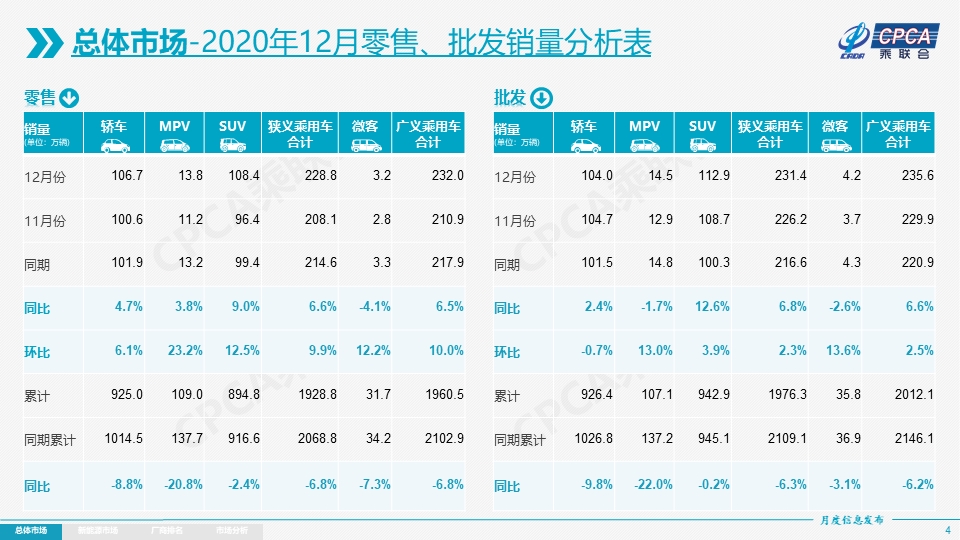

刚刚公布的12月销量数据较11月明显好转,车载镜头增势较手机镜头明显强劲,刺激股价的同时,市场对新能源红利也产生了更大想象空间。

对于舜宇光学接下来的股价走势,机构分歧严重。基于智能手机与汽车领域的良好前景,交银国际早间上调舜宇光学目标价至220港元,而高盛则寄予沽售评级目标价仅为81港元,野村在微幅调高目标价至165港元的同时,评级从“中性”降至“减持”。

截至1月11日收盘,舜宇光学涨幅降至4.44%,股价报198.40港元,最新市盈率45.76倍,位列港股电子零件之首。此前天风国际分析师郭明錤发布研报称,预期舜宇光学将在2022年扩产苹果镜头,进一步制衡苹果另外两大镜头供应商大立光、玉晶光。

另一边,由特斯拉与蔚来掀起的新能源汽车之战,或将成为这一全球最大车载镜头供应商的另一机遇。

苹果产业链真香 舜宇光学或靠华为崛起

在疫情冲击与川普打压下,年内A股、港股科技板块可谓跌宕起伏,风头先后“输”给医药、消费、新能源等抱团股,且出现了明显的行情分化。

以半导体板块为例,高有涨超20倍的立昂微(行情605358,诊股)、斯达半导(行情603290,诊股),低有跌超30%的睿能科技(行情603933,诊股)、欧比特(行情300053,诊股),而大陆最大的晶圆代工厂中芯国际,自7月登陆科创板至今股价不涨反跌,跌幅超过3成,港股也在估值质疑下随之从高点狂泻。其它龙头诸如韦尔股份(行情603501,诊股)、卓胜微(行情300782,诊股)、北方华创(行情002371,诊股)等虽动辄也是翻倍行情,但较“酒茅”、“乳茅”、“酱茅”、“水茅”、“锂茅”则“逊色”不少。

在备受关注的智能机产业链,A股立讯精密(行情002475,诊股)、歌尔股份(行情002241,诊股)独占鳌头,港股舜宇光学同样满身光环。在各路“茅台”新高之际,港股舜宇光学科技担起了“镜头茅”的角色,屡创新高。

回顾2020年1月初,舜宇光学科技股价一度触及57.097港元,至今已经涨逾200%。同期,立讯精密、歌尔股份最高涨幅分别超过145%、240%。据金融界《财经天眼》统计,A股整个苹果产业链去年年初至今市值累计增加逾万亿元,其中,立讯精密、蓝思科技(行情300433,诊股)、歌尔股份分别增加2311.77亿元、1034.54亿元、709.61亿元。

相比榜上苹果的同行欧菲光(行情002456,诊股),舜宇光学此前主要客户是华为、小米等国产手机品牌,前者去年上半年得益于苹果订单净利润同比大增,但因其历史基本面问题二级市场表现不佳。早在去年10月,天风证券(行情601162,诊股)郭明錤就预测,随着舜宇光学iPad 5P镜头开发进度高于预期,公司已经取得开发新款2H21 iPhone 7P镜头资格,舜宇光学或自2021年下半年开始出货新iPhone 7P广角镜头,出货比重预计达10%,iPad 5P镜头预计今年一季度量产,出货比重将达15–20%。

光学龙头冲击2200亿市值 “镜头茅台”名副其实

资料显示,舜宇光学成立于1984年,主要从事光学及相关产品以及科学仪器的设计、研发、生产和销售,产品覆盖光学零件(包括玻璃球面及非球面镜片、平面产品、手机镜头、车载镜头、安防监控镜头及其他各种镜头)、光电产品,(包括手机摄像模组、三维(3D)光电产品、车载模组及其他光电模组)、光学仪器(包括显微镜及智能检测设备),主要应用于手机、数码相机、车载成像及传感系统、安防监控系统等消费电子领域。

有第三方数据显示,舜宇光学在手机摄像镜头与手机摄像模组市占率全球前二,车载光学镜头市占率连续多年稳居全球第一。

根据2020年半年报,舜宇光学合计实现营收188.64亿元,同比增长21.1%,归属股东净利润同比增长22.2%至人民币17.5亿元。其中光学(行情002189,诊股)产品收入148.74亿元,同比增长27.3%,占比78.8%;光学零件收入约38.64亿元,同比增长2.4%,占总收入比例约为20.5%,其中车载镜头受疫情影响出口下降,出货量2050.60万件同比下降8.7%,但仍保持全球第一。此外,光学仪器业务收入1.27亿元,占比不足1%。

就在日前,舜宇光学公布去年12月出货量,其中手机镜头出货量1.3亿件,同比增长2.5%;车载镜头出货量573.6万件,同比增长37.3%;手机摄像模组出货量4529.1万件,同比下滑23.9%。

超预期数据刺激下,公司股价飙升,市值一度超过2200亿港元。此前11月,因芯片短缺等原因,公司出货量出现下滑。

估值分歧机构“打架” 新能源能给多大支撑?

从上述数据可以看出,随着全球经济逐渐复苏,汽车产业供应为舜宇光学提供了重要业绩支撑。早在10月份,舜宇光学车载镜头出货量达到670万片,同比增幅达到43.0%。

基于智能手机和汽车领域前景良好,交银国际将舜宇光学科技目标价由185港元上调18.9%至220港元,重申“买入”评级。

交银国际认为,未来车辆需求逐步恢复,尤其电动汽车(通常配备ADAS和许多摄像头)的强劲增长前景,叠加更多迹象显示2021年及以后车企将推出自动驾驶解决方案,舜宇光学将成为这些趋势的主要受益者,驱动其车载镜头和其他汽车零部件业务(LiDAR)的发展。

就在近期,特斯拉电动车“地震”级降价、蔚来首款高端电动轿车等对风口上的新能源可谓火上浇油。从此次蔚来发布的新款电动轿车ET7来看,除了超续航半固态电池外,蔚来还试图在自动驾驶上“挑战”特斯拉,涉及技术包括800万像素高清摄像头、激光雷达等。而舜宇光学在半年报中就提到,其应用于主流自动驾驶平台的800万像素车载镜头已获主要客户量产许可,激光雷达、AR等其他车载光学器件业务的拓展也取得重要进展。

从盈利能力来看,舜宇光学综合毛利率常年维持在19%左右,去年上半年光学零件业务毛利率41.5%,占比最小的光学仪器业务毛利率约为38.6%,而收入主要来源光电产品毛利率虽较上年接近翻倍,但仅为11.1%。由此看来,未来新业务尤其新能源汽车产业链的增量或为公司贡献新的增长极。

就在交银国际上调舜宇光学目标价的同时,野村也将目标价由165港元调高至168港元,但评级却由“中性”降至“减持”,高盛则直接给出了沽售评级,目标价仅为81港元。

在此之前,中金科技组就提示,不宜对四季度出货量过分乐观,但看好新的苹果镜头业务的中长期发展前景和车载镜头业务渗透率的不断提升。