天风宏观宋雪涛:美国再通胀会有多高?

来源:天风证券 2021-01-06 11:16:24

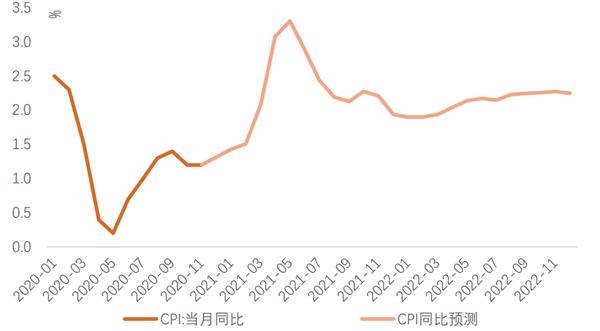

疫情后的房租价格仍有下行压力,医疗保健服务也存在周期性下跌趋势,供需压力缓解后食品价格趋于下跌,有望回升的是受疫情困扰的交通运输服务。能源价格仍有上行空间,但高库存和页岩油复产压力也会限制油价幅度。春季新冠疫苗开始较大规模使用将促进原油需求回暖,但通胀压力将在夏天过后消退。工资与劳动生产率的缺口逐步扩大,对核心通胀形成下行压力。预计2021年美国CPI同比走势前高后低,高点高于3%,中枢在2.3%左右,2022年回落至2.1%。

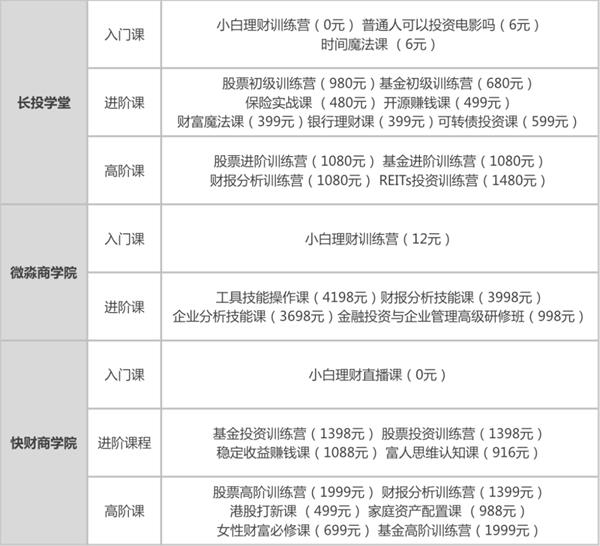

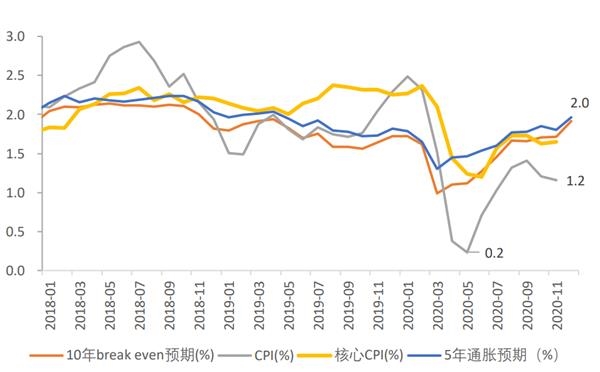

2020年2季度美国经济同比收缩9%,CPI回落至0.2%,货币财政双宽松后,通胀在下半年触底反弹。2020年8月FOMC美联储引入了“平均通胀目标制”,意味着通胀即使高于2%也不会立即收紧货币,而是以劳动力市场的恢复情况作为行动的依据。因此市场对2021年美国通胀的普遍预期是疫苗接种将使得消费服务业的需求明显恢复,叠加低基数,通胀可能出现高读数,且美联储不会立即退出货币宽松。虽然当前CPI还在1.2%的低位,但5年和10年期利率隐含的通胀预期已升至2.0%的充分复苏水平。

虽然未来一年不用担心美国CPI的高读数导致货币收紧,但过高的CPI会影响估值偏贵的美债并传导到高估值的美股,如果CPI持续高增,货币政策考虑退出宽松的时间也可能早于市场预期,参考2013年底QE退出带来的恐慌,这依然是全球市场最主要的政策风险。因此对于2021年美国CPI的具体走势,我们用一篇技术性分析来回答。

图1:美国各项通胀指标向上

资料来源:FRED,天风证券研究所

美国CPI分项权重来看,一级分项占比靠前的依次为,住宅(42.173%)、交通运输(15.289%)和食品饮料(15.272%),加上医疗项(7.7%),四者占比合计约为80%。

表1:美国CPI分项权重

资料来源:美国劳工部,天风证券研究所注:采用不同颜色区分CPI一级(橙色)二级(粉色)三级(灰色)分项

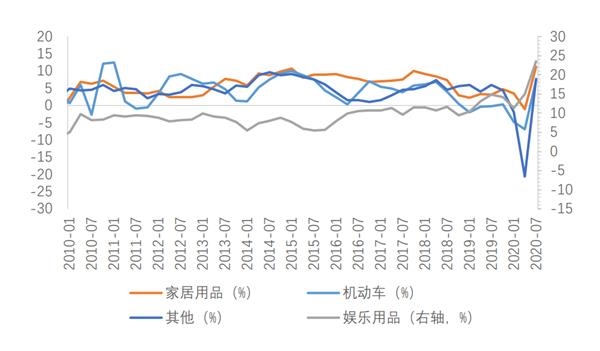

一、消费对CPI的影响

疫情期间美国消费替代效应显著,表现较好的是耐用消费品中的娱乐设备(23.5%)、家居品(11.3%)、汽车(7.3%)和必需消费品中的食品(10.9%),明显下滑的是消费服务中的娱乐(-32.1%)、交通(-25.3%)和餐饮(-19.7%)。2021年疫苗接种和重新开放将让消费结构回到疫情前,生活服务类消费将回升,受益于疫情的耐用消费品消费将下滑。因此,2021年美国CPI上涨的主要需求贡献应该是服务类消费。

图2:耐用消费品分项消费同比增速

资料来源: 天风证券研究所

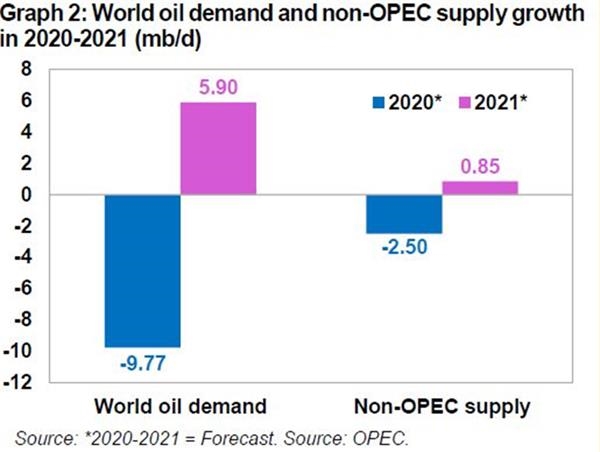

图3:服务消费分项消费同比增速

资料来源:天风证券研究所

CPI服务项中权重最高的是住宅、交通运输和医疗。其中交通运输前期回落较多且权重较大,2021年有望出现明显回升,而房租和医疗将趋于下行。

1、交运能源:回升后震荡

交通运输项主要包含私人运输项,其受能源价格影响较大,因此我们把私人运输项与能源项合并考虑。

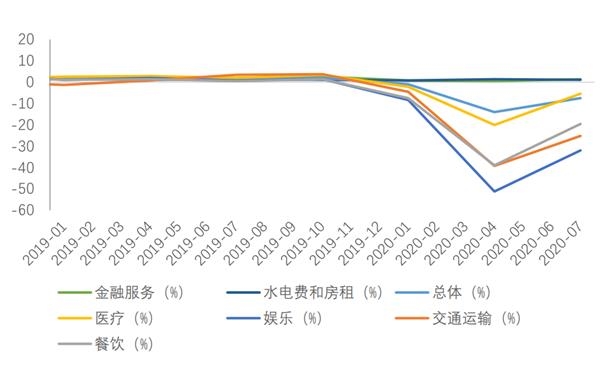

2020年3-4月,全球能源需求遭受疫情重创,原油快速累库,交易者担心现货原油存储问题,WTI原油价格大幅下跌甚至到负。2020年4月WIT原油价格同比下降约70%,为了应对前所未有的市场变化,参与减产协议的欧佩克和非欧佩克成员国2020年削减了约950万桶/日的过剩产能。此外,美国和加拿大通过关闭钻井也进一步减少了约360万桶/日的产能。油价在之后逐步回升,目前处于47美金左右。

从2021年的情况看,全球原有需求可能在受到新冠疫苗问世后大幅提振,欧佩克预计2021年世界石油需求增长590万桶/日;但当前原油库存仍高,页岩油在成本线上积极复工,油气开采产能利用率和油井数量跟随原油价格快速反弹,挪威和巴西的生产活动也将出现增长,欧佩克组织和EIA分别预计,2021年非欧佩克产油国供应量将温和回升85万桶/日,欧佩克产油国供应量将回升190万桶/天[1]。

因此2021年原油价格高位大概率不超过55美元/桶。目前关于新冠疫苗进展乐观的消息层出不穷,很可能在2021年春季开始较大规模的使用,另一方面,从基数效应看,通胀高位或出现在2021年春季。假设2021年年末WTI原油价格达到55美金,WTI同比将在4月企及140%,随后大幅回落,在四季度回升至54%。

图4:OPEC预计2020-2021年原油供应和需求增长

资料来源:OPEC,天风证券研究所

图5: wti原油价格反弹引领油气开采产能利用率、钻井数量回升

资料来源:FRED,天风证券研究所

图6: 原油库存仍高

资料来源:FRED,天风证券研究所

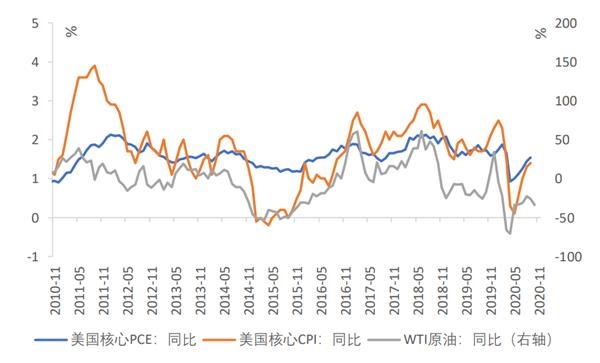

图7:核心PCE, CPI, 原油价格

资料来源:Bloomberg,天风证券研究所

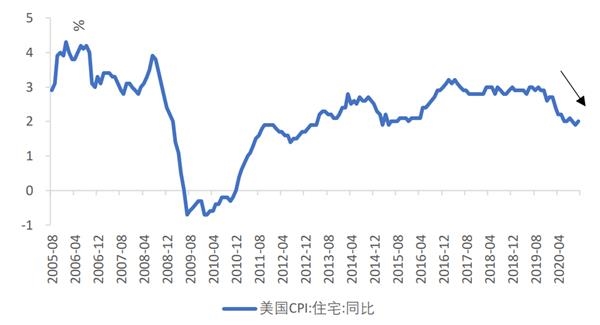

2、住宅:下行

从通胀分项上看住房项,自2018年1季度至2019年底,通胀程度较为平稳。2020年以来,通胀呈下降趋势。

图8:美国CPI:住宅:同比

资料来源:天风证券研究所

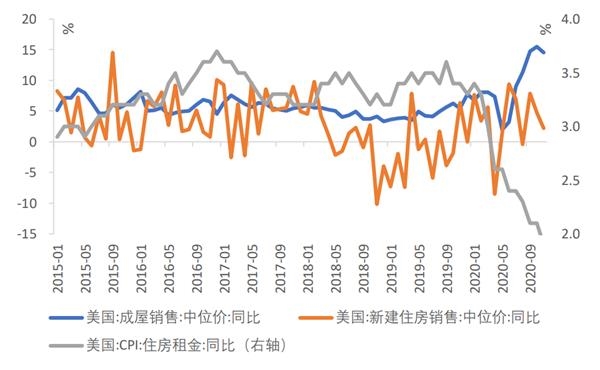

将CPI住房项拆分,房租项权重最大,2020年以来房租同比增速下降。住房能源受到能源价格影响历史波动较大,且和家用电器的走势相反, 两者具有一定替代效应。新冠疫情影响催生了居家办公的需求,出租空置率下滑至近15年低位,住房销售市场亦非常火热,但房租持续下滑。

图9:住房租金和房价增长对比

资料来源:天风证券研究所

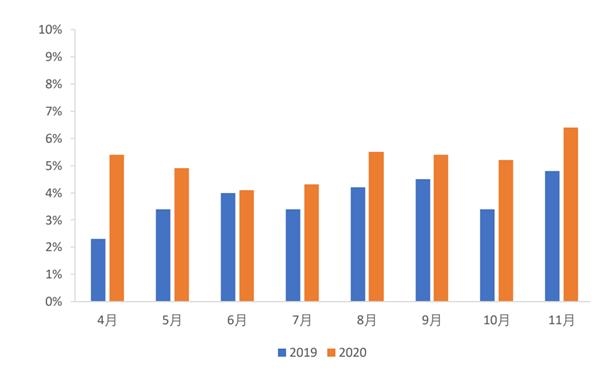

失业率高企令低收入人群负担房租的能力下降,房租房贷逾期数量有所增加。根据美国长租公寓委员会(NMHC)的房租付款跟踪器,受疫情影响2020年租金每月支付比例均低于2019年同期水平。另一方面,居民自住率提升,租房供给也在加大,房租也涨不起来。此外,租房市场的结构性调整也导致了租金的下降。疫情下大企业要求员工在家办公,一线城市居民因此顺势搬到租金较低的郊区。根据报道,2020年10月纽约考虑折扣后的平均租金比前一年下跌19%。曼哈顿岛有16145套住宅没有租出去,空置率从正常的2%飙升到6%。[2]

图10:房租逾期的比例

资料来源:NMHC,天风证券研究所

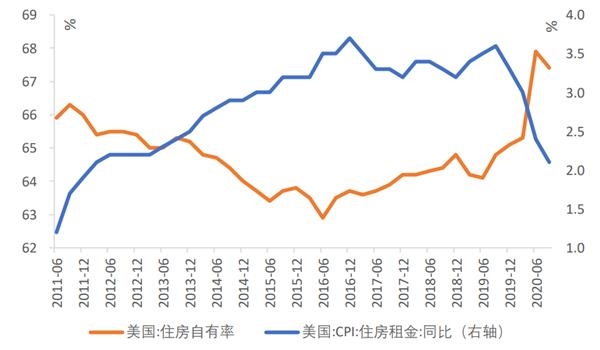

图11:住房自有率与房租同比

资料来源:天风证券研究所

3、医疗:维持高位震荡后周期性下行

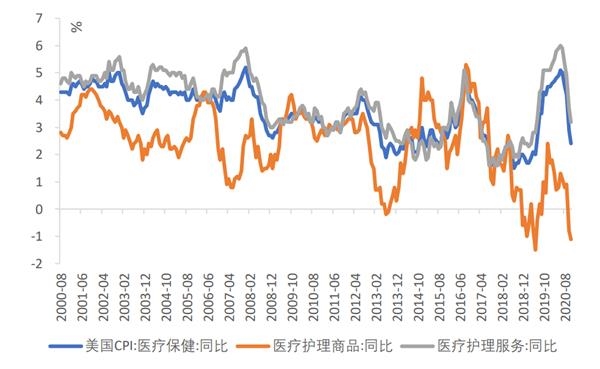

另一个在CPI中权重较大的项目是医疗保健。CPI中医疗保健项目分为商品和服务两项,其中服务项权重占比大(80%)。受疫情影响,2020年年6月CPI中医疗保健项达到近二十年的高位,其中医疗服务项同比升至6.0%,2020年医疗商品项整体呈下降趋势。

图12:CPI医疗保健分项

资料来源:天风证券研究所

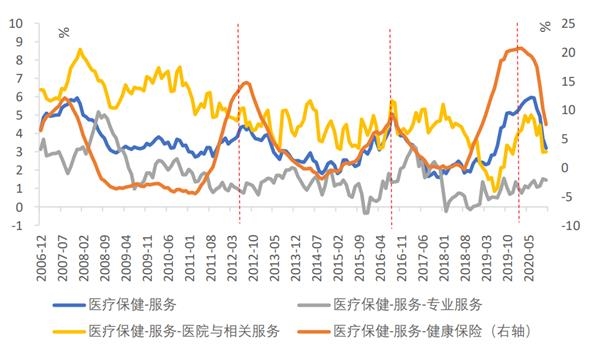

2020年上半年医疗服务项上行的主要原因是医院服务和健康保险的价格不断上升,两者在2020年夏天前达到近两年最高值。健康保险项的通胀呈现周期性特征,尽管下半年有所回落,但仍处于20年高位,未来一年半有望继续下行。医院与服务项的通胀经历了一波快速上行,目前位于近10年均值附近,未来可能周期性下跌。

图13:医疗保健分项中医院与相关服务在疫情期间涨幅较大

资料来源:Bloomberg,天风证券研究所

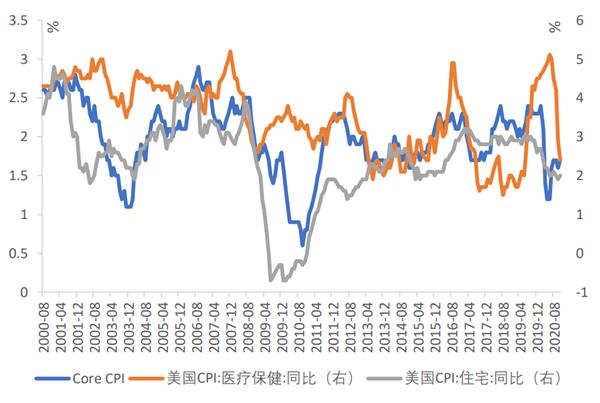

总结来说,2021年核心CPI可能趋于下行,具体而言:2020年以来,CPI住房项因为房租下跌的原因不断下降。房租下跌有低收入群体收入恢复疲弱的周期性原因,也有住房自住率上行、居民从市中心迁往郊区居家办公的结构性因素,未来房租项预计仍有下行压力。医疗保健项中核心的服务项未来存在周期性下跌可能,下降趋势预计在一年至一年半左右。

图14:权重项与核心CPI

资料来源:Bloomberg,天风证券研究所

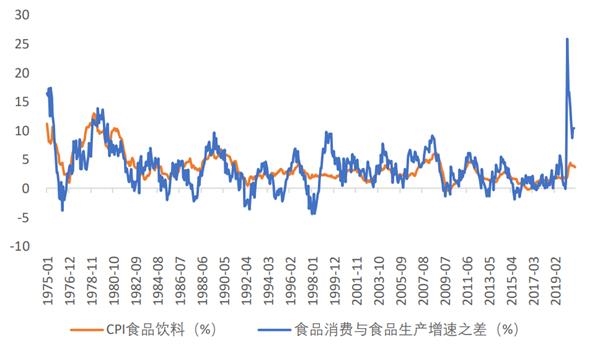

4、非核心项:食品价格同比回落

食品项CPI受食品消费和供给影响较大。一般而言,食品项CPI略滞后于相应需求与生产增速之差,这次疫情期间居民因为无法外出就餐而大量囤积食品,食品消费同比一度飙升至25.3%,同时生产供给短时间内难以恢复,导致CPI食品饮料分项在6月攀升至4.4%,随后回落。如前所述,2021年美国消费结构可能从耐用消费品和食品转向服务消费,而工业生产随着疫情缓解而继续修复,需求与增速差大概率回落。

图15:食品饮料CPI增速与消费与生产增速之差

资料来源:天风证券研究所

二、2021年劳动力市场供给对通胀的影响

目前美国失业率仍处于6.9%的高位,2020年12月美国首次申领失业救济人数连续四周在80万人以上,就业市场形势依旧严峻,近期美国新冠肺炎疫情形势严重恶化也不利于就业市场的恢复。

图16:本次疫情平均暂时改变了时薪和失业率的关系

资料来源:Bloomberg,天风证券研究所

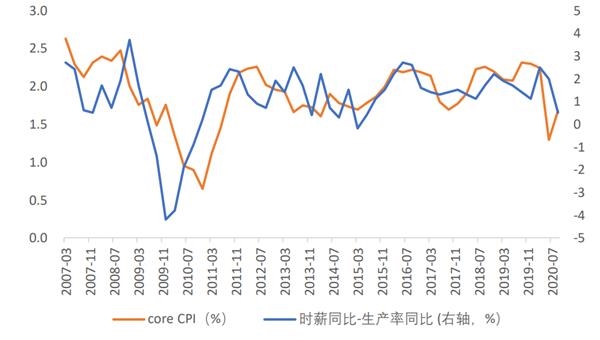

与金融危机不同的是,本次疫情主要冲击低收入工作者,2021年年平均时薪将跟随失业率回落,反映低收入人群的就业复苏(至少到疫情前水平左右)。而劳动生产率在低收入人群就业完全正常前继续维持高位,工资与劳动生产率的缺口领先核心CPI一年左右,低收入人群的劳动力供给给了核心通胀下行压力。

图17:工资同比–生产率同比

资料来源:Bloomberg,天风证券研究所

三、预测和总结

(1)对于CPI波动的主要贡献是能源项、住房项和食品项和交运项,对于PCE波动的主要贡献是能源项、医疗项、住房项和食品项。

(2)就主要权重项而言,除交运服务项外,未来一年下行可能性较大。CPI住房项因为房租下跌的原因不断下降。房租下跌有低收入群体收入恢复疲弱的周期性原因,也有住房自住率上行、居民从市中心迁往郊区居家办公的结构性因素,未来房租项预计仍有下行压力。医疗保健项中核心的服务项未来存在周期性下跌可能,下降趋势预计在一年至一年半左右。供需压力缓解驱使食品项趋于下跌;2021年有望回升的是受疫情困扰的交通运输服务项。

(3)就波动项能源价格而言,价格仍有上行空间,但高库存和页岩油复产压力可能限制原油价格高点在55美元/桶左右。春季新冠疫苗开始较大规模使用将促进原油需求回暖,但通胀压力将在夏天过后消退。

(4)劳动力市场方面通胀仍有下行压力:平均时薪仍将跟随失业率回落以反映低收入人群的就业(至少到疫情前水平左右),劳动生产率在就业完全纳入低收入工作者前可能维持高位,工资与劳动生产率的缺口逐步扩大,约领先核心CPI一年,形成下行压力。

我们预计2021年美国CPI同比走势前高后低,中枢或在2.3% 左右,2022年中枢进一步回落至2.1%。其中2021年5月CPI同比高于3.3%,随后在年末或略低于2%。

图18:2021/2022美国CPI预测

资料来源:天风证券研究所

基于上述因素,我们判断未来一年美国出现持续高通胀的可能性较低,美联储将维持当前宽松的货币政策态度,提高就业,并将利率维持在较低水平。

(文章来源:天风证券)