粤开策略:中证1000ETF投资机会解析-小市值、高成长稀缺标的

来源:粤开策略研究 2022-07-18 19:23:03

1

事件

6月22日,中金所发布《关于中证1000股指期货和股指期权合约及相关规则向社会征求意见的通知》,这表明中证1000股指期货和期权的上市已提上日程。从以往股指衍生品上市流程来看,通常在征求意见发布后3个月内,股指衍生品会正式上市。

2

核心观点

1、7月市场渐入验证和兑现期,波动加大,沪指受到年线的压制出现了一定幅度的调整。但我们回顾A股主要指数,发现近期A股的风格出现了一定的分化,中小盘风格的表现明显优于大盘风格指数。

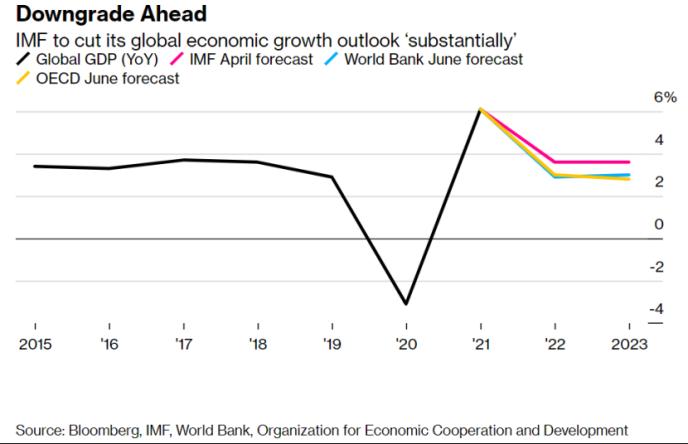

2、以史为鉴:历次股指期货和期权衍生品推出后,对应的股指ETF基金整体规模会有明显的增加,不仅基金份额提升明显,基金数量也会有显著的增加。2015年4月上证50股指期货上市后,指数基金规模环比增加约38%;2015年4月,中证500股指期货上市后,指数基金规模环比增加约27%;2019年12月,沪深300股指期权和沪深300ETF期权上市后,指数基金规模环比增加约23%。

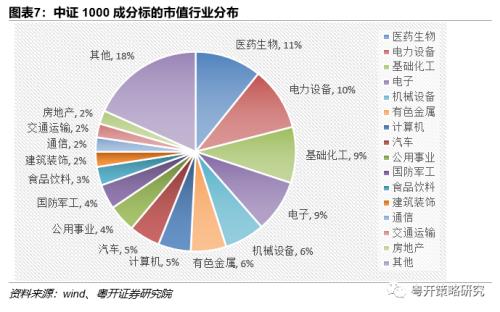

3、中证1000指数行业市值占比来看,以医药、电力设备、化工、电子等成长性较强的细分领域为主,景气度占优。从标的成分市值来看,中证1000指数个股平均市值为120亿,近90%的成分股在200亿以下,具有较为纯正的小盘股特征和代表性。另外,指数的“双创”和“专精特新”含量都显著优于大盘指数和中盘指数,未来成长潜力巨大。当前中证1000指数的市盈率(TTM)为29.66,位于近十年历史分位数11.35%处,估值基本处于历史底部水平,具备较好的性价比。

4、结论:经济层面,6月经济数据全面回升,二季度实现经济正增长。国内超预期因素不利影响控制较好,国民经济企稳回升,我国经济复苏预期仍将持续,也为后市中小盘的盈利修复弹性奠定基础。资金层面,宏观流动性依旧处于相对宽松阶段,但在全球流动性收紧趋势下后市货币宽松可能收到一定掣肘;微观流动性中公募基金发行有所回暖,以北上资金为代表的机构资金依然边际流入医药生物、新能源、化工等高成长行业,而以中证1000为代表的小盘股“双创”和“专精特新”含量都显著优于大盘指数和中盘指数,有望成为培育优秀企业的摇篮,分享公司快速成长期红利,具备更强的业绩弹性,布局价值凸显。

风险提示:历史数据统计误差、经济复苏不及预期。

6月22日,中金所发布《关于中证1000股指期货和股指期权合约及相关规则向社会征求意见的通知》,这表明中证1000股指期货和期权的上市已提上日程。中证1000股指衍生品推出会给市场带来哪些变化。

一、7月市场结构分化,中小盘韧性优于大盘

7月市场渐入验证和兑现期。本轮反弹自4月27日伊始,上证指数最大涨幅在18%左右,至今已有54个交易日,近3个月的时间。进入7月,市场波动开始加大,上证指数受到年线的压制出现了一定幅度的调整,市场渐入验证和兑现期。

我们回顾A股主要指数,发现近期A股的风格出现了一定的分化,中小盘指数是本轮的反弹先锋,在近期的调整中表现出了一定的韧性:本周上证指数周跌3.81%,上证50周跌5.14%,沪深300周跌4.07%,中证500周跌3.24%,中证1000周跌2.11%,国证2000周跌2.06%,中小盘风格的表现明显优于大盘风格指数。

从中长期来看,国内超预期因素不利影响控制较好,经济复苏预期仍将持续,三四季度将继续延续6月以来的良好态势,随着经济企稳回升,中小盘公司盈利有望改善,反弹先锋有望迎来更大弹性。

二、以史为鉴:中证1000衍生品推出会给市场带来哪些变化

事件:6月22日,中金所发布《关于中证1000股指期货和股指期权合约及相关规则向社会征求意见的通知》,这表明中证1000股指期货和期权的上市已提上日程。从以往股指衍生品上市流程来看,通常在征求意见发布后3个月内,股指衍生品会正式上市。

目前国内主要宽基指数中,上证50、沪深300、中证500均有股指期货和股指期的衍生品上市,对应的指数分别代表超大盘、大盘、中盘规模风格,而日益受到关注的小盘风格则是空白,若中证1000衍生品能够顺利推出,可以有效填补市场小盘股衍生品的空缺。另一方面,也能够丰富机构的风险管理工具,有助于稳定市场波动,提供良好的对冲工具。

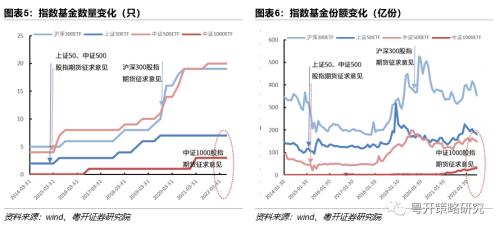

以史为鉴:历次股指期货和期权衍生品推出后,对应的股指ETF基金整体规模会有明显的增加,不仅基金份额提升明显,基金数量也会有显著的增加。

2015年2月上证50ETF期权,2015年4月上证50股指期货上市后,2015Q1季报到Q2季报,指数基金规模由285亿元,增加至395亿元,环比增加约38%。

2015年4月,中证500股指期货上市后,2015Q1季报到Q2季报,对应指数ETF数量由4只增加到7只,同时指数基金规模由99亿元,增加至126亿元,环比增加约27%。

2019年12月,沪深300股指期权和沪深300ETF期权上市后,2019Q3季报到Q4季报,对应ETF数量由10只增加到16只,同时指数基金规模由1117亿元,增加至1373亿元,环比增加约23%。

三、庖丁解牛:解构中证1000成分标的基本面

(一)解构行业:小市值,医药、电力设备、化工、电子居前

中证1000指数分散度高,成分股数量达到1000只,权重股集中度低,能够有效分散由于行业或个股过于集中带来的非系统性风险。从行业市值占比来看,以医药、电力设备、化工、电子等成长性较强的细分领域为主,景气度占优。

从标的成分市值来看,中证1000指数具有明显的小盘股特征,截至2022年7月15日,中证1000指数个股平均市值为120亿,近90%的成分股在200亿以下,具有较为纯正的小盘股特征和代表性。

(二)主流宽基指数中“专精特新”和“双创”含量显著占优

我们选取沪深300为大盘代表,中证500为中盘代表,中证1000和国证2000为小盘代表。

通过对比我们看到小盘指数的“双创”和“专精特新”含量都显著优于大盘指数和中盘指数。目前,中证1000包含184只专精特新、67只科创板和243只创业板股票,具备创新创业的潜力股含量相较于主流宽基指数显著偏高,未来成长潜力巨大。以中证1000为代表的小盘股指数有望成为培育优秀企业的摇篮,分享公司快速成长期红利。

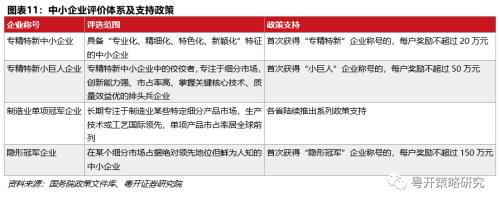

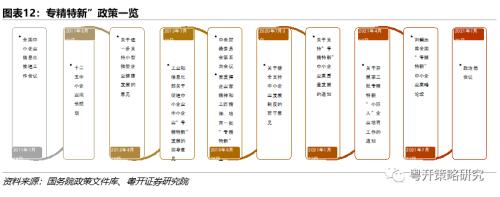

对中小企业已形成连续性、梯度性的支持政策。专精特新企业群体,自下而上包括各地培育的一般专精特新中小企业——各级政府认定的专精特新企业小巨人企业——隐形冠军企业。目前全国共有11.30万家“专精特新”入库培育企业、3.7万家省级“专精特”中小企业、4992家专精特新“小巨人”企业、1832家国家级专精特新“小巨人“企业、596家单项冠军企业。十四五期间,工信部将形成“百十万千”专精特新企业群体,通过“双创”带动百万家创新型中小企业、10万家省级的专精特新企业、1万多家专精特新“小巨人”企业以及1000家单项冠军企业。

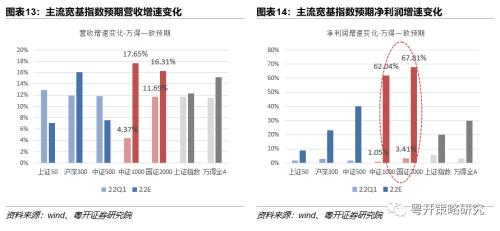

(三)透过盈利预期看小盘股的业绩弹性

在成长能力方面,一季度受到经济下行压力的影响,中证1000的成长能力明显承压,2022Q1营收增速和净利润增速分别为4.37% 和1.05%,无论是营业收入增速还是净利润增速均显著落后于其他宽基指数。但从万得一致预期来看,随着今年经济企稳后,中小盘的盈利弹性显著优于其他主流宽基指数,2022年全年营收和净利润增速分别为17.65%和62.04%,业绩具备更强的弹性。

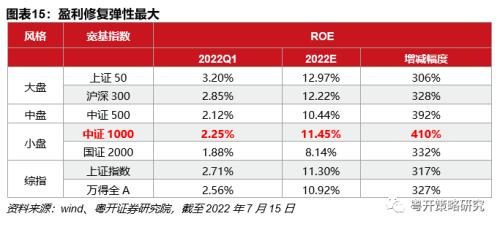

在盈利能力方面,万得一致预测显示,2022年全年中证1000指数的ROE预测值为11.45%(22Q1单季度ROE为2.25%),其修复弹性在主流宽基指数中最大。

从主流宽基指数的成长能力和盈利能力可以看出,在经济周期下行阶段,大盘股的盈利质量和成长能力能够保持相对稳健,通常具备更好的抗风险能力,而小盘股由于更容易受到经济周期的影响出现业绩下滑。

但在经济企稳回升阶段,由于经营和财务杠杆的负面影响造成的低基数效应和其灵活性、便利性,小盘股将展现更大的业绩弹性,这也是小盘股在反弹周期中通常出现领涨的支撑因素。

四、估值水平:具备性价比的投资标的

(一)估值:基本处于历史底部水平

纵向来看:当前中证1000指数的市盈率(TTM)为29.66,位于近十年历史分位数11.35%处,估值基本处于历史底部水平,大幅低于沪深300和上证50等大盘风格指数的分位数水平(二者均在50%左右),具备较好的性价比。

横向来看:与主流宽基指数对比来看,中证1000指数的PE-TTM为29.66倍,绝对估值水平较高,但与创业板以及中证500等成长性较强的指数对比来看,尚有较好的性价比。另外,在后市经济企稳复苏的预期之下,中小盘风格有望处于相对占优的环境,中证1000指数估值具有较大的提升空间,具备不错的性价比。

(二)市场表现:历次反弹先锋

中证1000指数发布时间为2014/10/17,基准日为2004/12/31,自基准日起累计收益高达5.85倍,同期沪深300指数和上证50指数分别为3.25和2.37,中证1000指数的价格弹性相对较高。

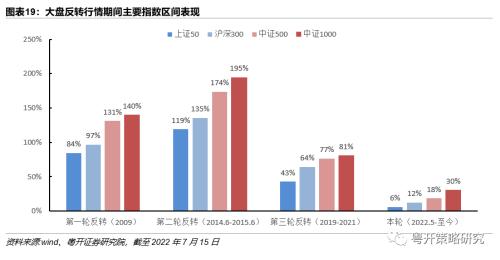

在经济预期好转,股指逐渐走出底部并且走出反转行情时,中证1000指数为代表的中小盘股具有较高的价格弹性。我们通过梳理2008年至今A股三次较大级别的反转行情可以发现,中证1000指数在此期间的累计收益位均位于主流宽基指数中的首位。本轮行情自4月27日开启,当前同样是中小盘风格表现相对占优。

(三)主导资金驱动:私募偏爱,公募增强配置

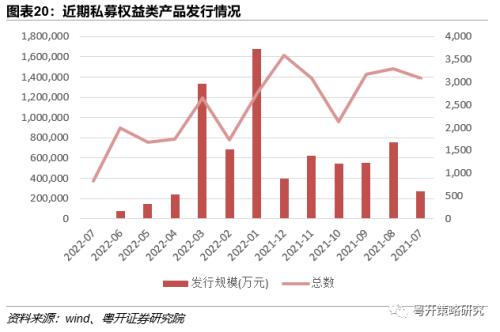

从历史复盘表现来看,通常私募资金为市场的边际主导资金时,小盘股表现更优。究其背后原因来看,主要是由于小盘股符合主导资金的偏好。私募基金追求绝对收益、平均规模偏小,因此小票更获得私募基金的青睐。而相较于公募基金今年以来发行持续降入冰点的情况来看,权益类私募基金产品发行规模的缩减相对温和,因此也为小盘股行情带来了一定的流动性支撑。

从资金偏好来看,公募基金通常更偏爱大盘蓝筹股,因其能够消纳巨大的资金量以及具有更加稳定、持续的盈利能力,但从我们跟踪的情况来看,近两年公募基金加强了对小盘股的配置,填补了此前的空白。

当前中证1000指数共有3只ETF基金跟踪,合计规模约为30亿元,相较于沪深300、上证50和中证500指数ETF规模有较大的差距。但随着股指衍生品的推出,中证1000ETF规模有望获得大幅提升,从而增强自身的流动性。

截至2022年7月15日,将再添5只ETF基金跟踪中证1000指数,拟募集资金330亿元,是原有跟踪ETF规模的11倍,中证1000有望继中证500之后,成为公募基金争相配置的下一个标的。

五、小结

经济层面,6月经济数据全面回升,二季度实现经济正增长。本周我国上半年经济数据公布,5月份主要经济指标降幅收窄,6月份经济企稳回升,二季度经济实现正增长。上半年国内生产总值达到562642亿元,同比增长2.5%,全国规模以上工业增加值同比增长3.4%。单就6月数据而言,我国工业增加值、社会消费及固定资产投资增速全面回升,经济得以明显修复。工业增加值近三个月内稳步提升,在6月达到3.9%;社会消费品零售总额同比逐月提升,6月份实现由降转升,同比增长3.1%;固定资产投资持续回暖,同比增速由4月份的1.8%上升至6月份的5.6%。总体来看,国内超预期因素不利影响控制较好,国民经济企稳回升,我国经济复苏预期仍将持续,也为后市中小盘的盈利修复弹性奠定基础。

资金层面,宏观流动性依旧处于相对宽松阶段,但在全球流动性收紧趋势下后市货币宽松可能受到一定掣肘;微观流动性中公募基金发行有所回暖,以北上资金为代表的机构资金依然边际流入医药生物、新能源、化工等高成长行业,而以中证1000为代表的小盘股“双创”和“专精特新”含量都显著优于大盘指数和中盘指数,有望成为培育优秀企业的摇篮,分享公司快速成长期红利,具备更强的业绩弹性,布局价值凸显。

六、风险提示

历史数据统计误差、经济复苏不及预期

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐