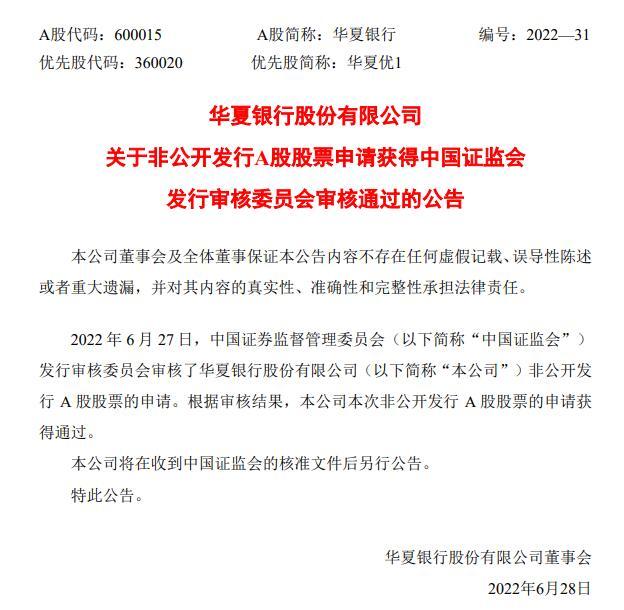

华夏银行定增募不超200亿获证监会通过

来源:中国经济网 2022-06-28 11:24:24

昨晚,华夏银行(行情600015,诊股)(600015.SH)发布关于非公开发行A股股票申请获得中国证监会发行审核委员会审核通过的公告。

公告称,2022年6月27日,中国证监会发行审核委员会审核了华夏银行非公开发行A股股票的申请。根据审核结果,华夏银行本次非公开发行A股股票的申请获得通过。

2021年5月13日,华夏银行发布的非公开发行A股股票预案显示,本次非公开发行A股股票数量为不超过15亿股(含本数),募集资金总额不超过人民币200亿元(含本数),扣除相关发行费用后将全部用于补充公司的核心一级资本。若公司股票在审议本次非公开发行的董事会决议公告日至发行日期间有送股、资本公积转增股本等除权事项的,本次发行股份数量上限将作相应调整。

本次非公开发行的发行对象为不超过35名特定投资者,包括符合法律、法规和中国证监会规定的证券投资基金管理公司、证券公司、信托公司、财务公司、保险机构投资者、资产管理公司、合格境外机构投资者及其他机构投资者、法人和自然人等。证券投资基金管理公司、证券公司、合格境外机构投资者、人民币合格境外机构投资者以其管理的2只以上产品认购的,视为一个发行对象。信托公司作为发行对象的,只能以自有资金认购。若国家法律、法规对非公开发行股票的发行对象有新的规定,公司将按新的规定进行调整。

本次发行的定价基准日为本次非公开发行的发行期首日。本次发行的发行价格不低于定价基准日前20个交易日(不含定价基准日,下同)公司普通股股票交易均价的80%(按“进一法”保留两位小数)与本次发行前公司最近一期末经审计的归属于母公司普通股股东的每股净资产值的较高者。

华夏银行表示,公司本次非公开发行的主要目的是通过补充核心一级资本,提高资本充足率

水平,以适应日趋严格的资本监管要求,同时增强公司风险抵御能力,以应对国内外经济形势的不断变化和挑战,并支持公司各项业务持续稳健发展,提升公司盈利能力,为全体股东创造长期良好的投资回报。

截至预案签署之日,本次非公开发行尚未确定发行对象;若存在因关联方认购本次非公开发行的股份构成关联交易的情形,公司将按照有关规定及时进行审议和披露。

公司在本次发行前不存在控股股东和实际控制人,本次发行完成后亦不会出现控股股东和实际控制人。因此,本次非公开发行不涉及公司控制权的变化。

2022年4月7日,华夏银行发布的非公开发行A股股票申请文件反馈意见的回复显示,本次发行的保荐机构为中信建投(行情601066,诊股)证券股份有限公司,保荐代表人是隋玉瑶、吕晓峰。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐