“保底的”固收+亏损比肩权益基金,民生加银转债优选最大回撤22%

来源:环球老虎财经app 2022-05-25 20:23:13

随着权益市场震荡加剧,对中低风险偏好投资者来说,“固收+”基金产品是更好的选择。但今年以来,曾经炙手可热的“保底”固收+基金出现大幅回撤,亏损幅度甚至比肩权益基金,其中民生加银、金鹰、银华等基金旗下固收+产品跌幅超20%。

曾经“保底的”固收+如今跌幅堪比权益基金。

5月25日,老虎财经发现,“固收+”公募基金年内收益率大跌,有多只基金跌幅超20%。

在跌幅较大的前十只“固收+”产品中,不难发现可转债基金是“主力军”。据天天基金网数据显示,其中有5只可转债基金回撤较大,南方基金、民生加银基金、银华基金、长盛基金赫然在列,而这些基金的共同之处便是债券持仓中可转债的占比较高。

众所周知,债基中配置可转债基金是为了增厚收益,换句话来说,可转债存在的风险也不容小觑。叠加这些基金还配置一些股票资产,一定程度上提升风险偏好。

而今年以来,股市与债市均遭遇“滑铁卢”,这意味着“固收+”产品中“+”的部分明显受挫,而基础收益部分较少,难以抵御股债双杀大幅调整带来的影响,也就不难理解其收益率大跌的原因。

固收+亏损幅度比肩权益基金

民生加银转债优选跌幅达22%

2021年,固收+“爆火”。

在权益市场波动加大、银行理财产品净值化转型等因素的共同作用下,近年来,公募“固收+”基金这类产品凭借“进可攻退可守”的特点,深受投资者的喜爱,业绩与规模双丰收。

从业绩来看,据wind数据显示,2021年全市场“固收+”基金平均收益率超过7%,超过95%的“固收+”基金均实现正收益。

规模也接连攀升,据Wind数据显示,截至2021年12月31日,全市场“固收+”基金的管理规模逼近2万亿元,相比2020年底的1.39万亿元增长39.57%。

但今年以来,“固收+”基金风光不再,无论是规模还是业绩表现均不及预期。

据Wind数据显示,以偏债混合型基金和二级债基为主要表现形式的“固收+”基金产品的成立规模从去年一季度的1759亿元降至今年一季度的549亿元,其中单只成立规模超过10亿元的不足20只。

除新发基金规模骤降外,公募“固收+”基金的业绩表现一反常态,仅有少数产品实现正回报,多数“固收+”变身“固收-”,遭遇明显的回撤。

以混合债基为主要表现方式的“固收+”产品尤甚,据天天基金网数据显示,888只混合债基中就有696只出现回撤。截至5月24日,今年以来跌幅超过20%的有11只基金,其中南方希元转债跌幅最大,达25.5%。

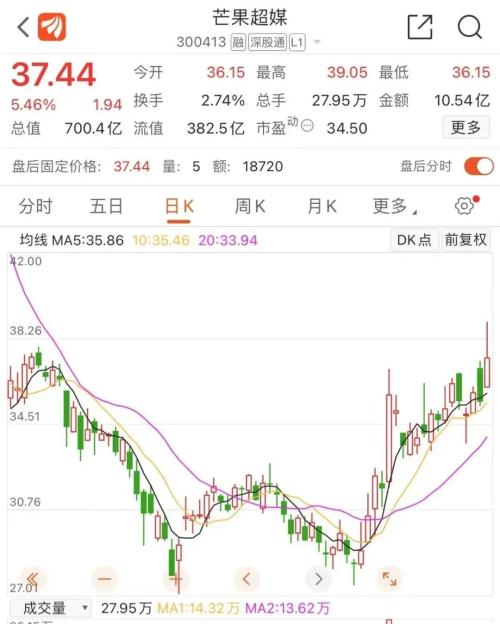

除南方基金旗下“固收+”产品收益率下跌外,紧随其后的便是民生加银基金,旗下民生加银转债优选A今年以来跌幅达22%。

从其股票持仓与债券持仓便可看出端倪。

股票持仓来看,据天天基金网显示,截至今年一季度末,该基金的前十大股票持仓占比合计达9.18%,分别为平煤股份(行情601666,诊股)、宋城演艺(行情300144,诊股)、中天科技(行情600522,诊股)、上海机场(行情600009,诊股)、巨星农牧(行情603477,诊股)、药明康德(行情603259,诊股)、东方财富(行情300059,诊股)、兖矿能源(行情600188,诊股)、特别电工、神火股份(行情000933,诊股)。

而这些股票中有部分在今年以来均呈现不同程度的大幅下跌,像东方财富在今年一季度末,跌幅近32%;药明康德在一季度跌幅仅5%,随后股价再度重挫,短短两个月,跌幅超18%;宋城演艺在今年一季度跌去近8%的基础上,在二季度跌幅超13%。

债券也未能幸免,民生加银转债优选A中的债券持仓中,截至今年一度末,前五持仓占比合计为40.67%,其中温氏转债跌幅最大,截至5月25日,跌幅超8%。

股票与可转债表现均欠佳,自然拖累民生加银转债优选A这只“固收+”基金的业绩。

纵览民生加银旗下的“固收+”基金,上述基金只是一个缩影。如旗下民生加银家盈6个月持有期债券A今年以来跌幅超10%,民生增强收益债券A跌幅超4%。

当然,民生加银基金并非个例,在今年以来跌幅超过20%的有11只基金中,还包括金鹰基金,银华基金,长盛基金以及上银基金旗下的“固收+”产品。

不只是收益率跌幅超20%的产品,像跌幅超10%的公募“固收+”产品更是不在少数,据天天基金网显示,截至5月24日,共有88只跌幅超10%。

高比例配置可转债成亏损“元凶”

众所周知,“固收+”向来是以稳健收益为基础,而“+”的部分便是增厚基金的整体收益,简单来说就是把一定比例的资产投资于股票、可转债等风险资产,这意味着“固收+”基金产品在一定程度上也存在风险。

而今年以来,股市与债市均遭遇“滑铁卢”,这意味着“固收+”产品中“+”的部分明显受挫,而基础收益部分较少,无法抵御股债双杀大幅调整带来的影响,也就不难理解其收益率大跌的原因。

正如南方希元可转债基金经理刘文良在今年一季报中表示,3月权益市场的调整幅度显著超预期,导致净值回撤幅度明显加深,权益市场的调整幅度超出预期,可转债在2-3月出现3轮明显的杀估值,导致可转债部分也给组合净值带来较大的回撤。

具体来看,今年以来,A股市场表现惨烈,三大指数均受到重击,大部分个股遭遇不同程度的“滑铁卢”。

短短5个月的交易时间,上证指数今年以来已跌去15%,深证成指跌幅超25%,创业板指跌幅更甚,已超30%。

不仅是股市,债市也未能幸免,迎来深度调整,债券市场收益率整体波动较大,可转债更是如此。进入2022年,中证转债指数年内跌幅超8%,与2021年全年取得18.5%的涨幅形成鲜明对比。

可转债通常被认为是“固收+”产品的优秀辅助。如今,跌幅较大的前十名混合债基中可转债基金却成为“主力军”。

据天天基金网显示,有5只可转债基金(A/C类合并)回撤较大,南方基金、民生加银基金、银华基金、长盛基金赫然在列,分别为南方希元转债、南方昌元转债A、民生加银转债优选A、银华可转债债券、长盛可转债债券A。

这些基金的共同之处便是债券持仓中可转债基金的占比较高,像民生加银基金的可转债产品中,据天天基金网显示,截至今年一度末,债券前十持仓均为可转债,持仓比例达53.17%;银华可转债债券亦是如此,前十大债券持仓中仅有一只是国债,其余均是可转债,占比达44.24%;即使不是可转债基金的金鹰元丰债券A的前十大债券持仓中,有8只均为可转债,合计占比达42.7%

叠加上述6只“固收+”基金配置的资产还包括股票,也就是说股票和可转债的仓位占比已过半甚至更高,像民生加银转债优选A两者持仓占比超62%,类似的“固收+”产品不在少数,颇有一种是披着“固收+”外衣的权益基金。

据wind数据显示,截至一季度末,全市场有87只“固收+”基金的股票+可转债仓位超过70%。这种配置资产的方式显然把稳健收益排除在外,在股市和债市均表现低迷时,风险一览无余。

可转债基金在一众公募“固收+”基金产品中只是冰山一角。像银华基金旗下的其他“固收+”产品银华增强收益债券、银华信用双利债券A以及银华远景债券也出现一定幅度的回撤,今年内跌幅超4%;长盛基金也无例外,长盛积极配置债券年内跌幅超5%,长盛稳怡添利债券A跌幅超3%。

当市场好的时候,被投资者认为的固收+是“无风险”高收益产品,而当市场走弱的时候,部分高比例配置可转债的固收+风险便完全释放,亏损“比肩”权益产品。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐