理财转型的成色和产品新特征

来源:中国理财网 2022-04-14 21:23:05

内容提要

2022年2月末,银行业理财登记托管中心发布《中国银行(行情601988,诊股)业理财市场年度报告(2021)》。资管新规过渡期最后一年,银行理财转型的成色如何?现金管理新规发布后,产品整改节奏怎么样?2021年理财市场格局发生了哪些变化,2022年又存在哪些发展趋势?基于这些问题,本文将对理财年报进行详细解读。

一、银行理财过渡期整改任务基本完成

(一)“打破刚兑”目标初步完成:保本理财清零,净值化转型在90%以上

资管新规提出的“打破刚兑”初步在产品层面落实,银行理财基本完成整改目标。(1)保本理财全部清零。资管新规发布后,近4万亿的保本理财在2021年末存续规模顺利实现清零。(2)净值化转型推进至90%以上,基本完成整改要求。2021年底银行净值型理财产品规模为26.96万亿,占全部非保本理财规模的92.97%。

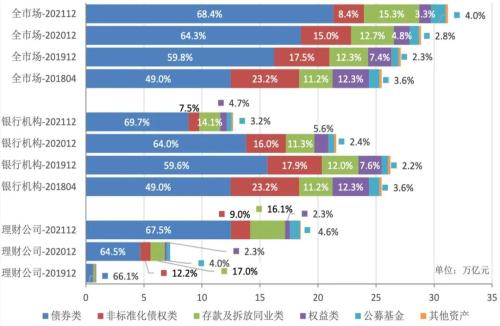

(二)存量业务整改基本完成:降低期限错配风险,非标投资持续压降

资管新规要求资管产品进行存量业务整改,规范“底层不清、非标资产期限错配”的资金池业务运作,银行理财整改结果如下:第一,封闭式理财短期产品规模清零,持续提高新发产品期限;第二,投资非标资产的占比和规模持续压降。第三,对于个别银行剩余的少量个别资产,银登中心表示监管已按照要求纳入个案专项处置,并尽快清零,银行理财存量业务整改基本完成。

图1 资管新规发布以来理财产品资产配置变化情况

注:条形图长度表示规模大小,标注占比为相应资产类别规模占总资产规模的比例。

资料来源:银行业理财登记托管中心,华创证券

(三)有效减少资金空转:同业理财规模占比压降至0.2%以下,大幅消除多层嵌套

资管新规要求资金减少空转,重点服务实体经济,银行理财的整改结果显示理财资金空转、脱实向虚情况具有较大程度缓解:一是同业理财持续压降至较低规模,二是多层嵌套现象大幅消除,三是理财资金服务实体经济质效大幅提升。

二、丰富产品体系,积极创设各类创新产品

(一)ESG理财产品:2021年为发行大年,理财公司积极建设ESG投资理念

2021年是ESG理财产品发行的大年。2021年全年ESG理财产品发行规模超1200亿(2020末存续规模仅287亿),其中累计募集ESG主题理财产品超600亿元,募集乡村振兴、公益慈善等社会责任主题理财产品超600亿元。

理财公司积极建设ESG投资理念。理财公司通过投资绿色资产、发行ESG产品、编制ESG指数、开发ESG评价体系和数据体系等方式积极建设ESG投资理念;2021年全部理财资金投向绿色债券规模超2200亿,投向疫情防控、乡村振兴、扶贫等专项债券规模超1200亿元。

(二)FOF型理财产品:理财公司是发行主力,间接实现权益资产配置

2021年FOF型理财产品存续规模同比增长超60%。(1)理财公司是发行主力,以混合类产品为主。2021年末,FOF型理财产品存续215只,规模为1536亿元,同比增长61.34%;理财公司是FOF型产品发行主力,占比在70%附近;理财公司中混合类产品对公募基金的配置比例为23.71%,远超过其他类型产品。(2)可通过基金间接配置权益资产。2021年末,FOF型理财投资公募基金规模占比为47%,所投资的公募基金中有36.17%投向股票基金和混合基金。

(三)“固收+”理财产品:为增加收益弹性,理财公司积极布局

理财公司积极布局“固收+”理财产品增加收益弹性,2021年产品快速放量发行。银行在信贷资产、承兑汇票、债权受(收)益权等非标投资方面具备丰富的投资经验和投研优势,“固收+收(受)益权”等理财产品收益表现突出;据普益标准,2021年“固收+”理财产品新增0.87万支,其中70%来自于理财公司,总存续产品数量在2万支附近。

三、2022年关注重点:推进真净值、中小银行理财转型、现金管理产品整改

(一)真净值时代,新会计准则下的净值计量体系逐步建立

过渡期结束后,“打破刚兑”的监管要求推动银行理财的净值化转型从产品层面进一步向计量方法整改。2022年,资管新规过渡期内临时性的政策安排将随过渡期结束而终止,现金管理产品仍可按照“摊余成本法+影子定价”的方法计量,但以出售为目的的金融资产或除外,其余多数理财产品将以市值法计量,从而进入“真净值”时代。

新金融工具会计准则来临,机构逐步建立新的净值计量体系。监管明确资管产品于2022年1月1日起开始执行新金融工具准则,会计处理的具体规定仍在征求意见稿阶段,但计量方法向“真净值”转变的整体监管方向不改。据理财年报,农银理财、中银理财等理财公司已经开始建立新金融工具会计准则下的净值计量体系。

新的净值计量体系下,债市调整时期理财产品“破净”现象或将成为常态。用市值法计量后,底层资产价格波动可以直接穿透至理财产品表面,“破净”现象或将成为常态。随着净值化继续推进,债市收益率与理财破净产品数的正相关或愈发显著,债市调整时期或给理财产品带来一定赎回压力。

(二)中小银行或向产品代销转型,理财公司为主的市场格局愈发清晰

过渡期临近结束时,部分地区开始严控中小银行理财产品规模。2018年,银保监会相关负责人表示银行应当通过设立理财公司开展理财业务,但在短期内仍可通过总行专营部门开展。2021年下半年以来,随着资管新规过渡期即将结束,部分地区开始要求未设理财公司银行不能新增理财业务、中小银行严控理财产品规模等,以避免加大未来整改压力。

为顺利开展理财业务,中小银行可申请设立理财公司,但在偏严的牌照审核下通过仍在少数。目前设立理财公司的多为全国性大型银行,已有多家中小银行发起申请,但由于母行需通过监管对财务状况、风险管理体系、审慎监管指标、理财业务运营经验等多方面的考核,设立理财公司仍存难度;2021年仅1家城商行获批,目前仅有6家城商行理财公司和1家农商行理财公司开业。

产品代销或成为中小银行理财业务转型的重要方向。2021年理财公司产品的代销机构中(已剔除母行代销情况)数量最多的为中小银行,包括城商行88家和农商行49家。目前理财市场已呈现出以理财公司为主、银行机构为辅的格局,随着中小银行向产品代销转型、新的理财公司不断成立,预计这一趋势将继续延续。

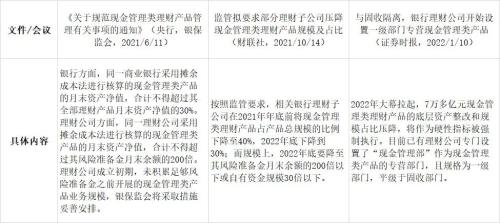

(三)大行理财公司仍需进一步压降现金管理产品比例

现金管理新规出台,产品规模面临“宽整改”要求。2021年6月,《关于规范现金管理类理财产品管理有关事项的通知》落地,要求银行机构现金管理类产品规模不得超过全部理财产品的30%,理财公司现金管理类产品规模不得超过其风险准备金的200倍,但在初期会妥善安排这一规定。后财联社报道理财公司需在2021年末和2022年末将比例分别压降至40%和30%,且已有理财公司设置“现金管理部”作为一级部门,对现金管理产品进行专营管理。

表1 现金管理理财新规出台,产品规模面临“宽整改”要求

资料来源:央行,银保监会,财联社,证券时报,华创证券

“宽整改”要求下,2021年下半年现金管理产品的比例压降节奏偏慢。2021年末,全市场现金管理产品规模为9.29万亿,占银行理财规模的32.03%,新规正式稿出台后比例在30%-35%之间波动。分机构而言,(1)银行机构:现金管理产品规模较为稳定,2022年小幅压降比例即可达标。(2)理财公司:2021年末的考核各类机构均达标,但大行理财公司在2022年仍需进一步降低现金管理产品比例,静态压降规模在7000亿附近。但随着理财整体规模的自然增长,实际压降规模将小于这一数值。除比例限制外,各类理财公司仍需积极积累风险准备金。

综合来看,对于债市而言:(1)资管新规过渡期银行理财的整改任务基本完成,过渡期结束后净值化转型将从产品层面进一步向“真净值”的计量方法整改,理财产品“破净”现象或将成为常态,需警惕债市调整时期理财赎回压力可能带来的负面情绪放大;(2)由于中小银行可向产品代销转型,多数机构的现金管理产品规模比例已接近达标,后续理财整改对产品整体规模的约束或较有限,行业格局上利于理财公司的规模集中度继续提升;(3)现金管理产品对标货币基金整改的过程中,资产配置或继续向短久期、高评级债券品种集中,在信用风险偏好整体收缩的背景下,今年可继续关注大金融品种的利差压缩机会。

作者:周冠南、许洪波,华创证券研究所固收团队,周冠南系固收首席分析师

原文《理财转型的成色和产品新特征》全文将刊载于中国外汇交易中心主办《中国货币市场》杂志2022.04总第246期。