长沙银行遭大股东违规套现超3000万元 股权变卖无人问津

来源:中国科技投资 2022-01-04 16:22:58

截至目前,长沙银行(行情601577,诊股)遭兴业投资累计抛售1800万股份,且“减持计划尚未实施完毕”。

近期,长沙银行(601577.SH)第四大股东湖南兴业投资股份有限公司(以下简称“兴业投资”)减持400万股份,总金额为3137.70万元,减持价格低于长沙银行首次公开发行的股票发行价格7.99元/股,违反此前减持承诺和减持计划。业内人士分析称,兴业投资的处罚情况,取决于监管部门认为此次违规行为的严重性。

长沙银行第三季度报告显示,银行前十大股东中,有五家股东存在质押情况,质押比例占银行总股本10.12%。此外,第七大股东一致行动人正在阿里拍卖网变卖其所持有的银行4727.79万股份,但变卖周期过半,目前仍无人报名,而该笔股权此前已遭两次流拍。研究人士认为,股权出现异常变动和不稳定,将对银行的稳健经营产生不利的影响。

大股东违规抛售股份

近日,兴业投资通过集中竞价减持其所持有的长沙银行400万股份,占银行总股本0.1%,减持价格区间为7.83-7.86元/股,减持总金额为3137.7万元。值得注意的是,兴业投资此次减持系违规抛售股份。

长沙银行于2018年登陆A股主板,成为湖南省首家上市银行,彼时兴业投资作出减持承诺,兴业投资在股份锁定期限届满后两年内,若因自身经济需求,可以集中竞价交易、大宗交易、协议转让或其他合法的方式适当转让部分股票,减持数量不超过上市时其所持长沙银行股份总数的10%,减持价格不低于发行上市的发行价,即7.99元/股。

今年的10月12日,长沙银行披露股东减持计划公告,指出兴业投资由于自身资金需求,该公司计划自2021年10月18日起6个月内通过大宗交易减持所持银行部分股份,或自2021年11月3日起6个月内,通过集中竞价方式减持所持银行部分股份,累计减持股份不超过2200万股,公告显示减持价格不低于长沙银行首次公开发行的发行价。但从实际减持价格来看,兴业投资已违反此前减持承诺及减持计划。

在此之前,兴业投资已于2021年10月19日通过大宗交易方式减持1400万股份,减持数量占银行总股本0.348%,减持价格为8元/股,减持总金额为1.12亿元。通过两次减持,兴业投资合计减持长沙银行1800万股份,累计套现1.43亿元。长沙银行在减持公告中表示,减持后兴业投资持股比例由5.47%降至5.02%,减持数量较减持计划已过半,但减持计划仍未实施完毕。

兴业投资兴业投资成立于1999年,潇湘资本集团股份有限公司及湖南潇湘资本投资管理有限公司分别持有90%、10%股权比例。兴业投资以自有资产从事创业投资、股权投资、房地产业及基础设施的投资,于2015年通过参与长沙银行增资扩股而入股该行,持有2.2亿股份。天眼查显示,兴业投资目前控股三家公司,其中看看云链(广东)科技有限公司为兴业投资于今年5月新增的对外投资项目,持股比例为40%。除此之外,兴业投资参股包括长沙银行在内的六家公司。不过,在上述由兴业投资参股并控股的九家公司中,有四家公司已注销或吊销。

*兴业投资股权关系,截图自天眼查

《上海证券交易所上市公司股东及董监高减持股份实施细则》第三条规定,股东及董监高减持股份,应当遵守法律、行政法规、部门规章、规范性文件、本细则以及本所其他业务规则;对持股比例、持股期限、减持方式、减持价格等作出承诺的,应当严格履行所做出的承诺。上交所同时指出,减持行为涉嫌违反法律、法规、规章、规范性文件的,该所按规定报证监会查处。

中央财经大学教授李国平向《中国科技投资》记者表示,“大股东违规抛售的原因,外人难以确定。但是,这种情况通常应该是大股东了解银行的一些利空内幕信息,这种利空内幕信息可能是某种单个事件,也可能是银行前景不乐观。”

针对兴业投资的处罚问题,李国平分析道,其取决于监管部门认为违规行为的严重性。根据《证券法》第一百八十六条规定,在限制转让期内转让证券,或者转让股票不符合法律、行政法规和国务院证券监督管理机构规定的,责令改正,给予警告,没收违法所得,并处以买卖证券等值以下的罚款。

李国平补充道,“大股东违规减持对银行自身的经营应该不会有什么影响,影响主要是二级市场上,对银行股价可能有利空。不过,如果银行近期准备公开或非公开发行再融资的话,肯定会是一个很大的负面影响。”

大股东变卖股份

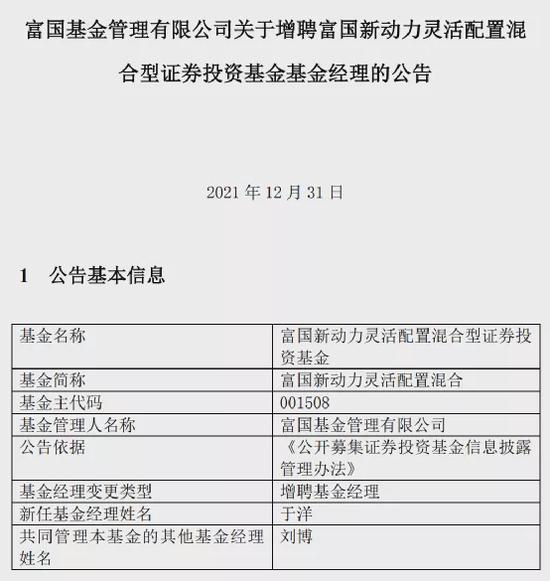

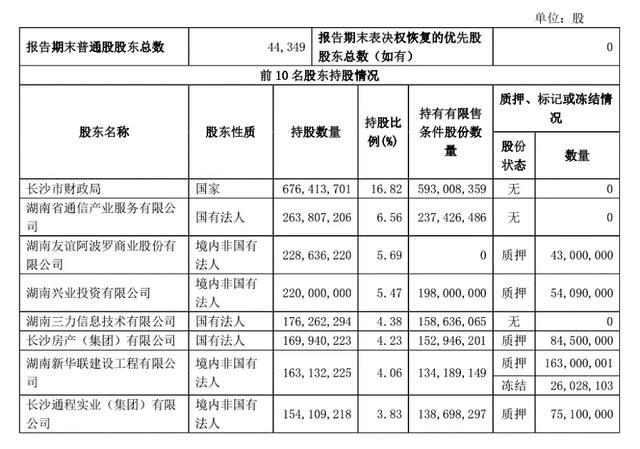

在减持计划开始前,兴业投资已质押其所持长沙银行的5409万股份,占总持股数的24.59%。除兴业投资外,长沙银行另有四名股东将其所持有的银行股份进行质押,分别为第三大股东湖南友谊阿波罗商业股份有限公司、第六大股东长沙房产(集团)有限公司、第七大股东湖南新华联(行情000620,诊股)建设工程有限公司(以下简称“新华联建设”)、第八大股东长沙通程实业(集团)有限公司,上述五家公司质押比例占银行总股本的10.12%。

*长沙银行质押、冻结股份情况,截图自银行财报

值得注意的是,新华联建设所质押股份占其持有股份的99.92%,其中另有2602.81万股份被司法冻结。此外,湖南新华联国际石油贸易有限公司(以下简称“新华联石油”)正在变卖其所持有的长沙银行股份,而新华联石油为新华联建设的一致行动人。

阿里拍卖网显示,新华联石油持有的长沙银行4727.79万股股份正在进行司法变卖,公示变卖价为3.65亿元,当前价格为3.46亿元,变卖周期为60天,据结束仅剩11天,但目前仍无人报名。

*新华联石油正在变卖银行股份,截图自1月1日阿里拍卖网

对于变卖原因,长沙银行在披露的公告中表示,新华联石油因未按约定偿还湖南三湘银行股份有限公司(以下简称“三湘银行”)融资本金,被三湘银行向法院申请强制执行。另外,该笔股权此前已经过两轮拍卖,但均因无人报名而遭流拍。

北京语言大学经济研究院研究员麒鉴向《中国科技投资》记者表示,“股权出现异常变动和不稳定,将对银行的稳健经营产生不利的影响,银行频现股东股权被冻结、质押的情况,主要原因为股东质量问题,银行应在选择股东时提高对银行股东的甄别能力”。

针对商业银行股权对投资者吸引力较弱的原因,中央财经大学商学院金融财务系教授、银行研究中心研究员杨长汉分析道,主要为银行重资产经营模式导致股东回报有限、银行经营集中于存贷款致使其多元化发展缓慢、银行经营客观产生一定的不良贷款引致资产质量隐忧、银行发展的科技化和成长性有待提高、上市商业银行融投资活跃性有待提高。

针对长沙银行大股东违规抛售股票以及该行营收增长的同时股权吸引力弱的情况,记者致函该行,截至发稿,未获回复。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐