2022铝年报:乘低碳之东风,必先立而后破

来源:天风期货研究所 2021-12-07 11:23:47

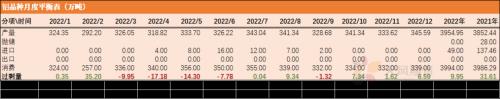

供需平衡与展望

操作建议及逻辑:2021年电解铝行业历经了三道劫:全国限电、能效双控和反常天气,前三季度浩浩荡荡地减产,涉及产能达到240万吨。全国性“电荒”在四季度落下帷幕,步入后疫情时代,海外工业生产能力进一步修复,我国用电增速将会回归正常水平,严重缺电的局面难以再现。电解铝厂究竟能否复产,市场最关注的点在于双控力度。随着“双碳”的共识逐渐加深,运动式减碳愈发不可取,制度创新和技术创新缺一不可,使用清洁能源生产电解铝的项目限制有望被放开,例如云南的绿色水电铝、大西北风光发电的铝项目。限电和双控的问题在一定程度上都能够解决,但是在极端天气下,南北降水情况反常,使得电解铝复产过程不会一帆风顺,预计2022年电解铝复产产能和新增产能合计增长330万吨,年底电解铝运行产能重新站上4000万吨,全年电解铝产量为3955万吨,同比增长2.7%。

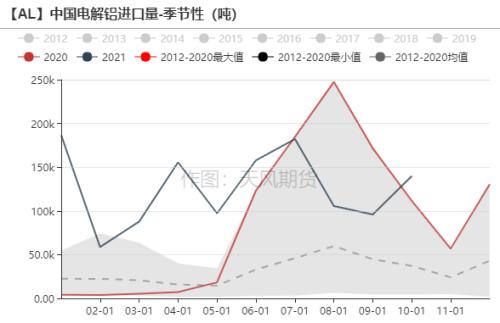

初级加工端在经历原材料暴涨暴跌和下游订单走弱后,2022年或许还将面临出口政策的调整。传统终端行业的企稳仍需要时间,2022年地产用铝量呈负增长,整体下滑5%,汽车缺芯可能将持续至明年下半年,产销情况预计呈现前低后高。绿色需求仍有发力空间,光伏、新能源行业分别带来新增用铝量101万吨和38万吨;步入特高压大年,铝线缆订单也较为可观。综上,2022年电解铝消费增速为0.2%,传统需求与绿色消费在此消彼长的过程中寻求动态平衡,全年小幅过剩10万吨左右,预计铝价难以突破2021年的高点,将在15000-23000元/吨区间运行。Q2是最佳的时间窗口,电解铝库存有一定去化空间,同时有进口货源作为补充,但是量级远不及2021年。

2022年海外的基本面确定性相对较高,产量呈现缓慢恢复,终端补库需求强劲,现货升水预计将维持高位运行,低库存下配合资本冲击,存在逼仓的风险,逢比值走高仍可布局内外正套。

风险提示:1、双控继续升级;2、铝厂延迟复产;3、海外疫情恶化。

目录

01 供应焦点:复产已具备东风

全国“电荒”落幕,用电增速高峰已过

绿色铝产能身陷囹圄,未来有望逐步被解放

电价回归合理水平,复产、投产具备动力

进口可提前布局,抛储视情况调节

02 传统需求与绿色消费的动态平衡

初级加工端表现惨淡,出口面临政策调整

传统需求动力不足,用铝量呈负增长

绿色消费大有可为,特高压待核准项目众多

2022年小幅过剩,把握二季度的最佳窗口

03 海外供需两旺,警惕逼仓风险

能源价格回落,海外供应危机暂时解除

新增产能集中到2023年及以后释放

低库存下警惕逼仓风险

04 2022年供需平衡与展望

电解铝供需平衡

2022年行情展望

风险提示

供应焦点:复产已具备东风

“电荒”在四季度落下帷幕

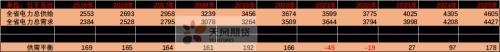

四季度初煤炭紧缺,刺激动力煤期货价格连续上涨,最高触及1982元/吨,而且现货处于高升水状态。临近采暖季,国内缺电情况愈演愈烈,直至发改委释放煤价干预信号,煤价应声大跌,连带着铝价一同倾覆。煤炭增产保供效果明显,全国多地“电荒”逐渐落下帷幕。

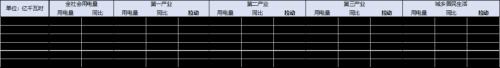

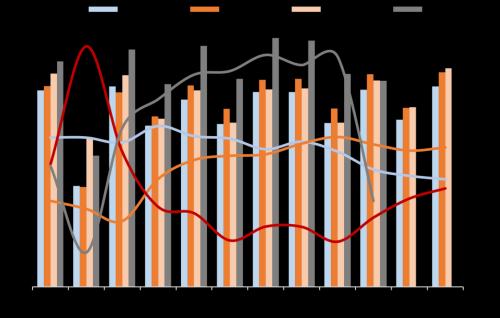

2021年之所以出现“电荒”的情景,原因在于疫情之后,第二产业用电增速明显回升,成为拉动电力消费增长的主力军。2021年1-10月全社会用电量累计68254亿千瓦时,同比增长13.2%,其中第二产业用电量45490亿千瓦时,同比增长11.3%,拉动全社会用电量同比增长6.7个百分点,贡献力度明显高于其他产业。

【AL】全社会用电量及同比增速拉动情况测算

数据来源:国家能源局,天风期货研究所

出口高景气带来用电增速上行

第二产业中,用电量增速领先的行业包括电器机械、批发零售、计算机、通用设备、纺织等,这些行业2021年出口保持高景气,一方面是由于东南亚等国疫情反复,拖累半导体、汽车等行业供应链,我国制造业原材料出口对其形成补充;另一方面是欧美经济恢复,对消费耐用品的需求日益旺盛,防疫物资、医疗器械、塑料制品、纺织物等产品维持较高出口增速。

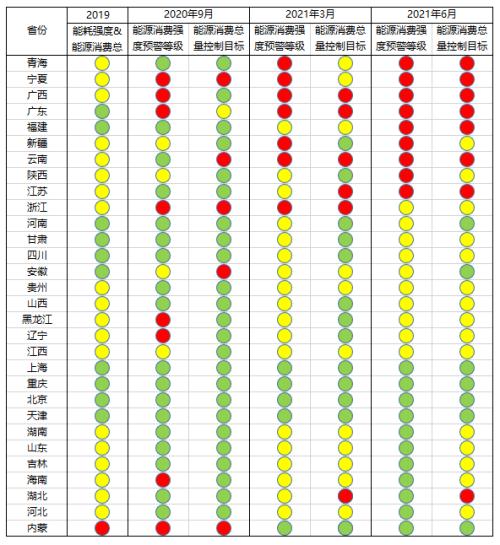

2021年1-10月,广东、福建、浙江、江苏、福建等出口大省用电量增速分别为15.8%、16%、16.5%和13.8%,明显高于全国13.2%的水平,上述省份也是在2021年上半年先后被列为“能耗双控”红色预警的地区。

Omicron的出现导致海外疫情存在变数,预计到明年上半年出口仍有支撑。后疫情时代,海外工业生产能力进一步修复,我国出口金额和国内出口大省的用电增速将会回归正常水平,严重缺电的局面难以再现。

【AL】第二产业分行业用电量增速

数据来源:Wind,天风期货研究所

节能并不等同于减碳

双控同样是影响电解铝产能的重要因素之一。除了出口大省之外,青海、宁夏、广西、新疆、云南、陕西等省份能耗双控也出现红色预警。但是这其中包括了某些产业结构单一的省份,如云南省,铝、硅产业为其重点布局的产业,2021年光伏、新能源汽车等新兴产业快速发展的同时,对原材料需求大幅增长,铝材、硅料等品种的投资增加导致新增能耗量大,严重影响能耗双控目标完成。

能耗双控指标能够很好地衡量经济转型的程度,但是节能不等同于减碳,同样的能源消耗既可以是高碳的,也可以是低碳甚至零碳的。要想更好地实现双碳目标,从长远来看,可以考虑用碳排放的双控指标(碳排放总量和强度控制指标)来替代能耗的双控指标(能耗总量和强度双控),使用清洁能源生产电解铝的项目限制有望被放开。

【AL】能耗双控目标完成晴雨表

数据来源:发改委,天风期货研究所

加工配套建设有助于摊低能耗基数

放眼全国,清洁能源产铝排名第一的省份当属云南,没减产前的运行产能达到380万吨,然而省内的铝加工产能却十分匮乏,仅60万吨。电解铝产能第一大省——山东,年产800多万吨电解铝,能效双控却没有双红预警,有一部分原因在于山东省内的铝加工产能庞大,精深的铝加工产品附加值高,但是加工环节的单吨能耗要远低于原铝的生产,单位GDP能耗可以被有效地摊低。

2020年以来,云南省也在计划加快建设绿色铝创新产业(行情300832,诊股)园,“十四五”期间,文山州将以延伸铝加工产业链为重点,逐步实现铝水100%就地转化,力争铝合金就地精深加工率达到80%以上。如果云南的绿色水电能够优先从双控中解放出来,那么电解铝厂能够如期复产吗?

水电的不稳定性制约复产进度

云南前三季度减产先是因为枯水期干旱,再是全国电荒,最后是能耗双控。即便双控不再成为限制,铝厂复产、投产也受制于水电的稳定性。2021年11月,云南铝厂已有一些复产动作,据悉南方电网需要统计复产名单,测试枯水期内的用电负荷,2022年春节前大面积起槽的可能性相对较低。

为此我们假设,如果春节过后云南关停的电解铝产能全部重启,已建成的新产能同步投产,即2022年底时云南运行产能抬升至436万吨,此种情形下云南的电力存在19亿千瓦时的短缺,意味着明年产能未必能完全释放,枯丰交际之时水电的不稳定性尤其值得关注。把2022年未能投完的产能递推到2023年,电力勉强达到平衡,展望到2025年,云南新增产能逐年稳定释放至900万吨附近,伴随着水电、光伏和风电的加快建设,电力逐渐转为盈余。

清洁能源前景光明,铝厂与电网之间的博弈必不可少。自2022年1月1日起,云南省内电解铝企业用电阶梯电价标准,按照国家规定的分档、加价标准执行,严禁对电解铝行业实施优惠电价政策。0.25元/度的优惠电价一去不复返,预计云南的电价将抬升至0.4元/度之上。

【AL】云南电力平衡预测

数据来源:云南电力行业协会,天风期货研究所

火电铝厂面临碳税的征收

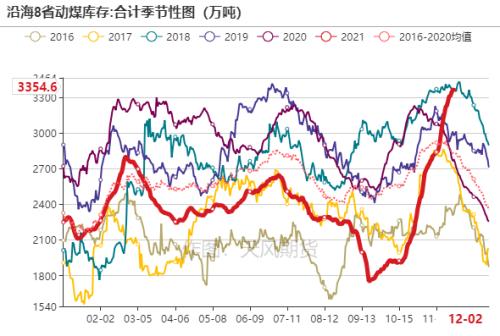

行政调控之下,电厂在几次寒潮来临之前积极补充煤炭库存,沿海8省和主流港口动力煤库存快速回升。目前煤炭保持供需双旺,但是冬季过后如果煤炭依旧维持较高的供应,铝厂有望采买到便宜的煤炭,煤电铝一体化的企业有复产动力。

短期的利润回暖并不代表往后高枕无忧,未来碳税将在整个经济结构调整过程中发挥作用,使用火电铝厂的长期电价不可能低于水电的价格,电力成本重心在波动后会稳步上升。根据安泰科统计,2020年国内有70%的电解铝产能碳排放高于全国平均值,即超过3000多万吨的产能,遍布9个省区,排放值从低到高的依次顺序为:宁夏、辽宁、重庆、陕西、河南、新疆、山东、内蒙古、山西。目前大西北在加快布局风光发电,例如霍煤鸿骏和魏桥均投资建设光伏发电项目,新建产能有望借助新能源发电得到释放。

数据来源:CCTD,安泰科,天风期货研究所

电解铝产能有望增长330万吨

我们预计2022年电解铝厂将复产200万吨,主要集中在云南、内蒙古、贵州、广西、青海和河南等地。

新增待投产能合计约177万吨,内蒙古、广西陆续投完,云南受制于水电未必能全部投产,新产能增加130万吨。

综上,2022年电解铝复产产能和新增产能合计增长330万吨。

【AL】2021年各省份减产的情况(万吨)

数据来源:发改委,天风期货研究所

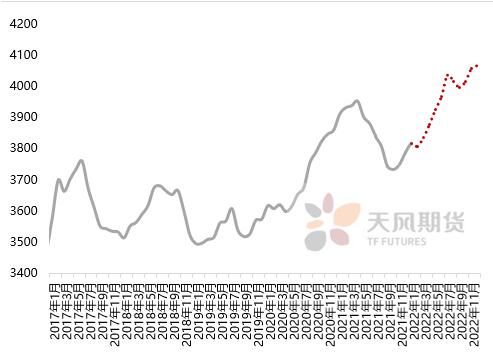

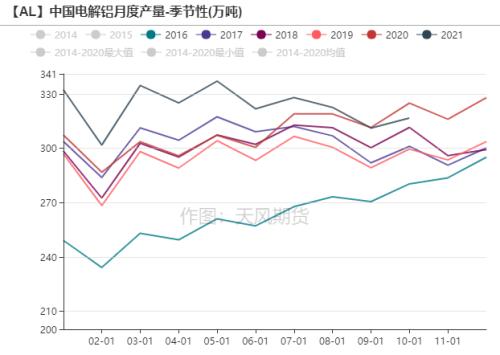

2022年产量延续正增长

2021年电解铝产量预计为3852万吨,同比增长3.7%。

预计到2022年底电解铝运行产能重新站上4000万吨,全年电解铝产量为3955万吨,同比增长2.7%。

【AL】电解铝运行产能变化(万吨)

数据来源:发改委,天风期货研究所

进口可提前布局,抛储视情况调节

进口方面,2021年1-10月电解铝累计进口128万吨,累计同比增速达到25.3%。四季度旺季预期落空后,部分贸易商决定将原本进口的货物销往欧洲等地,随着清关量下滑,保税区库存也有一定积累,预计2021年进口总量为137万吨。2022上半年国内产能恢复有一定过程,如果消费好转,月度供应趋紧,那么进口窗口有望再度开启,贸易商则会提前搬货至保税区,等待窗口开启流入国内。

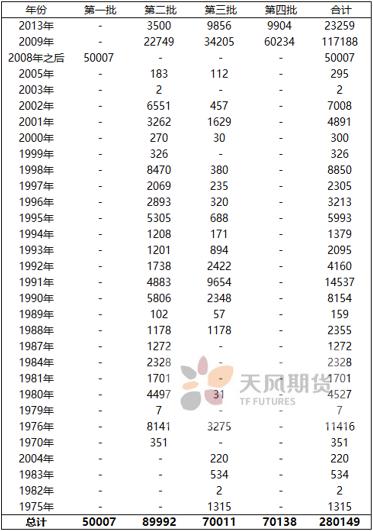

2021年国储局共抛储4次,时间点在电解铝社会库存处于80万吨上下的时候,累计抛出28万吨铝锭,其中2008年之后的铝锭量约19万吨。进入淡季后,电解铝紧缺程度有一定缓解,国储局暂缓抛售储备,2022年依旧视供需情况调节。

【AL】2021年四次铝抛储情形(吨)

数据来源:海关总署,天风期货研究所

传统需求与绿色消费的动态平衡

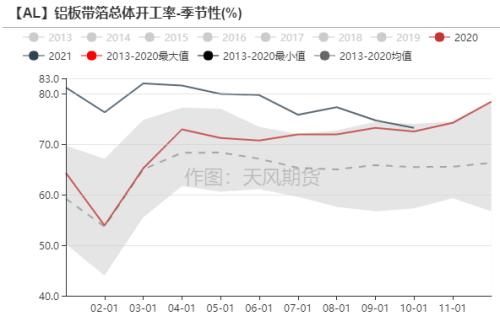

初级加工端相比往年惨淡

数据来源:SMM,天风期货研究所

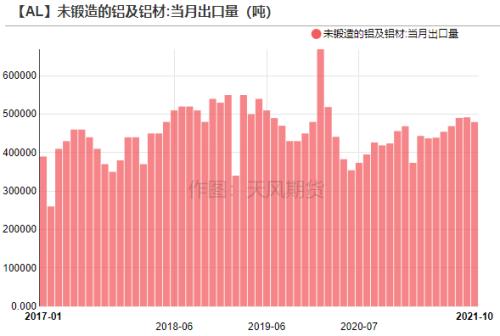

出口或面临政策调整

2021年10月,未锻轧铝及铝材出口47.96万吨,1-10月累计出口454.7万吨,累计同比增长14.3%。

四季度海外需求依旧强劲,也有抢出口的因素存在,铝材月度出口表现尚可,月均出口量维持在48万吨水平。

市场传言铝材取消出口退税政策将于2022年公布,此举将打掉一部分铝材出口利润(约400美元),政策实施首月预计会导致铝材月度出口下滑10余万吨。

如果海外经济呈恢复性增长,维持对铝材的消费量,那么沪伦比值将在重塑之后达到新的平衡。

数据来源:SMM,Wind,天风期货研究所

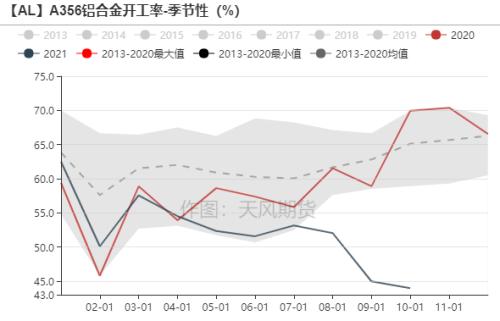

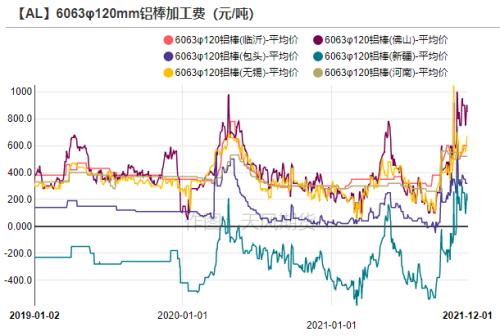

铝棒厂因需求差被倒逼减产

房地产和电解铝之间的关联,可以简单理解为电解铝-铝棒-建筑型材-地产,房地产占电解铝终端需求比重33%左右。

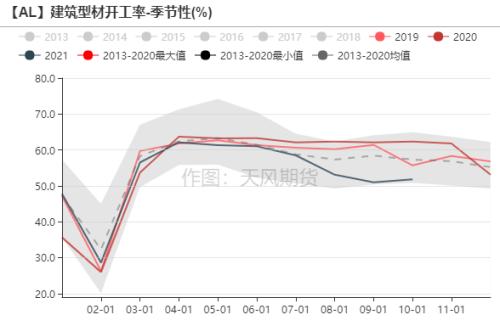

从铝棒情况来看,四季度铝棒需求暗淡倒逼棒厂大面积减产,库存从20万吨快速下滑,市场上货源减少,叠加铝基价回落,加工费被挺至高位。

数据来源:Wind,天风期货研究所

2022年地产用铝增速预计为-5%

2021下半年,铝棒下游建筑型材的开工情况远不及往年同期,一方面是原材料价格大幅波动,另一方面是房地产调控政策密集出台,10月的地产数据显示无论是新开工还是竣工当月同比都有进一步向下的趋势,而建筑铝型材主要应用于地产竣工的后期。

为了防止房地产企业债务违约率上升引发更大的金融风险,近期金融监管部门通过调整房贷额度与预期引导等方式稳定房地产市场,保障竣工端和施工端,地产不宜太过悲观,用铝需求的下滑斜率会稍有放缓。

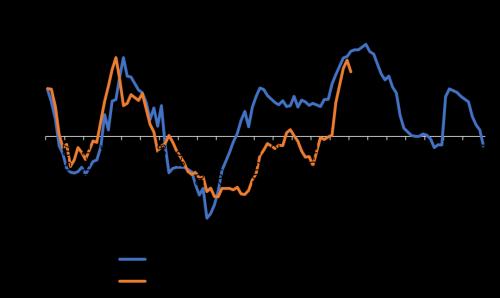

我们将新开工和竣工面积当月同比进行12期移动平均,拟合结果显示新开工对于竣工有36个月的领先性,2022年末地产竣工的移动平均增速将降为负值,预计2022年地产用铝增速为-5%。

【AL】房地产开工与竣工增速

数据来源:Wind,天风期货研究所

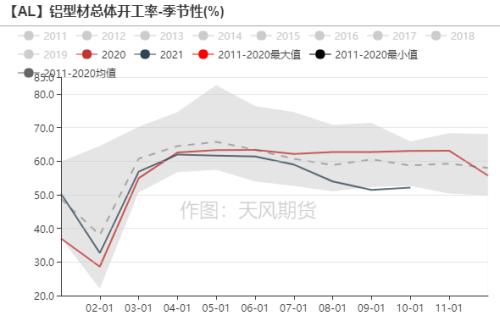

汽车“缺芯潮”将在明年下半年缓解

汽车是原生铝的第二大消费终端,原生铝合金可以用于汽车车身、轮毂等部位,同时也是再生铝合金的主要下游。

2021年1-10月汽车累计产销2058.7万辆和2097.0万辆,累计同比增长5.4%、6.4%。

在芯片短缺的影响下,汽车产销增速进一步缩窄,因而汽车厂商对上游的阶段性调价并不买单,采购合金的意愿低迷,原生铝合金和再生铝合金的周度开工率呈现逐步下滑的态势。

中汽协副秘书长表示,汽车缺芯可能将持续至明年下半年,汽车产销预计呈现前低后高。

数据来源:Wind,天风期货研究所

新能源汽车延续亮眼表现

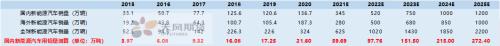

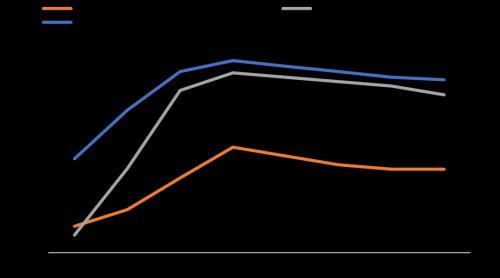

新能源汽车延续亮眼表现,2021年1-10月,我国新能源(行情600617,诊股)汽车产销分别完成256.6万辆和254.2万辆,同比均增长1.8倍。尽管汽车行业芯片短缺问题尚未解决,但是对新能源汽车供应优先。新能源汽车已经进入了市场化阶段,预计2022年国内新能源汽车销量预计达到520万辆,新增铝材消费38万吨。2025年国内新能源汽车产量不低于1200万辆,随着汽车轻量化的推进,单车用铝量有望继续提高,新能源汽车用铝量预计能达到272万吨

<;

【AL】新能源汽车用铝量测算(吨)

数据来源:Wind,天风期货研究所

光伏产业利润向下游转移,未来装机可期

2021年硅料、硅片价格大起大落,导致下游电池成本大幅波动,组件厂商和终端的协商陷入僵持,在一定程度上阻碍了光伏装机量,1-10月国内新增光伏装机量为29.31GW。年底硅料供给稍有增加,舒缓了电池片厂家的成本压力,给组件更多的让利空间,产业链的主导权开始逐步从上游向下游转移。

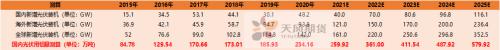

目前终端装机大多推迟到2022年,根据 CPIA 预测,预计2022年全球光伏装机180-225GW,国内光伏装机60-75GW,新增用铝量约101万吨。到2025年,全球新增光伏装机有望翻倍,随着分布式光伏项目的推进,铝在光伏系统的场景应用更加广泛,相比2021年光伏用铝量将大幅提高300多万吨。

【AL】光伏用铝量测算(吨)

数据来源:Wind,天风期货研究所

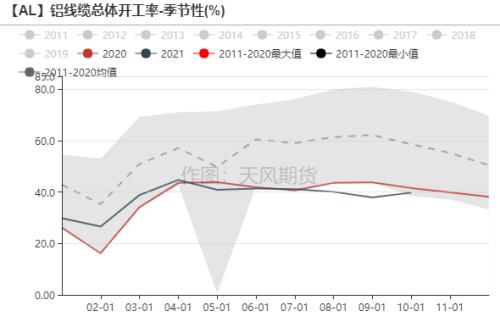

特高压待核准项目众多

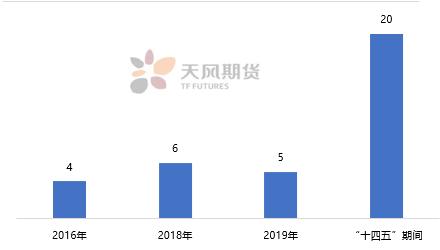

“十四五”期间特高压交直流工程总投资3002亿元,新增特高压交流线路1.26万公里、变电容量1.74亿千伏安,新增直流线路1.72万公里、换流容量1.63亿千瓦,特高压电网将迎来新一轮的建设高峰期。

2021年前三季度特高压工程在紧锣密鼓地建设中,白鹤滩-江苏特高压直流等工程开工建设,白鹤滩-浙江、荆门-武汉特高压交流等重点工程获得核准,四季度暂无新的核准项目。2022年驻马店-武汉、武汉-南昌、陇东-山东、哈密北-重庆、金上-湖北等项目有望核准,国网相应招标的钢芯铝绞线用量也将有明显增长。

【AL】中国特高压线缆建设开工数量(条)

数据来源:Wind,天风期货研究所

需求小结

在四季报中我们提到,如果短期无法通过增加供应来应对价格的上涨,那么通过大幅上涨的价格来摧毁一部分需求,就成了重新平衡市场的唯一选择。10月份初级加工端表现惨淡,旺季预期完全落空,电解铝表观需求大幅走弱。当铝价回归到合理水平后,下游消耗掉高价库存再根据实际订单情况进行采购,2021年电解铝消费增速从此前预期的5.2%缩窄至4.3%。

铝的第一大需求终端——房地产调控效果进一步显现,新开工和竣工指标均显示转弱。随着监管机构相继表态,地产融资问题边际缓解,但是企稳还需时间,预计2022年地产用铝为负增长,整体下滑5%。

汽车缺芯可能将持续至明年下半年,产销情况预计呈现前低后高。传统汽车用铝量本身有限,随着汽车轻量化的推进,新能源汽车的单车用铝量逐年递增,预计2022年国内新能源汽车销量预计达到520万辆,新增铝材消费38万吨。

四季度硅料供给有所增加,舒缓了电池片厂家的成本压力,给组件更多的让利空间,产业链的主导权开始逐步从上游向下游转移。目前光伏终端装机大多推迟到2022年,带来新增用铝量约101万吨,长期来看绿色需求大有可为。

“十四五”特高压项目迎来建设高峰期,2022年待核准项目众多,对应采购配套的钢芯铝绞线数量也将有明显增长。

综上,2022年电解铝消费增速预计为0.2%,传统需求与绿色消费在此消彼长的过程中寻求动态平衡。

数据来源:Wind,天风期货研究所

全年小幅过剩,把握Q2的最佳窗口

2021Q4,电解铝库存朝着我们此前推演的第四种情形演变,即铝厂减产没有完全执行到位,需求反而加速下行,铝锭社会库存持续积累并突破100万吨。步入冬季,消费亮点难寻,预计春节前后累库幅度约为40万吨。

2022年电解铝供应增幅明显高于需求,全年预计小幅过剩10万吨左右。随着“双碳”的共识逐渐加深,运动式减碳愈发不可取,制度创新和技术创新缺一不可,使用清洁能源发电生产的电解铝项目有望被解放出来,给电解铝供应带来正增长,但是爬产过程并不会一帆风顺,还需考虑到发电的稳定性。需求方面,传统终端行业的企稳仍需要时间,预计在明年3月的全国两会过后,会迎来一些转机,因而2022年Q2是最佳的时间窗口,电解铝库存有一定去化空间。

数据来源:SMM,天风期货研究所

海外供需两旺,警惕逼仓风险

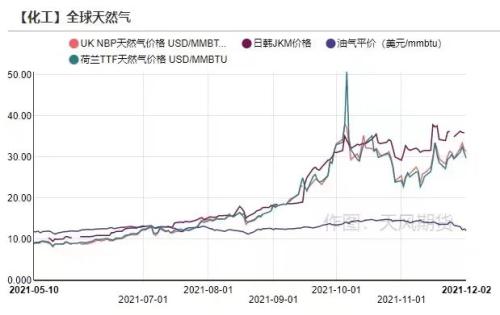

能源价格回落,海外供应危机暂时解除

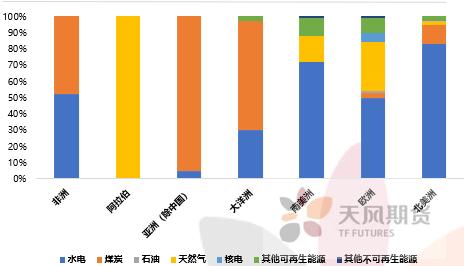

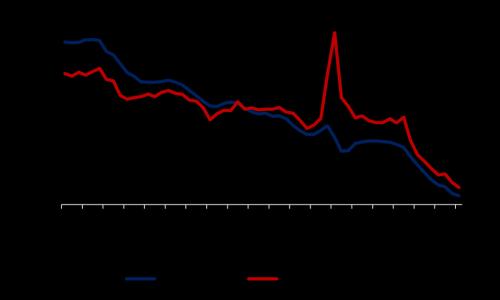

2021年1-10月,海外电解铝累计产量为2397.5万吨,累计同比增长2.9%。四季度海外能源成本暴涨暴跌,天然气、煤炭价格先是飙升,巴西干旱限制了水力发电,导致海外10月产量增速降为0。

随着中国煤炭供应问题的解决,全球能源缺口同步缩窄,天然气价格亦有所回落,海外铝厂减产概率降低,美铝甚至计划重启在澳洲的铝厂,每年复产3.5万吨。

【AL】海外铝产量变化(千吨)

【AL】海外铝产能使用能源情况

数据来源:CRU,天风期货研究所

新增产能集中到2023年及以后释放

2021年海外铝厂新增投产数量较小,仅为50多万吨,整体释放进度往后推迟。

2022年预计有66万吨的新增产能,大规模的新产能集中在2023年及以后投产。

<;

数据来源:海关总署,天风期货研究所

沿海八省可用天低库存下警惕逼仓风险与供煤

海外同样面临缺芯难题,旺盛的需求导致汽车库存延续下滑。

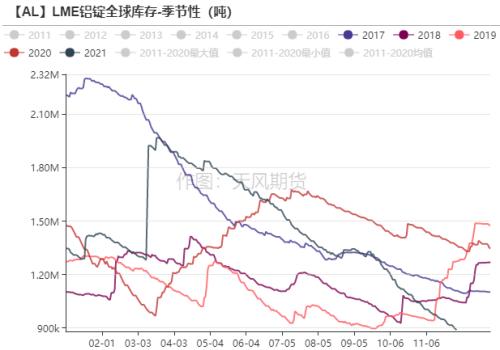

在四季度欧洲电解铝减产的助推之下,LME铝库存加速下滑,降破90万吨,注册仓单同样处于历史低位。

2022年海外的基本面确定性相对较高,产量呈现缓慢恢复,终端补库需求强劲,现货升水预计将维持高位运行,低库存下配合资本冲击,存在逼仓的风险。

【AL】海外premium预测

【AL】美国汽车库存(千辆)

数据来源:Wind,CRU,天风期货研究所

2022年供需平衡与展望

2022年供需平衡与展望

操作建议及逻辑:2021年电解铝行业历经了三道劫:全国限电、能效双控和反常天气,前三季度浩浩荡荡地减产,涉及产能达到240万吨。全国性“电荒”在四季度落下帷幕,步入后疫情时代,海外工业生产能力进一步修复,我国用电增速将会回归正常水平,严重缺电的局面难以再现。电解铝厂究竟能否复产,市场最关注的点在于双控力度。随着“双碳”的共识逐渐加深,运动式减碳愈发不可取,制度创新和技术创新缺一不可,使用清洁能源生产电解铝的项目限制有望被放开,例如云南的绿色水电铝、大西北风光发电的铝项目。限电和双控的问题在一定程度上都能够解决,但是在极端天气下,南北降水情况反常,使得电解铝复产过程不会一帆风顺,预计2022年电解铝复产产能和新增产能合计增长330万吨,年底电解铝运行产能重新站上4000万吨,全年电解铝产量为3955万吨,同比增长2.7%。

初级加工端在经历原材料暴涨暴跌和下游订单走弱后,2022年或许还将面临出口政策的调整。传统终端行业的企稳仍需要时间,2022年地产用铝量呈负增长,整体下滑5%,汽车缺芯可能将持续至明年下半年,产销情况预计呈现前低后高。绿色需求仍有发力空间,光伏、新能源行业分别带来新增用铝量101万吨和38万吨;步入特高压大年,铝线缆订单也较为可观。综上,2022年电解铝消费增速为0.2%,传统需求与绿色消费在此消彼长的过程中寻求动态平衡,全年小幅过剩10万吨左右,预计铝价难以突破2021年的高点,将在15000-23000元/吨区间运行。Q2是最佳的时间窗口,电解铝库存有一定去化空间,同时有进口货源作为补充,但是量级远不及2021年。

2022年海外的基本面确定性相对较高,产量呈现缓慢恢复,终端补库需求强劲,现货升水预计将维持高位运行,低库存下配合资本冲击,存在逼仓的风险,逢比值走高仍可布局内外正套。

风险提示:1、双控继续升级;2、铝厂延迟复产;3、海外疫情恶化。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐