本周期现货携手走强逆回购连续两日加量 流动性预期向好

来源:Wind资讯 2021-06-26 15:24:08

//债市综述//

6月25日,乐观情绪恢复平静,现券期货窄幅震荡。国债期货窄幅震荡收盘涨跌不一,银行间主要利率债收益率窄幅波动,短券表现略好;银行间市场资金供给十分充足,隔夜回购加权利率续降近30bp至1.5%附近;蓝光发展(行情600466,诊股)债券波动较大,恒大地产债券上涨。

交易员称,央行公开市场逆回购操作规模继续维持300亿元,以助力半年末资金面,不过在周四市场受此提振后,周五现券情绪相对冷静,主因投资者担忧跨月后央行可能迅速收回流动性;不过在总体维稳政策基调下,债市向好空间依然存在。

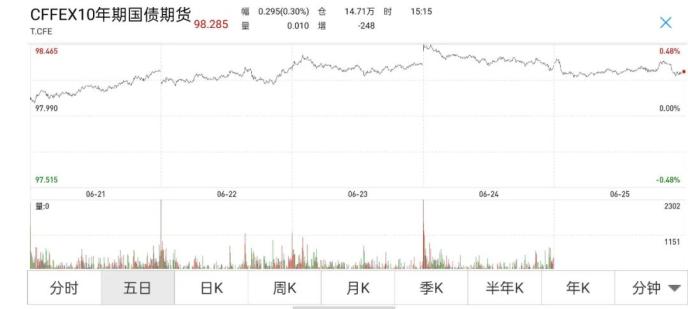

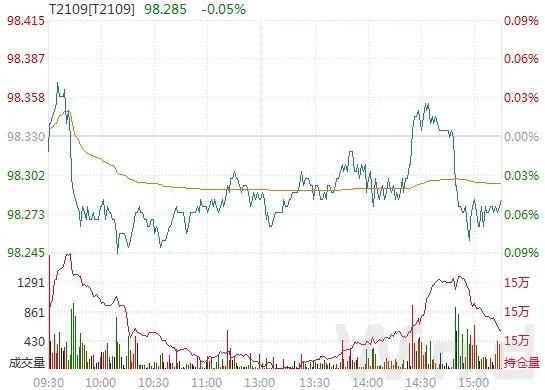

周五,国债期货收盘涨跌不一,10年期主力合约跌0.05%,5年期主力合约涨0.01%,2年期主力合约涨0.01%。全周来看,国债期货全线上涨,10年期主力合约累计涨0.3%,5年期主力合约累计涨0.26%,2年期主力合约累计涨0.16%。

(图片来源:Wind金融终端)

A股方面,沪深两市高开后震荡走高,截至收盘,上证指数涨1.15%,深证成指涨1.48%,创业板指涨2.09%,科创50升2%,万得全A涨1.18%。本周,三大指数全线收涨,上证指数周涨2.34%,深证成指涨2.88%,创业板指升3.35%。

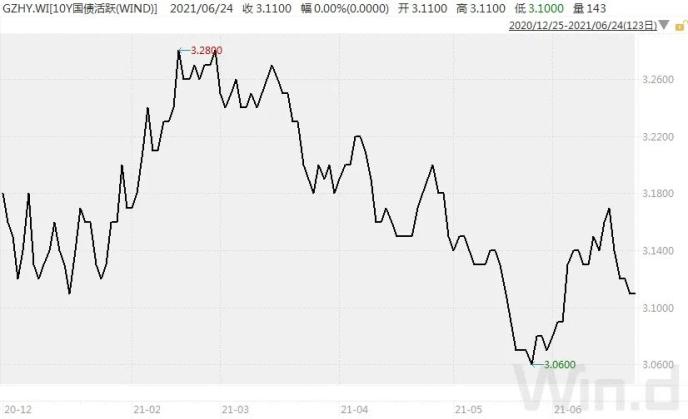

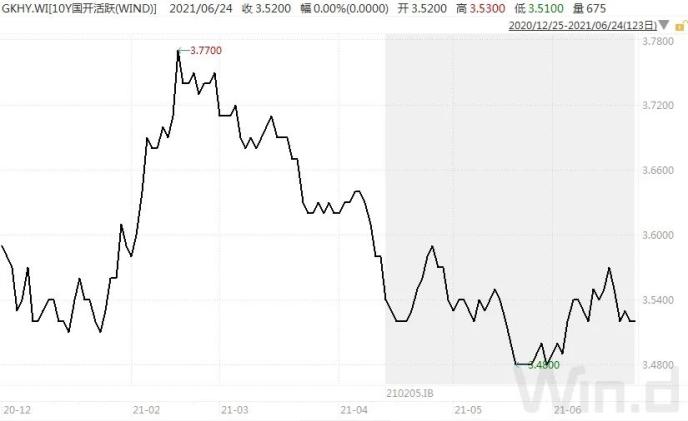

银行间主要利率债收益率窄幅波动小幅下行,短券表现略好。10年期国债活跃券200016收益率上行0.16bp报3.1075%,5年期国债活跃券210002收益率下行0.25bp,1年期国债活跃券210006收益率下行4bp。全周来看, 10年期国开活跃券210205收益率累计下行3.25bp;10年期国债活跃券200016收益率累计下行3.5bp,1年期国债活跃券210006收益率累计下行10.5bp。

交易员称,周五债市区间内小幅震荡,央行继续300亿投放,资金面稳定宽松。但权益市场延续火爆行情,叠加利率此前已经下行较多,因此周五债市情绪一般。全天来看,多数期限活跃券收益率下行0.25bp-0.5bp。

(图片来源:Wind金融终端)

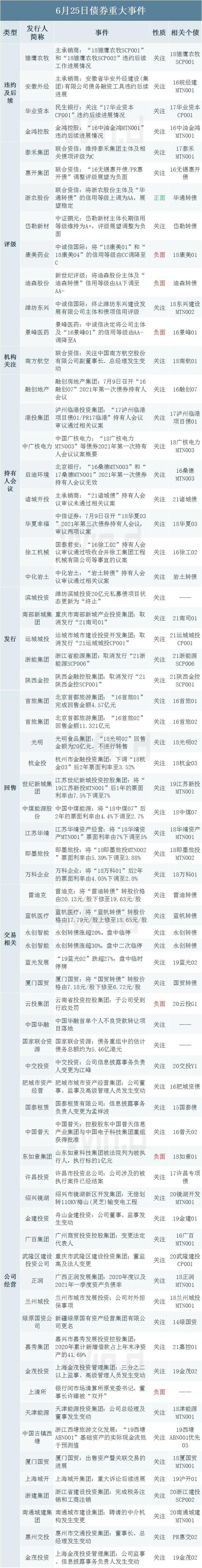

蓝光发展债券波动较大,“19蓝光02”跌超26%盘中一度临停,“16蓝光01”涨超13%;恒大地产债券上涨,“20恒大02”涨3%,“19恒大02”涨超2%,“20恒大01”和“15恒大03”涨逾1%;银行永续债成交活跃,“21张家港农商行永续债”跌近3%,“20桂林银行永续债”和“20张家口银行永续债”跌超2%,“21厦门银行(行情601187,诊股)永续债01”涨近3%。

天津城投债券成交活跃,“19津城建MTN005B”涨超10%,“19津城建”MTN006涨近4%,“19津投19”跌近3%。此外,涨跌幅居前的有,“20豫能化MTN003”涨超21%,“18昭山经济PPN001”涨超11%,“19昆空港债”涨超9%,“17云投MTN003”涨超6%;“PR泰虹桥”跌超9%,“18苏宁06”跌超6%。

(图片来源:Wind金融终端)

资金面方面,逆回购300亿的操作规模周五得到巩固,银行间市场资金供给十分充足,隔夜回购加权利率续降近30bp至1.5%附近。存款类机构中,跨月资金主要供给方依旧是大型银行,在月内流动性得到缓和的情况下,银行也在有条不紊地融入七天期资金;非银机构以信用债为抵押融入七天期,最新价格在4%以下,较上日变化不多且难度不大。

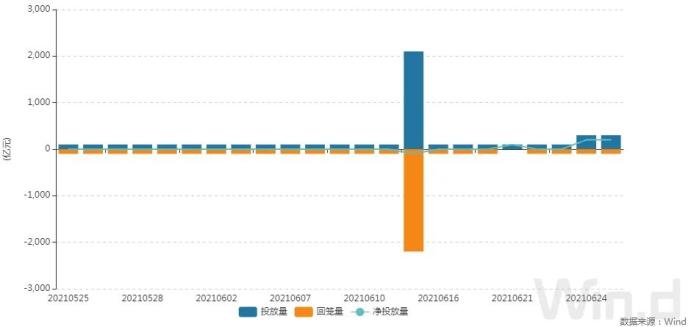

6月24日央行公开市场近四个月来首次打破逆回购操作百亿元惯例。中证报头版发文称,逆回购“小变化”释放大信号,年中流动性无虞。业内人士认为,央行此举意在释放稳定年中流动性的信号,操作绝对规模虽不大,在呼应货币政策“稳字当头”的同时,凸显政策操作更加灵活精准、合理适度的特征。

(图片来源:Wind金融终端)

关于债券市场后期走势,中信建投(行情601066,诊股)称,大概率经济恢复将符合预期,全年宏观经济政策将保持稳字当头;利率债市场将在三季度继续保持窄幅震荡格局,如无超预期信息,10Y国债收益率的主要波动区间可能将在三季度进一步收敛至3.0%-3.2%水平,交易风险和机会皆处于相对低位。

江海证券认为,央行周四超预期投放,指导意义超过实际作用,说明央行关注跨季的流动性问题。央行继续净投放操作强化了流动性管理预期,近期对于跨季资金面的担忧可以有所缓解。短期内债市缺乏明显的交易主线,可能继续区间内窄幅波动。往后看,中期债券收益率的缺乏大幅上行的动力,因此当前时点选择持券待涨比频繁操作性价比更高。

// 债市要闻 //

1、外汇局:3月末我国全口径外债余额为166033亿元人民币

外汇局公布,截至3月末,我国全口径(含本外币)外债余额为25266亿美元,较2020年末增长1258亿美元,增幅5%。外债增长主要由境外投资者增持境内人民币债券等推动。外汇局表示,我国经济稳中向好是外债规模稳步增长的基础。一季度,境外投资者继续增持人民币债券,体现了国内债券市场开放成果以及投资者对我国经济发展前景的信心。

2、多省预算调整报告透露专项债管理新思路,江苏称“不盲目申请债券融资建设”

据21世纪经济报道,今年专项债发行缓慢,近期各省份陆续公布预算调整报告,透过报告可以看到地方在专项债管理方面的新思路。据统计,江苏、广东(不含深圳)、四川、北京四省市提前批专项债额度合计为4370亿,占比达到25%。其中,江苏称“不盲目申请债券融资建设”。

3、债券承销“价格战”或迎来强约束:杜绝“骨折价”,业务规模不再与评价挂钩

经济观察网报道,投行债券承销“价格战”或将迎来强约束:杜绝“骨折价”,业务规模不再与评价挂钩。中证协6月23日就《证券公司公司债券业务执业能力评价办法》修订版征求意见,要求在6月30日前提交反馈意见。

4、银行永续债扩围:政策性银行首次获准发行永续债

据21世纪经济报道,永续债发行主体继续扩围,政策性银行首次获准发行永续债。银保监会公告,同意进出口银行发行不超过600亿元人民币的无固定期限资本债券,并按照有关规定计入该行其他一级资本。这是政策性银行首次获准发行永续债。

5、中国华融首单个人不良贷款转让项目落地

在前期落地首单单户对公不良贷款转让项目的基础上,近日中国华融江苏分公司通过银登中心公开竞价,收购工商银行(行情601398,诊股)债权总额458.18万元的个人不良贷款资产包。这是中国华融参与个人不良贷款批量转让业务的成功破冰。

6、银行间市场清算所原党委书记、董事长许臻被“双开”

据央行网站,日前,银行间市场清算所股份有限公司原党委书记、董事长许臻因涉嫌严重违纪违法问题接受纪律审查和监察调查。

7、景峰医药(行情000908,诊股):中诚信将公司主体及“16景峰01”的信用等级由AA-调降至A

景峰医药公告称,中诚信决定将公司主体信用等级由AA-调降至A,将“16景峰01”的债项信用等级由AA-调降至A,并将主体和债项列入可能降级的观察名单。

8、新世纪评级:将迪森股份(行情300335,诊股)主体及“迪森转债”信用等级由AA下调至AA-

新世纪评级公告称,将迪森股份主体信用等级由AA下调至AA-,“迪森转债”信用等级由AA下调至AA-,评级展望由负面调整为稳定。

9、中诚信国际:将“18康美01”和“18康美04”的信用等级由CC调降至C

中诚信国际公告称,维持康美药业主体信用等级为C;将“18康美01”和“18康美04”的信用等级由CC调降至C,并将上述债项信用等级撤出可能降级的观察名单;维持“15康美债”的信用等级为C。

10、联合资信:将浙农股份(行情002758,诊股)主体及“华通转债”的信用等级上调为AA

联合资信公告称,将浙农股份的主体长期信用等级由A+上调为AA,“华通转债”的信用等级由AA-上调为AA,评级展望为稳定。

// 资金市场 //

公开市场操作:

央行公告称,为维护半年末流动性平稳,6月25日以利率招标方式开展了300亿元7天期逆回购操作,中标利率2.20%。Wind数据显示,当日100亿元逆回购到期,当日净投放200亿元;本周央行公开市场共进行了900亿元逆回购操作,本周累计有400亿元逆回购到期,因此本周净投放500亿元。

(图片来源:Wind金融终端)

资金面(CP):

逆回购300亿的操作规模周五得到巩固,银行间市场资金供给十分充足,隔夜回购加权利率续降近30bp至1.5%附近。存款类机构中,跨月资金主要供给方依旧是大型银行,在月内流动性得到缓和的情况下,银行也在有条不紊地融入七天期资金;非银机构以信用债为抵押融入七天期,最新价格在4%以下,较上日变化不多且难度不大。

(图片来源:Wind金融终端)

// 利率债市场 //

利率债成交走势(TBCN):

(图片来源:Wind金融终端)

最活跃利率债成交统计(BBQ):

(图片来源:Wind金融终端)

10年国债连续活跃行情(GZHY):

(图片来源:Wind金融终端)

10年国开连续活跃行情(GKHY):

(图片来源:Wind金融终端)

T2109日内走势(TF):

(图片来源:Wind金融终端)

// 信用债市场 //

信用债成交基准统计(CBCN):

(图片来源:Wind金融终端)

信用债成交活跃统计(BBQ):

(图片来源:Wind金融终端)

信用债成交偏离监控(BBQ):

(图片来源:Wind金融终端)

// 同业存单 //

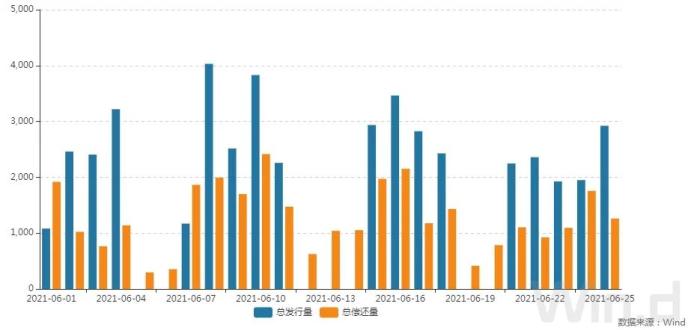

同业存单发行(NCD):

(图片来源:Wind金融终端)

同业存单成交(NCD):

(图片来源:Wind金融终端)

同业存单成交偏离监控:

(图片来源:Wind金融终端)

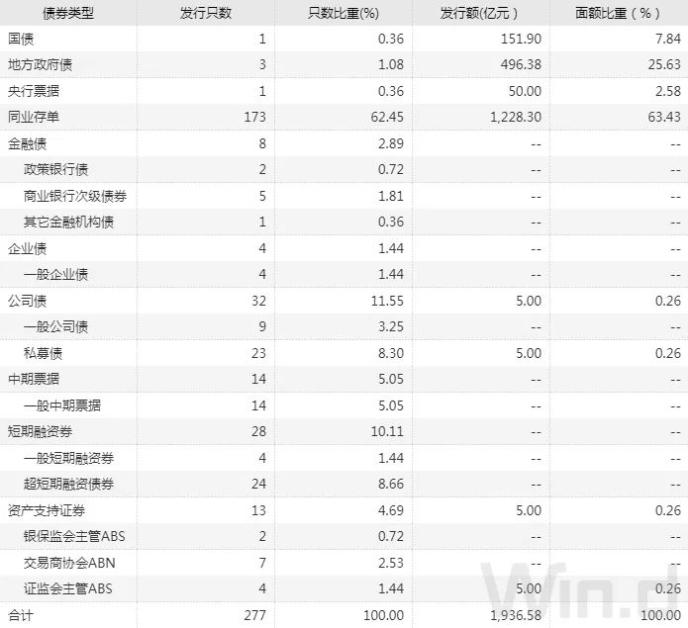

// 债券发行 //

6月25日,债券市场共发行277只债券,总发行量2921.50亿元,168只债券到期,26只债券提前兑付,1只债券回售,无债券赎回,总偿还量1260.69亿元,当日净融资额为1660.81亿元。

(图片来源:Wind金融终端)

从发债类型看,6月25日,债券市场共发行国债1只,地方政府债3只,央行票据1只,同业存单173只,金融债8只,企业债4只,公司债32只,中期票据14只,短期融资券28只,资产支持证券13只。

(图片来源:Wind金融终端)

建行-万得银行间债券发行指数(CCBM):

(图片来源:Wind金融终端)

// 招标情况 //

1、财政部91天期贴现国债加权中标收益率1.7977%,边际中标收益率1.8374%,全场倍数3.96,边际倍数1.51。

2、进出口行2021年第一期浮动利率金融债券(以DR007为基准)本计息区间基准利率采用6月25日前60个交易日DR007算术平均值,取值为2.15%。

3、进出口行1年、2年期固息增发债中标收益率分别为2.32%、2.7667%,全场倍数分别为6.83、5.79,边际倍数分别为1.18、1.93。

// 银行间债券市场交易结算日报 //

6月25日(周五),全国银行间债券市场结算总量为44,627.69亿元,较上日下降5.41%,交易结算总笔数为24,261笔。其中,质押式回购36,743.90亿元,买断式回购228.53亿元,现券交易6,646.87亿元,债券借贷1,008.40亿元。银行间债券市场回购利率整体下行,其中,7天回购利率下降6.2bp至2.602%。

(图片来源:Wind金融终端)

// 债券重大事件 //

(图片来源:Wind金融终端)

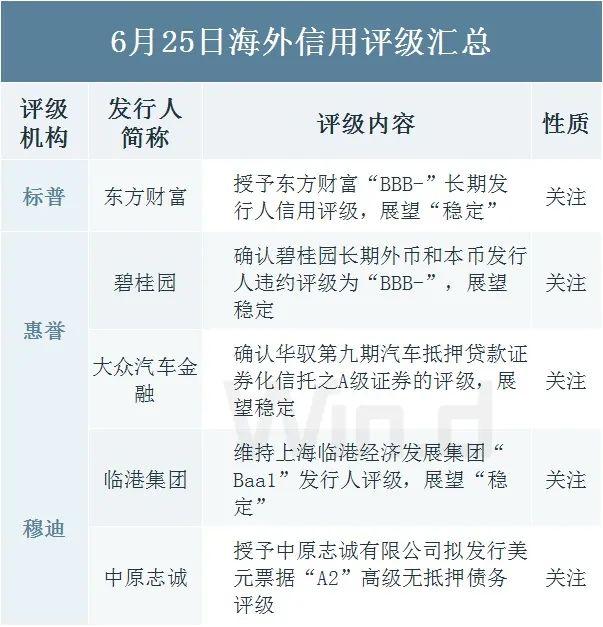

// 海外信用评级汇总 //