连续两日成为转势板块,“牛市旗手”终于等来了“出头之日”?

来源:财联社 2021-04-08 13:23:07

财联社(上海,研究员 周辰)讯,今日,两市再度走出了探底回升的走势,券商板块也再度在关键时刻挺身而出,成为了当日的转势板块。个股方面,太平洋连续两个交易日盘中拉升触板,这在近3个月券商个股走势中仅仅出现过2次,此前仅有的一次为3月22日至3月23的国联证券。短时间内频繁异动,叠加上近期市场情绪的火爆以及自身经过了充分的调整,券商板块似乎终于等来了“出头之日”。

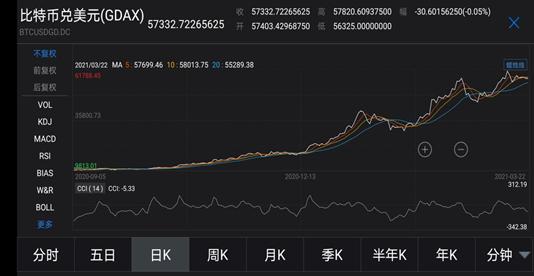

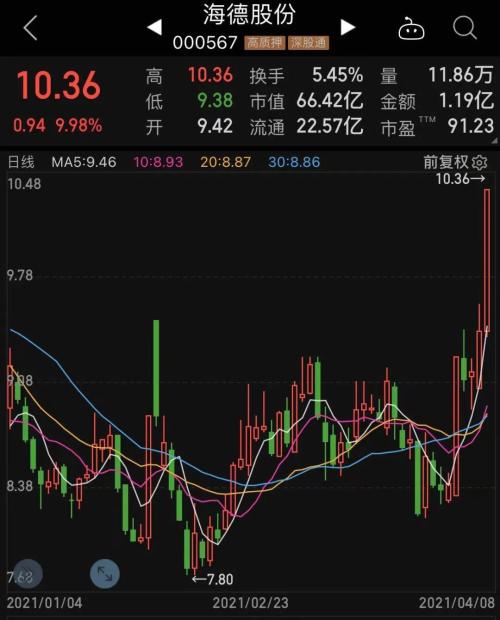

太平洋日线走势图

券商板块连续两日成为当日转势板块

今年以来,券商的表现让投资者有种恨铁不成钢的感觉。作为典型的市场情绪板块,券商在年初沪指突破重重阻力冲击3700点时,就一直表现的不温不火。此后,在指数见顶下跌后更是愈发弱势,不断震荡走低。节前好不容易迎来了一波稍有级别的反弹,但很快便再次走出了二次探底的走势。

所幸,这一波下跌中,券商板块整体呈现出不断缩量的走势,并没有再次创出新低。在抗住了抛售压力后,近几个交易日更是连续站上了代表短中期重要分水岭的20日均线,这在此前1月25日跌破20日线后尚属首次。

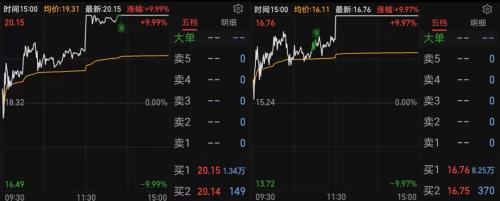

在技术形态逐渐得到修复后,近两个交易日券商板块开始了尝试性进攻。其中,先锋太平洋已经连续两个交易日盘中拉升封板,虽然并没有能够成功封死涨停,但异动迹象已经十分明显。

值得注意的是,在上一波券商板块波段行情启动前,同样是由先锋个股连续涨停所带动。例如,11月25日,11月26日的国盛金控,以及12月25,12月28日的中原证券均走出类似的走势后,最终带动板块爆发。

对此,有市场分析人士认为,券商股作为四季牧场,一般来说一年有4波行情,2019年的时候分别在2月,6月,9月,12月的时候发动,而去年则在2月,6月,12月的时候发动,这当中的间隔一般为3-4个月,即一季度一次。目前券商从1月初见顶回落以后,调整了近3个月,离开前一波高点有近15%的空间,时间和空间都比较充分,在预期逐渐向好的情况下,有望发动二季度的行情。

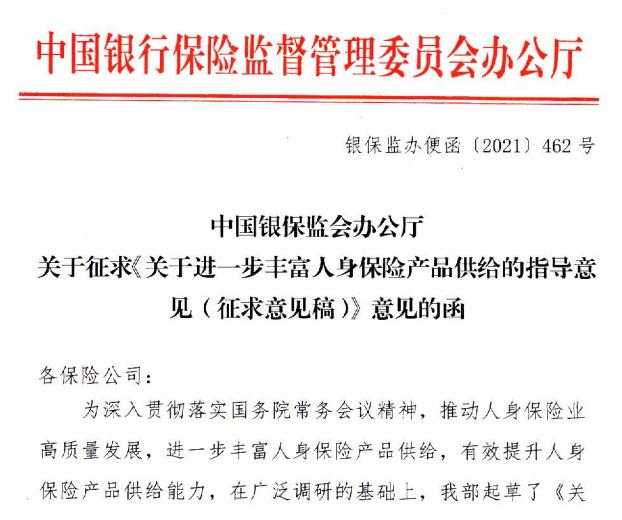

低估值券商板块望迎估值修复

对于券商此前的疲弱表现,业内认为这主要是受市场对全面注册制推行时间看法不一致,以及外围市场券商概念板块大跌等情绪面影响,从而导致板块估值受到一定压制。但在经过了长达3个月的调整后,最坏的预期已经基本反应完毕。

从市场反馈看,上周市场日均成交额已经回落至7100 亿,但与此同时两融规模却已企稳回升至1.65万亿上方。而两融这一指标通常而言可以作为市场的领先指标,从中不难发现,市场正在发生微妙变化,情绪底部或已出现。

有业内人士分析指出,随着海外市场趋稳,不确定性下降,叠加一季度国内经济数据或超预期和流动性边际改善,近期持续调整估值已近底部的券商板块有望迎来估值修复。

对于短期流动性改善判断市场认为主要源于两点,一是十年债到期收益率稳中有降释放积极信号;二是住房贷款监管趋严,权益市场或因房股“跷跷板效应”而获得增量资金注入。

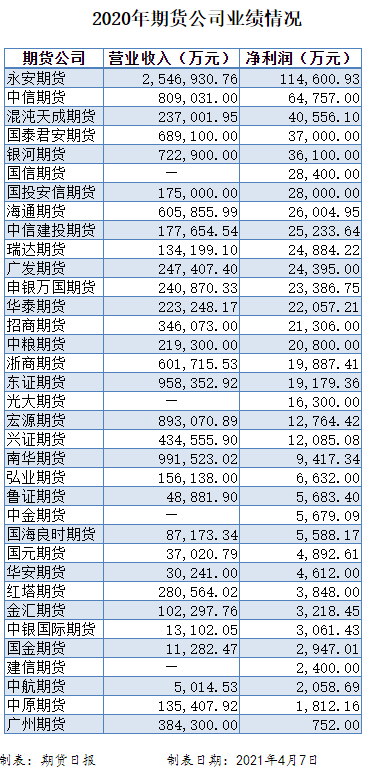

此外,券商板块主要上市公司年报亦符合预期,业务结构优化也将对投资价值形成正反馈,助力估值提升。从此前券商发布的2020 年年报数据看,基本符合预期,而1季度业绩大概率维持增长势头,因此在排除短期情绪面干扰后,当前券商板块投资优势开始显现。

从分项业务来看,一季度证券业业务数据向好,经纪、两融、投行收入均预计取得正增长。2021第一季度股基成交额60.46万亿元,同比增长11.22%;截至3月末两融规模较上年底增长2.21%,2021第一季度两融日均余额16709亿元,同比增长55.49%;2021第一季度IPO增发规模同比增长22.92%。

东方财富认为,从板块投资角度看,证券板块表现很大程度由市场决定,从根本上讲是投资者市场预期的映射。板块当前平均PB为2.07倍,其中头部券商平均PB仅1.25倍,远低于历史估值中枢,经济数据和流动性改善之下反弹一触即发。