联创股份疯狂出售子公司变现 1元贱卖资产遭交易所问询

来源:中国产业经济信息网 2021-03-02 12:25:24

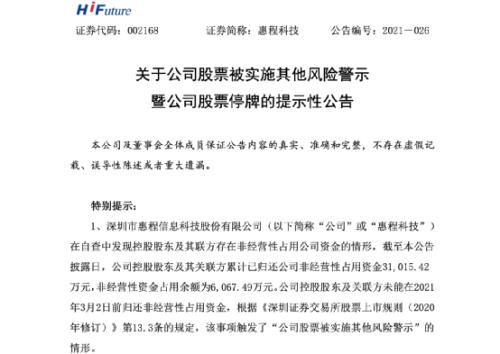

3月1日,联创股份(300343.SZ)因发布1元出售子公司股权计划被交易所问询,该公司被要求说明上述交易的必要性,以及交易作价的公允性及合理性。

中国产业经济信息网财经频道关注到,联创股份上市后通过兼并收购开拓了互联网广告业务,但新业务的开展并不顺利,其多家子公司因未实现业绩承诺被计提巨额商誉减值。现阶段,联创股份持续出售旗下子公司股权,希望以此扭转当前的不利局面。

新业务板块表现不佳 变卖资产扭亏保壳

联创股份于2012年8月登陆深交所创业板。该公司刚刚上市时主营业务为聚氨酯硬泡组合聚醚、氟化工产品及其他化工原材料研发、生产和销售,上市后联创股份通过收购上海新合文化传播有限公司(以下简称上海新合)、上海激创广告有限公司(以下简称上海激创)、上海麟动市场营销策划有限公司(以下简称上海麟动)和上海鏊投网络科技有限公司(以下简称上海鏊投)开拓了互联网广告投放代理及整合营销传播服务业务。

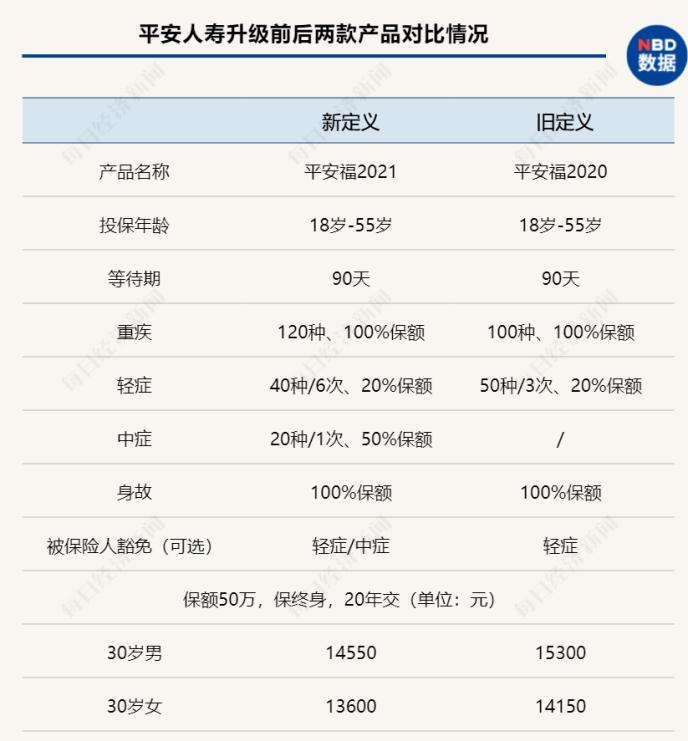

2019年联创股份减值明细

上述收购在联创股份的财务报表内形成了巨额商誉,但该公司新业务开展得并不顺利。联创股份2019年年度报告显示,2019年度上海麟动扣除非经常性损益后归属于母公司的净利润2441.3万元,未实现承诺业绩,计提商誉减值准备金额为5.46亿元。2019年度上海鏊投归属于母公司所有者的净利润为-7134.08万元,归属于母公司所有者的非经常性损益为240.87万元,扣除非经常性损益后归属于母公司所有者的净利润为-7374.95万元,低于承诺数1.55亿元,未完成2019年度的业绩承诺,计提商誉减值准备金额为5.01亿元。此外,联创股份还对上海激创、上海新合计提了商誉减值损失,上述四家公司共计提商誉减值损失约11.91亿元。

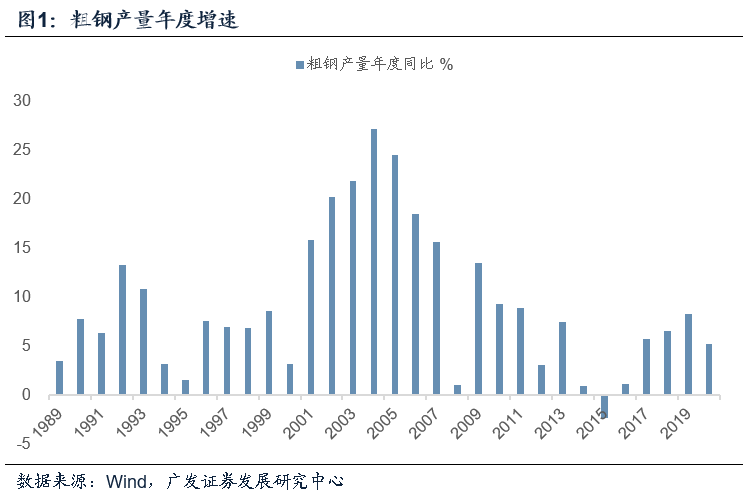

联创股份年报财务数据

中国产业经济信息网财经频道还注意到,2018年联创股份实现营业收入为35.99亿元,归属于上市公司股东的净利润为-19.54亿元;2019年联创股份实现营业收入为35.14亿元,归属于上市公司股东的净利润为-14.74亿元,若该公司2020年业绩再度亏损则将面临退市风险。

因此,联创股份开始疯狂出售旗下互联网业务公司,希望通过此方法实现扭亏。联创股份发布的业绩预告显示,2020年该公司预计实现营业收入17亿-17.40亿元,互联网业务板块亏损约2.20亿元,但业绩承诺补偿收益及剥离互联网子公司的股权转让为其带来约3.12亿元收益。因此,联创股份2020年预计实现归属于上市公司股东的净利润为2000万-3000元,该公司实现扭亏。

1元出售子公司股权被问询

中国产业经济信息网财经频道关注到,2020年7月30日,联创股份发布公告称,该公司拟将子公司上海新合持有的北京联创达美广告有限公司(以下简称联创达美)100%的股权,转让给自然人齐海莹,上述交易价格为1500万元。

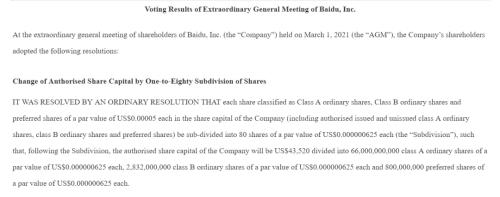

联创达美最近一年及一期财务指标情况

齐海莹曾担任联创股份董事、高管职务,根据《深圳证券交易所创业板上市规则》等法律、法规及规范性文件的相关规定,此次交易构成关联交易。公告显示,2019年联创达美实现营业收入为10.14亿元,净利润为-4955.68万元,联创达美 2019 年度营业收入约占上海新合 2019 年度营业收入的 89.52%。

2021 年 2 月 25 日,联创股份披露的《关于出售资产暨关联交易的公告》显示,该公司的子公司上海趣阅数字科技有限公司(以下简称上海趣阅)拟将其子公司上海新合全部股权转让给山东聚迪企业管理服务有限公司(以下简称山东聚迪)。该公告显示,截至2020年12月31日,经审计上海新合净资产为-278.45万元,为便于本次交易的顺利交割,本次交易定价1元。

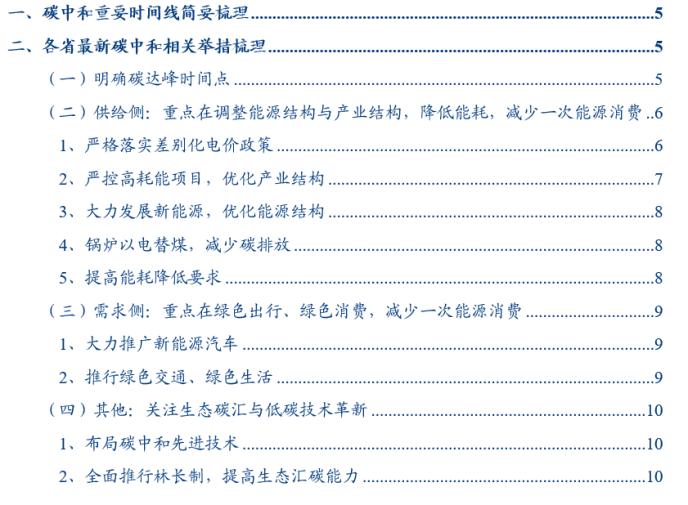

上海新合最近一年及一期财务指标情况

上海新合的经营范围为文化艺术交流策划咨询,广告设计、制作、代理、发布,展览展示服务,会务服务,舞台艺术设计,企业形象设计,市场营销策划,企业管理咨询,商务咨询。2019年、2020年,上海新合实现营业收入分别为11.33亿元、3.62亿元,同时期净利润为-6241.22万元、2578.75万元。虽然2020年上海新合扭亏为盈,但由于在2020年下半年将联创达美全部股权转让,其营业收入大幅萎缩。

联创股份指出,此次出售上海新合的目的在于优化公司产业结构,推动健康发展。通过剥离亏损资产,一方面可以降低亏损业务对公司业绩的拖累,另一方面公司可以集中人力及资金,加快主营业务拓展。

但上述交易引起创业板公司管理部的高度关注,联创股份被要求说明上述交易的定价依据,并结合上海新合经营业绩、联创达美相关财务数据占上海新合的相应比例及其出售作价情况、公司未来战略发展目标等,进一步说明上述交易的必要性,以及交易作价的公允性和合理性。

此外,按照《深圳证券交易所上市公司业务办理指南第 11 号-信息披露公告格式》之“收购、出售资产公告格式”的相关规定,联创股份还需补充披露以下内容:(1)上海新合与上市公司经营性往来情况,包括不限于往来对象、余额、结算期限等,并说明交易完成后是否存在以经营性资金往来的形式变相为上海新合提供财务资助的情形;(2)上述交易是否涉及债权债务转移,如是,需详细介绍该项债权债务发生时的决策程序及该项债权债务的基本情况,包括债权债务人名称、债权债务金额、期限、发生日期、发生原因等,对转移债务的,进一步说明已经取得债权人的书面认可等。

虽然,联创股份通过出售子公司股权实现扭亏,避免了退市风险,但此举并非长久之计。中国产业经济信息网财经频道将对联创股份未来的业绩表现,交易所问询函的回复情况保持关注。

(责任编辑 张丽娜)