12月商业地产资产管理能力报告·观点月度指数

来源:观点地产网 2021-01-29 19:24:15

观点指数12月,金茂资本成功将北京智慧科技办公空间改造项目交给快手公司,实现了半年完成改造、招商的超快速度,也体现了金茂资本在前期改造的实力。

近段时间少有优质大宗物业成交的一线城市,在月内有所突破——拥有稳定现金流且为单一产权的歌斐中心于12月出售。

这是年内的标志性交易,也是疫后大宗交易市场回暖的重要标志。

转看资产证券化产品发行方面,12月共发行5单产品,总发行规模89.5亿元,占全年总规模的8.43%。多笔交易发行规模较大,利率均在4.5%左右,对比全年利率水平处于中等水平。

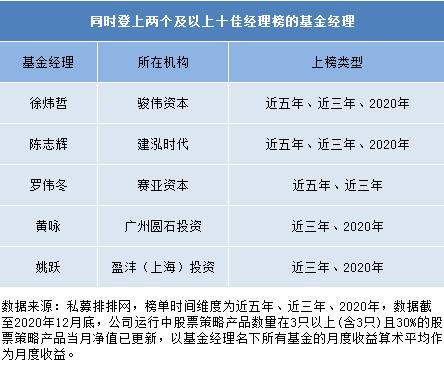

光大安石、基汇资本分居榜首

“12月中国商业地产资产管理能力排行”,光大安石和基汇资本分别居于内地和非内榜首。

2020年最后一个月,金茂资本打造的智慧科技新办公空间——城市更新项目上地J SPACE,整体出租给了快手公司。

该项目于2019年12月1日启动,由于新冠疫情影响次年5月才开始动工,短短三个多月后就完成了现场验收,充分体现了金茂资本突出的改造能力。

据观点指数了解,该项目围绕“太空”主题改造,科幻感的设计契合了互联网公司的科技属性,同时还加入了领先的智慧运营管理平台等,目标客户明确。受益于此,金茂资本也因此登上内地榜单第十。

非内榜单方面,排行第八的霸菱投资发行了中国综合债券1号私募证券投资基金,该产品主要投资于中国的固定收益市场。作为霸菱在中国正式设立的首只境内债券私募基金,同时也是全国首单境外投资者通过QFII、RQFII认购外商独资私募证券投资基金管理人(WFOE PFM)基金产品,该产品的落地为外资资管机构募资开辟了一条新的路径。

据资料显示,霸菱资产管理规模超过3540亿美元,2018年开始进军中国,2019年推出首只合格境内有限合伙人(QDLP)产品。据旗下投资经理表示,霸菱对中国的股票市场及消费行业抱有信心,将会持续关注相关投资方向。

2020年9月,监管层发布的《合格境外机构投资者和人民币合格境外机构投资者境内证券期货投资管理办法》,给外资机构进一步打开了大门,单是12月提交申请的外资机构就达到了24家。

对外资而言,全球经济下行大环境中,作为唯一实现正增长的主要经济体,中国市场吸引力越来越大。以债券市场为例,在全球低利率的背景下中国固定收益的相对收益回报率优势明显,受到国际市场的关注。

资产证券化产品平稳发行

12月,商业地产资产证券化产品共发行5单,总发行规模89.5亿元,占全年总规模1061.65亿元的8.43%。

数据来源:观点指数整理

回顾2020年全年资产证券化发行情况,第一季度受疫情影响发行明显低迷,疫情后复工复产,第一季度发债需求延到4月集中爆发,导致当月资产证券化产品发行数量为全年最多的月份,共发行8只。

数据来源:观点指数整理

从全年观察,与上半年相比,下半年发行总金额略有下降,主要因为全年发行规模前两位的产品拉高了上半年发行规模,分别为80亿的金融街中心资产支持专项计划、70.01亿的德邦海通-复星旅文-三亚亚特兰蒂斯资产支持专项计划。

从商业地产底层资产类来看,零售商业发行数量占全年比重的29.41%(综合体不计),发行规模为281.64亿元,数量与规模均为占比最大的资产类别;酒店资产证券化产品发行数量占全年比重的21.57%(综合体不计),发行规模为241.21亿元,为第二大占比;排名第三的办公物业数量占比17.65%(综合体不计),发行规模为230.03亿元。

数据来源:观点指数整理

从发行利率来看,最低票面利率为上海金茂的优先A1级票面,利率为2.65%;最高票面利率为正弘置业,优先级票面利率达6.39%;其余产品利率多数分布在3%-5%区间内。

歌斐中心出售,大宗交易超160亿

大宗交易方面,12月共录入9宗大宗交易,交易总额达162.94亿元。其中,交易额最高的为歌斐资产出售的上海黄浦歌斐中心,达43亿元。

数据来源:观点指数整理

歌斐中心位于高端城市综合区,是世博滨江生态商务区地标级甲级写字楼,项目总体量超过7.4万平方米,且位于地铁13号线上盖,是一线城市少有的优质核心资产。

经历了疫情低谷后,现金流稳定的资产广受投资者追捧。收购方平安信托作为险资,更是对风险小收益稳定的资产青睐有加。

对于歌斐资产来说,歌斐中心也是体现其运营能力的一个标志性项目。目前歌斐中心客户多为世界知名500强企业,出租率常年维持在90%以上,现金流亦比较稳定。

竞争越发激烈、外资不断入场的现在,学习与成长是永恒的主题。将目光精准投向具有发展潜力的领域并努力深耕,这也是投资管理机构最重要的能力之一。