“小众”权益ETF纷纷新增流动性服务商,原因为何?

来源:金融界网 2021-01-28 19:22:59

金融界网1月28日消息,昨日,上交所发布公告称,同意中信证券(行情600030,诊股)股份有限公司自 2021 年 01 月 27 日起为易方达中证海外中国互联网 50 交易型开放式指数证券投资基金(简称:中概互联)提供主流动性服务。

与此同时,银华中证光伏产业ETF也在昨日发布公告,增加中信建投(行情601066,诊股)作为流动性服务商。这也是该基金继1月18日增加方正证券(行情601901,诊股)作为流动性做市商之后,第二次增加流动性服务。

这时候新入门的投资人要提问了,什么是流动性服务商?

古人言“流水不腐,户枢不蠹”,资产亦是,“流动”的资产才有价值。对于证券市场来说,流动性则反映了交易的活跃性。换言之,投资者既可以快速买入又可以快速卖出,整个交易过程如流水般顺畅,这具体可体现在交易的成交量和成交额。

而流动性服务商,是指自有资金或证券公司,不断向其他交易者同时报出证券的买入价和卖出价,并在报价价位上接受买卖要求、保证及时成交,从而提供流动性。

什么样的基金可以引入流动性服务商?

一般来说,基金公司会选择那些流动性较差、交易时价差较大、折溢价水平较高、每天成交量偏小的权益ETF产品,并根据具体产品情况做配套的流动性提升。

数据显示,截至2020年底,权益类ETF(股票ETF和跨境ETF)共计305只,同比增加104只;总管理规模达到7767.85亿元,增长近2600亿元,增幅高达50.11%,成为近年来规模增长较快的细分产品类型。

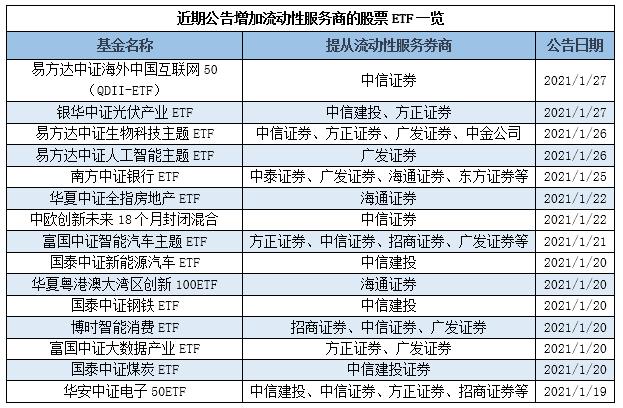

虽然ETF整体规模增速明显,但实际上除头部ETF外,其他ETF的流动性和交易量并不好。近两周,已有10家公募旗下15只股票ETF产品都发布了新增流动性服务商公告。

其中,南方中证银行ETF、华安中证电子50ETF、博时智能消费ETF等市场热门板块的产品,以及富国中证智能汽车主题ETF、广发中证创新药产业ETF、银华中证光伏产业ETF等稀缺板块ETF,今年新增流动性做市商数量也均在3家以上。

为何各大公募基金旗下ETF产品都纷纷增加流动性做市商?

这也说明流动性对ETF真的十分重要。“资产如流水,流水才不腐”。这主要和ETF产品的特点有关。因为ETF产品同质化程度较高,只有更好的流动性才能吸引客户。若流动性与股票的流动性不匹配,则其交易属性将无法发挥。

通过新增券商可以进一步提升ETF流动性,有利于扩大ETF的规模和交易量,促进ETF更快发展。当股票ETF产品的场内价格相对基金净值出现较大偏离时,可以通过券商自营资金交易维持场内价格,并增加这类产品的交易量和活跃度,并整体提升产品的竞争力。

同时,这也有可能受到监管指引影响。

2018年11月,深交所发布了《深圳证券交易所证券投资基金流动性服务业务指引》(简称《指引》),对基金管理人选定或新增流动性服务商的条件、流动性服务商开展流动性服务的业务规则、指标等方面进行了详细规定,并于2019年1月1日起施行。

2019年12月,上交所修订并发布了《上海证券交易所上市基金流动性服务业务指南》,自2019年12月21日起实施。

所以说,个人投资者在投资ETF时,流动性是重要的参考指标。除了考虑收益之外,我们还应关注有关ETF成交量和成交额的数据。一般来说,日成交量达到百万股以上的ETF算是流动性较好的。如果是在牛市或者一般市场环境下,也可以考虑10万级别的ETF作为投资目标。而那些日成交量只有几百股、数千股的ETF,可以先暂时观望,等成交量提升后再考虑是否投资。