百亿私募林园回应:为什么不看好银行还买银行指基? 最近他还举牌了两只可转债

来源:中国基金报 2021-01-21 18:24:26

“民间股神”林园最近又火了一把,林园投资133号私募证券投资基金现身鹏华中证银行指数LOF前十大持有人名单,持有2344.97万份。之前林园在公开场合说对银行地产要坚决回避,但这次却买了银行指基,引来市场关注。

基金君采访了林园,他对此作了回应,长期不看好银行股,风险很大。这次是公司专户新买的,并没有很留意,而且量也不大。炒股是很灵活的,看好不看好是相对的,如果短期有套利的、弯腰捡钱的机会也会参与。

另外,近期林园旗下私募基金还大举买入华体转债、纵横转债等,达到举牌线,引发市场关注。一些转债投资经理认为,私募敢于出手买一些小规模、低价转债,应该是对基本面了解,有持券信心,看好其性价比。

曾说不看好银行

林园旗下基金却买入银行指基

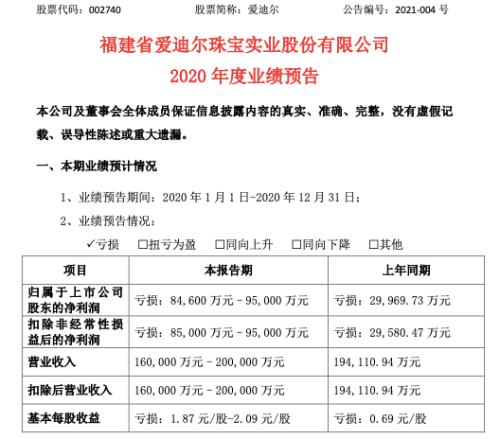

近期,鹏华中证银行指数型证券投资基金(LOF)(代码:160631,简称:银行指基)发布《上市交易公告书》显示,截至2021年1月11日,鹏华银行基金份额总额为25.82亿份,其中场内份额为13.74亿份,场内机构投资者持有的基金份额为4.89亿份,占场内基金总份额比例35.60%;场内个人投资者持有的基金份额为8.85亿份,占场内基金总份额比例为64.40%。

值得注意的是,深圳市林园投资管理有限责任公司旗下的林园投资133号私募证券投资基金持有银行指基共2344.97万份,占场内基金总份额的比例为1.71%,位列该指数基金的第四大场内基金份额持有人。

另外还有一家私募上海铂绅投资中心(有限合伙)旗下的产品也买了该基金,铂绅十一号证券投资私募基金、铂绅十三号证券投资私募基金,分别持有1877.85万份、1609.69万份,占比1.37%、1.17%,分别位列第七名、第九名。

鹏华中证银行指数型证券投资基金(LOF)是由鹏华中证银行指数分级证券投资基金终止运作并变更而来,基金君查看了该基金变更前的2020年半年报,彼时前十大持有人里面并没有林园投资。

去年12月林园在某论坛上表示,银行、地产要坚决回避,大家都说估值便宜,但他觉得不用去研究了。他认为银行、地产是被淘汰的行业,未来市场没有那么大,可能是有风险的,几十年以后价值可能为零,所以不要去参与投资了。

所以这次林园旗下的基金买了银行指数基金,引起投资圈关注。今天基金君给林园打了电话,询问他买银行股的理由。

“我不看好银行股。这个(指数基金)是新买的,我没有留意这件事情。”林园告诉基金君,这次是公司的专户买的,也就是为客户量身定制的产品,跟投资没关系。总有人看好银行,这次买的量也比较小,只有2000多万,跟公司目前几百亿的管理的规模比起来,并不算什么。

林园表示,炒股是灵活的事情,看好不看好是相对的,如果短期有套利的、弯腰捡钱的机会也会参与,“但长期来说银行股是有风险的,我觉得银行股的未来搞不清楚,我们没买银行股。”

实际上,年初以来,银行板块涨幅较大,申万银行指数已经涨了7.88%。基金君看了一下,鹏华中证银行指数型证券投资基金(LOF)的前十大持仓包括招商银行(行情600036,诊股)、兴业银行(行情601166,诊股)、平安银行(行情000001,诊股)、工商银行(行情601398,诊股)、交通银行(行情601328,诊股)等,该LOF上市至今也涨了1.27%。

截止今年1月11日,该基金的基金份额净值为0.984元,到1月21日起最新净值为1.035元,二级市场最新价格也是1.035元,基金君算了一下,林园旗下基金持有2344.97万份,最新的持基规模为2427.04万元。

林园举牌多只可转债

现年50多岁的林园,在中国资本市场名气较大,资料显示,林园从1989年全家拼凑的8000元人民币起步,投身中国股市,至2006、2007年其身价已达20多个亿,他被称为“民间股神”之一。2006年12月林园创立了深圳市林园投资管理有限责任公司,开始做私募基金管理业务,去年林园投资的管理资产规模突破100亿元。

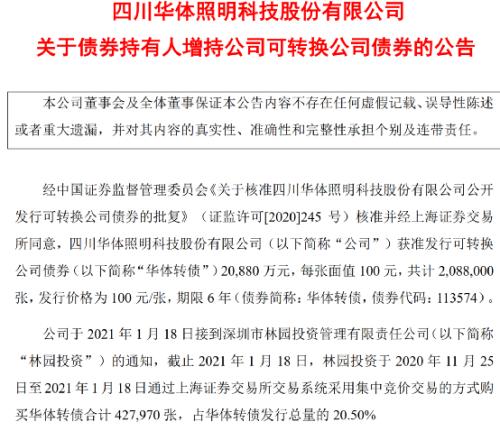

除了买银行指基,今年年初林园投资还举牌了一家上市公司的可转债。公告显示,华体科技(行情603679,诊股)于1月18日接到深圳市林园投资管理有限责任公司的通知,截止2021年1月18日,林园投资于2020年11月25日至2021年1月18日通过上海证券交易所交易系统采用集中竞价交易的方式购买华体转债合计42.80万张,占华体转债发行总量的20.50%。

公告也显示,华体转债于2020年3月获准发行,总规模为2.088亿元,每张面值100元,共计208.8万张,期限为6年。

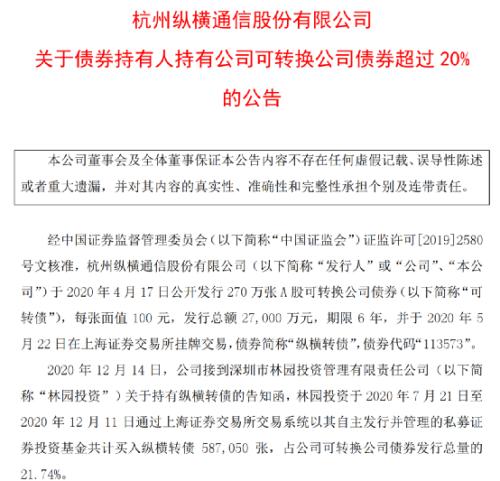

其实之前林园投资还举牌了一只转债,在2020年12月,纵横转债公告称,2020年12月14日,公司接到深圳市林园投资管理有限责任公司关于持有纵横转债的告知函,林园投资于2020年7月21日至2020年12月11日通过上海证券交易所交易系统以其自主发行并管理的私募证券投资基金共计买入纵横转债58.705万张,占公司可转换公司债券发行总量的21.74%。

据了解,杭州纵横通信(行情603602,诊股)股份有限公司于2020年4月17日公开发行270万张A股可转换公司债券,每张面值100元,发行总额2.7亿元,期限6年,并于2020年5月22日在上海证券交易所挂牌交易。

连续举牌两只可转债,是否意味着战略看好可转债的投资机会?基金君就此采访了林园,他表示,“我们买了一些转债,主要是做配置的,这几个转债由于规模很小,买了一点就出规模,需要披露。”

林园告诉基金君,事实上,他们买了一揽子很多品种的转债,但是金额都不大。“我们主要是做配置的,我买是有我的道理的,这是我们整体的思路,但还不能说,以后你就知道了。我们不想快,想慢。”

有资深可转债投资经理分析,私募买的这些转债价格都比较便宜,在100元附近或以下,可能是他们对公司基本面比较了解,敢于买低价的转债,“因为现在市场上价格较低的转债普遍规模较小,投资者担心违约不愿意给高价,但私募可能比较了解,有持券的信心,认为不会退市,也没有违约风险,公司能正常经营,作为长期投资,低价介入问题不大。如果一年左右时间转股退出,收益也会比较可观。”

也有某大型私募总经理表示,“从投资的角度来说,目前部分转债性价比很好,100元的面值,正股基本面也还可以,我们会战略性看好其投资。”

基金君发现,本周以来,华体转债出现连续上涨后又震荡下跌,1月18日至今涨幅达到4.06%,最新报收100.68元,转股溢价率为58.21%。

中国基金报记者 吴君