大越期货:豆粕:花无百日红

来源:大越期货 2021-01-01 12:23:18

--短期偏强 中期面临调整

研究结论

全球大豆丰产周期延续:巴西大豆丰产被中国增长的需求所消化,美国大豆生长阶段出现减产,加上压榨和出口需求良好,支撑美豆不断走高,目前南美正值播种和生长阶段,时有时无的天气炒作刺激美豆再创新高,但巴西大豆大概率维持丰产,压制明年上半年豆类价格。

巴西大豆出口未受新冠疫情影响,目前巴西陈豆出口结束,国内大豆进口转向美国,年底进口大豆到港仍较高,供应充裕压制国内豆类价格;进口美国大豆压榨利润缩减,明年进口大豆仍依赖巴西。

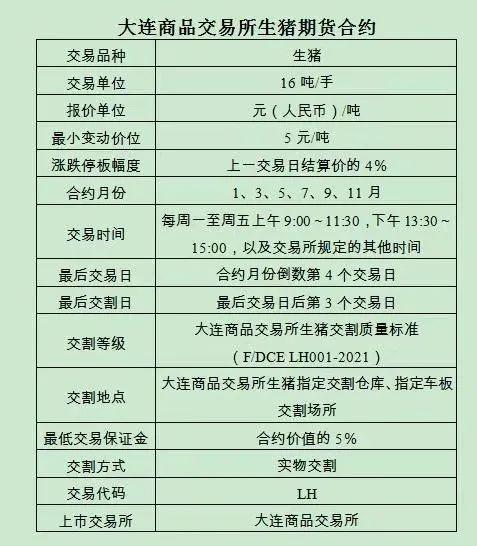

国内油厂压榨利润整体维持良好,开机积极,年底豆粕供需两旺,豆类库存年底压力不大,但明年需求旺季过去预计库存将进入累积阶段,压制豆类中期价格。生猪养殖企业补栏积极,生猪和母猪存栏连续回升,已经恢复至猪瘟疫情前9成,春节后豆粕需求增速将放缓。

一、行情回顾

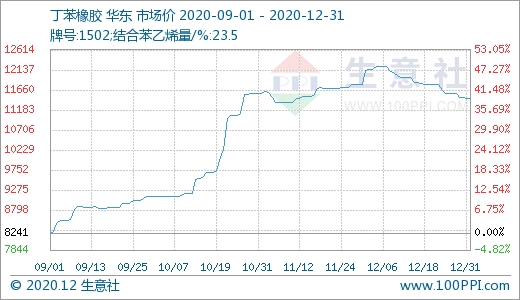

国内2020年豆粕整体上看低位回升,一季度受国内新冠疫情影响探底,二三季度受南美疫情爆发、国内豆粕需求强劲、美豆天气炒作等影响低位震荡回升,波动幅度较大,四季度豆粕则是高位震荡。春节期间国内新冠疫情影响消费端但很快平复,巴西大豆连续丰产压制国内豆类价格,美豆产量不及预期刺激豆类走高。美豆走势偏强但国内四季度大量采购美豆,国内供应充裕预期压制豆粕区间震荡,走势相较美豆偏弱。

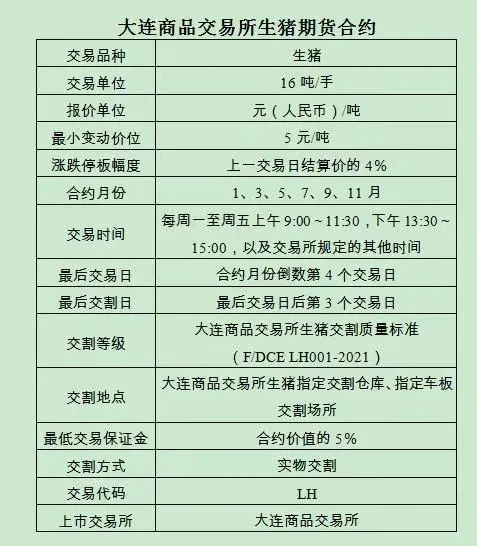

表1:豆类相关品种价格同比和涨跌幅

二、市场供求分析

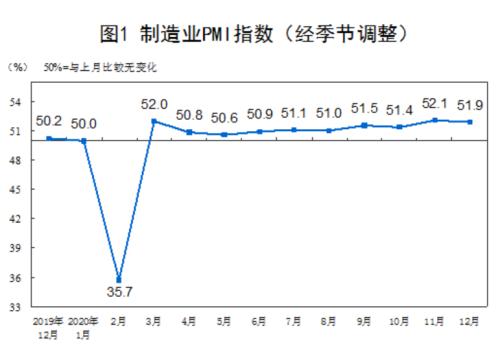

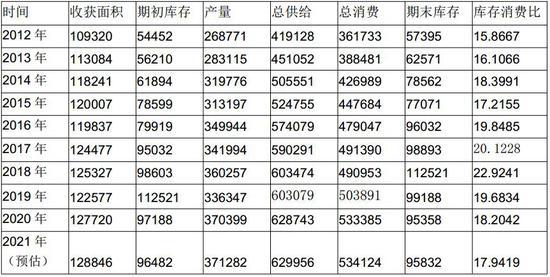

1.全球大豆维持丰产周期:下表是全球大豆最近10年平衡表(单位:千吨,数据来源:美国农业部.布瑞克)。今年大豆库存消费比继续回落,巴西大豆维持丰产,美豆产量受天气影响小幅减产,加上中国和美国大豆消费需求增长盖过供应端总体小幅增加。明年南美大豆产量继续增长,巴西大豆产量增加较多,但阿根廷大豆产量略有减少,美豆来年产量预计会从今年的减产中恢复,全球大豆年度总产量明年相比今年有所增长。消费情况全球仍保持稳步增长状态,美国本土需求增长较快,中国需求增长明年预计保持稳定,生猪养殖规模回复至非洲猪瘟疫情之前的水平,支撑粕类需求,但全球新冠疫情继续肆虐或影响消费端。

表2:全球大豆近10年供需平衡表

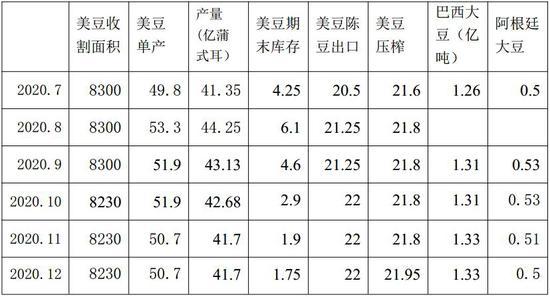

表3:2020年下半年美国农业部USDA报告

美豆2020年播种面积回升,加上播种进程良好,产量在期初预估良好,但美豆生长末期天气偏干燥带来减产影响,美农报对美豆总产量数据逐步下调,支撑美豆价格,加上中国执行中美贸易第一阶段协议大量采购美国大豆,美豆供应减少加上需求良好,美豆库存大幅下降,美豆大幅回升创出年内新高。目前美豆维持高位震荡,南美大豆播种接近结束进入生长阶段,天气整体偏干燥,南美大豆产量仍有变数,美农报数据暂未反应,后期南美大豆天气炒作仍存,对价格影响最为重要。

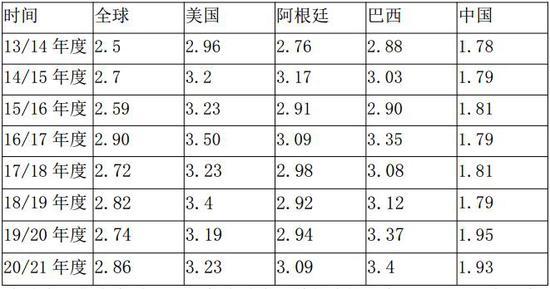

从各主要国家大豆单产(单位:吨/公顷,下表)来看,全球大豆单产基本均在回升,南美大豆丰产压制豆类价格。美豆单产也回升幅度低于预期,中国单产有所减少但总产量在全球大豆产量中占比不大,影响有限。

表4:全球大豆及主产国近8年单产

从全球大豆供应来看,2020年全球大豆整体维持丰产周期,巴西大豆产量继续增加,国内进口巴西大豆大幅增多。美国大豆播种面积今年有所增长,但产量受天气影响不及预期。目前巴西大豆播种接近完成,阿根廷大豆播种进程过半,天气预期有所改善但炒作预期仍存。总体而言全球大豆供应仍保持充裕,明年巴西大豆产量对豆类价格影响最大。

表5:2020年度南美大豆播种进程

2.国内大豆供应和库存情况:国内进口大豆中,受春节因素影响,一季度是进口大豆到港淡季,今年则叠加国内新冠疫情影响一季度进口大豆到港相对更少。二季度开始是中国大豆进口旺季,主要是巴西大豆集中到港。今年巴西大豆继续丰产,加上巴西雷亚尔贬值较多,中国采购巴西大豆相对便宜,油厂压榨利润丰厚吸引国内大量采购巴西大豆。进口巴西大豆到港自5月份开始进入高峰,一直持续到9月份,进口到港量高于去年同期水平。油厂进口大豆压榨利润良好,因此油厂开机随着巴西大豆集中到港迅速回升一直维持在高位,压制国内豆粕价格。

图1:中国大豆月度进口到港(2016-2021年)

来源:天下粮仓,大越期货整理

图2:油厂大豆港口库存(2014-2020年)

来源:天下粮仓,大越期货整理

图3:进口大豆入榨量(2015-2020年)

来源:天下粮仓,大越期货整理

图4:油厂豆粕库存(2014-2020年)

来源:天下粮仓,大越期货整理

从上图的国内大豆和豆粕库存数据来看,国内今年进口巴西大豆显著上升,拉高大豆库存,但油厂受压榨利润良好影响开机较高大豆库存压力并不大。豆粕库存整体偏高但压力也不大,说明国内消化大豆库存能力良好,主要是国内生猪养殖行业的复苏。豆粕需求端分析见后文,这里不做展开。

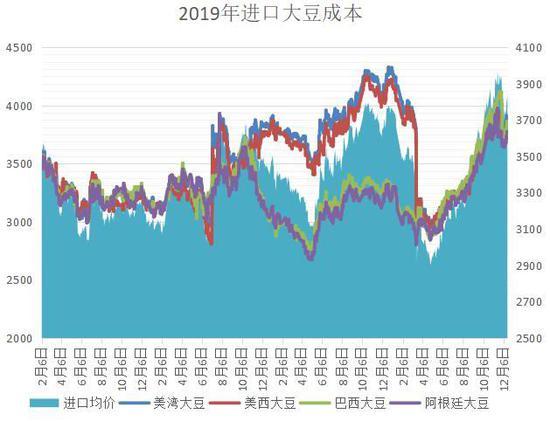

从下图国内进口大豆成本和压榨利润来看,大豆进口成本今年出现明显的探底回升趋势,年初南美大豆丰产,巴西雷亚尔贬值,大豆进口成本回落。随着巴西新冠疫情爆发和国内需求端回升,加上美豆价格低位回升,国内大豆进口成本低位回升。美国大豆今年受天气影响产量明显低于预期,进口成本受美豆上涨影响继续上行。而后中国执行中美贸易协议大量采购美豆,美豆减产加上中国旺盛的需求以及时有时无的南美大豆播种天气炒作,美豆不断创出年内新高推动进口大豆成本一路上行,目前进口成本涨直高位后震荡整理。

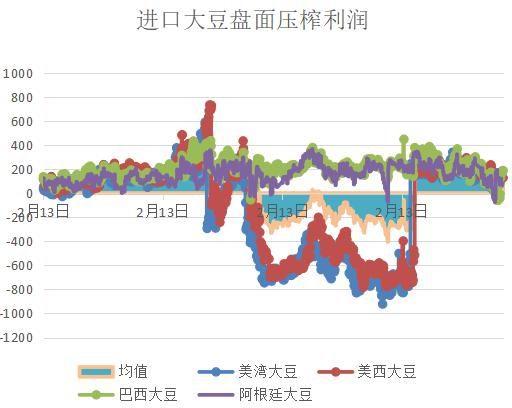

上半年巴西大豆上市进口压榨利润良好,刺激中国大量采购,随着下半年巴西大豆出口逐渐减少,加上进口大豆价格上涨国内油厂进口大豆盘面压榨利润高位回落,目前巴西大豆出口期结束,美豆价格涨至高位国内进口盘面压榨利润大幅收窄,在来年巴西大豆上市之前国内进口大豆压榨利润预计维持低位。不过巴西大豆来年丰产概率仍较高,而且巴西大豆预售进程良好,进口大豆盘面压榨利润预计会低位回升。中国前期大量采购美豆后近期采购需求转淡,国内油厂预计在等待巴西大豆新豆上市,短期采购数量处于低位。

图5:2018-2020年进口大豆完税成本

来源:天下粮仓,大越期货整理

图6:2018-2020年进口大豆盘面压榨利润

来源:天下粮仓,大越期货整理

3.国内需求

国内生猪价格春节后出现回落,5月开始低位回升,生猪价格在国庆前维持高位,国庆后生猪价格再次回落,11月份生猪价格再度探底回升,整体看生猪价格维持在较高位置,元旦和春节期间养殖利润维持相对高位,但春节后生猪价格预计将再度回落直至低位。仔猪价格受生猪存栏补栏增多影响上半年走势强于猪肉价格,但仔猪补栏速度高于生猪,国庆后仔猪价格回落幅度高于生猪而且易跌难涨,可能逐渐回落直至仔猪补栏价格维持低位。

图7:全国仔猪价格(2015-2020年)

来源:天下粮仓

图8:全国生猪价格(2015-2020年)

来源:天下粮仓

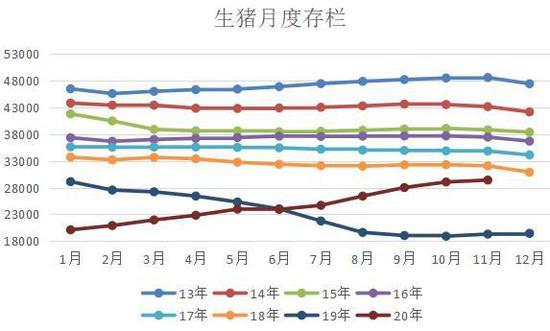

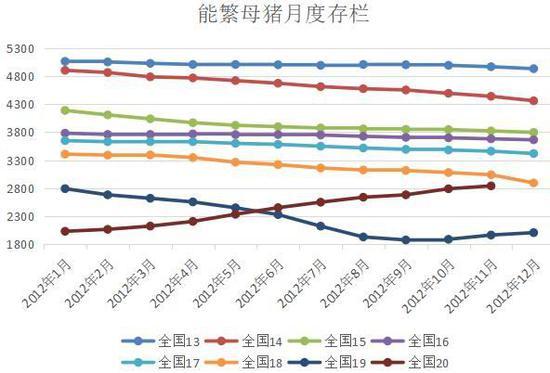

下图是生猪月度存栏量和母猪月度存栏量。母猪存栏和生猪存栏去年四季度开始环比持续回升,母猪存栏首先企稳回升,生猪存栏也企稳回升,今年生猪和母猪存栏持续回升。在生猪养殖利润丰厚的前提下,母猪存栏和生猪存栏将回升至非洲猪瘟疫情之前的水平。但需要关注的是非洲猪瘟是否会卷土重来和生猪养殖利润缩减后是否影响生猪和母猪存栏的回升势头。

图9:全国生猪存栏(月度2013-2020年)

来源:大越期货

图10:能繁母猪存栏(月度2013-2020年)

来源:大越期货

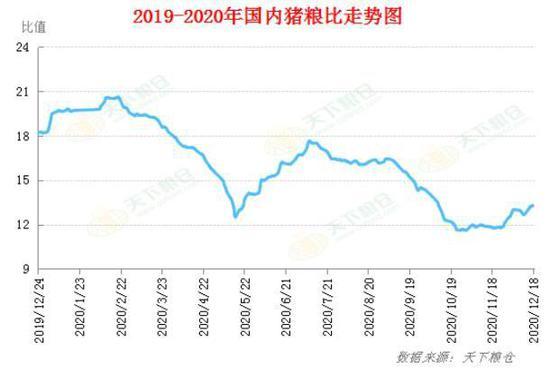

下图是生猪养殖利润和猪粮比,随着猪肉价格上涨,养殖利润跟随上涨并维持高位,生猪养殖利润丰厚,猪粮比年中回落但整体维持高位。养殖利润随着生猪价格波动,年中回落但近期反弹整体仍维持高位,支撑生猪养殖规模继续回升。

图11:生猪养殖利润(2015-2020年)

来源:大越期货

图12:猪粮比(2018-2020年)

来源:大越期货

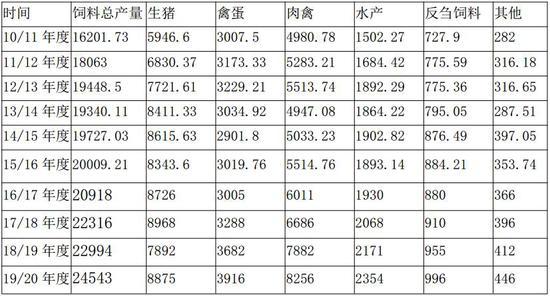

下表是国内饲料年度总产量。饲料总产量同比保持小幅增长,禽蛋和肉禽饲料2019年增长较多,今年增长速度将放缓。生猪存栏持续回升且大猪出栏较多,大猪对饲料的消耗更多导致生猪饲料产量今年增长速度将高于去年水平。水产饲料和其他类饲料增长较为正常。今年饲料总产量预计仍能保持增长,但幅度或仍有限。

表6:国内饲料总产量即其分项产量

综合需求端看,国内生猪和母猪存栏环比持续回升,猪肉价格维持高位,生猪饲料生产今年增长较多,来年增速可能放缓。

豆类价格变化主要仍看供应端来决定,目前全球大豆供应仍维持充裕,库存消费比高位回落但南美大豆维持丰产预期,加上全球新冠疫情影响需求端,库存消费比明年上半年回升下半年回落。国内豆类情况短期较为复杂,国内进口大豆年底美豆到港量仍保持高位,供应充裕压制短期价格,现货价格偏弱但期货盘面偏强。巴西大豆播种结束但生长天气的不确定性存在,巴西大豆产量情况或决定豆类中期走势,短期豆类从供需基本面看供需两旺,维持区间震荡,等巴西大豆上市豆粕5月合约预计将承压,短期震荡中期或偏弱,但巴西大豆生长天气的不确定性存在支撑年底豆类价格。

三、价差分析

由于品种设定和交割因素影响,往年国内豆粕期货价格一直低于现货价格,而且远月贴水,因此豆粕期货价格临近交割有近月期现回归的情况。今年年初国内新冠疫情令大豆进口受限导致3月大豆供应偏紧,年中豆粕期货基本处于升水,一方面国内生猪存栏回升支撑消费端,另一方面美豆今年生长阶段天气不利导致减产和巴西大豆播种进程初始阶段低于去年同期水平,天气炒作刺激盘面,国内豆粕长时间维持升水结构。目前豆粕基差偏离正常水平,期货对现货小幅升水,1月合约关注期现回归情况,5月则看巴西大豆产量情况;菜粕整体跟随豆粕走势,现货端对5月贴水较多。基差多数情况对豆粕和菜粕的拉动作用不大,基本面供需关系仍主导粕类价格。

图13:豆粕主力合约基差走势(2020年9月-)

来源:布瑞克

图14:菜粕主力合约基差走势(2020年9月-)

来源:布瑞克

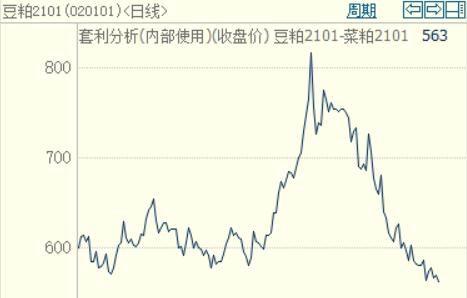

国内豆菜粕价差相对稳定,国内油菜籽收储政策退出,油菜籽价格波动逐渐市场化,国产油菜籽减少油菜籽对进口依赖度上升。由于替代性的存在,市场化导致豆菜粕价差一直稳定在500至800区间。国内豆粕和杂粕替代菜粕,菜粕在水产饲料中的配比已经降至最低。今年中国油菜籽进口处于近几年低位支撑菜粕现货价格,01合约价差重回低位,5月豆菜粕价差冲高回落但整体处于低位。

图15:豆菜粕2105合约价差(2020年6-12月)

来源:大越期货整理

图16:豆菜粕2101合约价差(2020.6-2020.12)

来源:大越期货整理

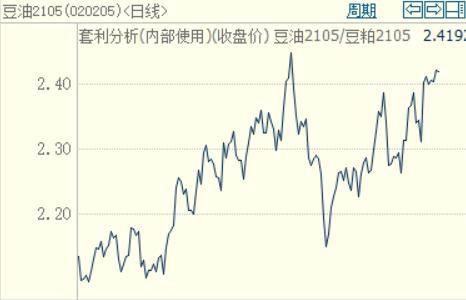

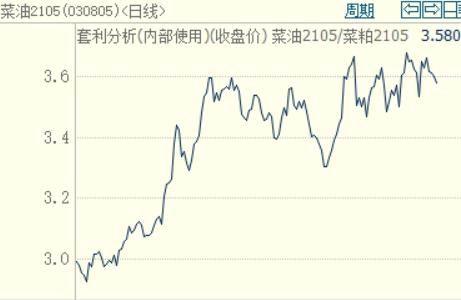

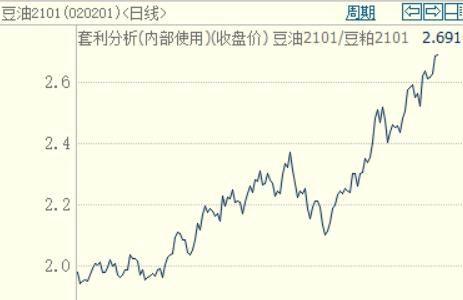

油粕比分析:关于油脂的基本面可参考油脂的分析报告,这里不做展开。油粕比今年低位回升,油脂涨幅超过粕类。春节后油脂价格反弹和巴西大豆集中到港压制豆类价格,油粕比低位回升。油脂近期已反弹至高位,油粕比短期高位震荡,中期或仍震荡偏强。

图17:2105合约豆油和豆粕比价(2020.6-)

来源:大越期货整理

图18:2105合约菜油和菜粕比价(2020.6-)

来源:大越期货整理

图19:2101合约豆油和豆粕比价(2020.6---)

来源:大越期货整理

图20:2101合约菜油和菜粕比价(2020.6---)

来源:大越期货整理

四、技术分析

1.技术分析:下图是豆粕指数下半年的日K线走势,从走势看豆粕价格从低位震荡回升,10月份后豆粕价格高位震荡,12月初回落但近期再度回升至高位创出近期新高,主要受巴西和阿根廷新冠疫情影响。但巴西大豆出口并未受疫情干扰,国内进口巴西大豆顺利到港,国内供应预期改善,豆粕价格冲高回落,维持区间震荡格局。中层KDJ指标交叉向上,显示价格处于强势,但指标已处高位,短期有回落可能,能否再次冲高尚待观察。下层MACD低位拐头向上,短期偏强运行,但趋势性方向是否延续仍需等待和观察。

图21:豆粕指数走势(2020年6月-12月)

数据来源:博易大师

2.下图是豆粕指数近10年月K线走势,从走势看前高后低,整体波动不大。豆粕2016年创出新低,近几年低位回升整体呈现低位震荡回升趋势。中层KDJ指标低位交叉回升,价格偏强运行,但指标已接近高位,继续上行将承压;下层曲线是MACD趋势线,低位逐渐抬高,短中期震荡偏强。整体看豆粕短期维持震荡格局,中长期尚不明确,技术面等待进一步指引。

图22:豆粕指数走势(2020.6-2020.12月)

数据来源:博易大师

3.下图是大豆指数合约近半年走势。整体看近期高位震荡,国庆节后大豆价格迅速拉高,随后高位震荡。中层KDJ低位盘整,短期偏弱但已处于低位,随时可能上穿反弹;下层MACD高位回落,整体进入下行通道,但短期处于低位或有反弹出现。国产大豆和进口大豆价差过大,随着替代效应显现,大豆价格难以风景独好。

图23:豆一指数走势(2020.6-2020.12月)

数据来源:博易大师

五、总结和交易策略

2021年上半年豆类关注热点:1.中国进口美国大豆到港情况和国内油厂压榨量。2.南美大豆天气情况,目前正值南美大豆播种和生长关键阶段,天气变化对产量影响较大。3.国内豆粕需求端年底表现尚好,国内饲料企业成交补库良好,春节后豆粕需求表现。

总体而言,供应端巴西大豆出口结束,南美大豆进入播种和生长阶段,天气炒作左右近期盘面。国内进口大豆转向美国,中国进口美豆增多支撑美盘价格但压制国内豆类价格回升空间,而中美贸易关系走向和美国新冠疫情状况尚待更进一步观察。国内生猪养殖复苏,存栏规模已恢复至非洲猪瘟疫情前九成水平,养殖业复苏带来的需求利多还能有多大空间尚待观察。整体豆粕短期震荡偏强,但豆粕进一步上涨空间也有限,操作上区间震荡为主。预计豆粕年底震荡偏强,来年一季度则可能高位回落。

表7:豆粕5月合约1-2月份交易策略:

大越期货 王明伟