股指期权:中证500ETF期权及创业板ETF期权上市的影响及相关运用

来源:金融界 2022-09-06 11:23:50

来源:东证衍生品研究院

报告摘要

报告日期:2022年9月4日

★ 期权标的介绍

中证500指数囊括了剔除A股市值前300的股票后,总市值排名在301到800名的上市公司,其定位介于沪深300和中证1000之间,是代表A股市场成长型中盘股票的核心宽基指数。

创业板指聚焦于暂时无法在主板上市的创业型企业、中小企业和高科技产业企业,是对主板市场的重要补充。

★ 新品种期权上市的影响

ETF市场的影响:根据先前上证50ETF期权和沪深300ET期权的上市经验,可以发现期权的上市对标的的流动性提升显著。

场内期权市场的影响:更多期权品种的上市无疑对于场内期权的交易提供了更加丰富多元的可能性。在期权套利策略和方向性策略上,投资者具有了更多的期权标的的选择,使得相应的套利策略或方向策略具有更高的实操性。

场外期权市场的影响:目前场外雪球期权主要挂钩中证500指数,而在相关场内期权上市之前,若想要对于中证500雪球期权进行对冲,只能采用中证500股指期货,而此次中证500ETF期权上市之后,对于场外雪球期权投资者提供了更为直接的对冲工具。

★ 风险提示

市场超预期变化;监管政策超预期变化。

报告全文

1

期权市场简介

国内金融期权市场从2015年初发展至今,成交量日益增加,品种愈加繁多。目前在三大交易所(上交所、深交所以及中金所)分别上市了上证50ETF期权、沪深300ETF期权(沪)、沪深300ETF期权(深)、沪深300股指期权,以及一个月前刚刚在中金所上市的中证1000股指期权,引起了市场的强烈反响。中证1000股指期权余温尚在,近期证监会又启动了3只ETF期权品种上市工作,将按程序批准上交所上市中证500ETF期权,深交所上市创业板ETF期权、中证500ETF期权。

越来越多期权品种的上市给期权投资者提供了更加丰富的套利可能和更加多元的对冲工具。此次新品种的上市无疑将会给市场带来巨大的影响。本报告以期权标的的分析展开,进而讨论新品种上市给市场带来的潜在影响,并在文末介绍了期权相关的对冲策略和套利策略,期望借此带领广大投资者进一步了解期权的特点和运用。

2

期权标的分析

2.1、中证500ETF

中证500ETF是跟踪中证500指数变化、且在证券交易所上市交易的基金。中证500指数囊括了剔除A股市值前300的股票后,总市值排名在301到800名的上市公司,其定位介于沪深300和中证1000之间,聚焦市场上的中盘股票。2022年中证500预计每股收益为0.57元,市盈率约为15.66,主营业务收入增长率为3.81%。总体来说,中证500指数是代表A股市场成长型中盘股票的核心宽基指数。

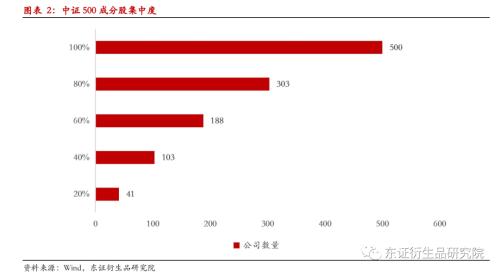

从行业分布(Wind一级行业分类)来看,中证500指数成分股主要集中在材料、工业、信息技术等成长型为主的行业。股票市值集中度较为分散,41支权重最高的股票市值占比为为20%。

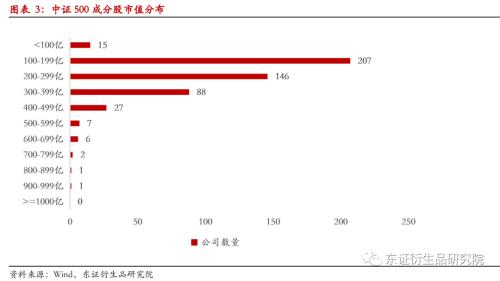

在市值分布上,多数公司市值处在100亿以上,500亿以下,体现了中证500聚焦中盘股的特点。在500只成分股中,权重最高的最高为中天科技(行情600522,诊股),该只股票占比也不超过1%,权重分布较为平均。

目前,跟踪中证500指数的ETF给共有23只,其中,南方中证500ETF是规模最大的相关现货ETF。截止到2022年8月,该基金规模已经达到了377.82亿,相较于2013年的44.69亿,规模增长约8倍有余,体现了市场对于跟踪中证500指数的旺盛需要。其余跟踪中证500指数的ETF规模均子100亿以下。

2.2、创业板ETF

创业板ETF是跟踪创业板指数变化、且在证券交易所上市交易的基金。专为暂时无法在主板上市的创业型企业、中小企业和高科技产业企业等需要进行融资和发展的企业提供融资途径和成长空间的证券交易市场,是对主板市场的重要补充。在创业板市场上市的公司大多从事高科技业务,具有较高的成长性,但往往成立时间较短规模较小,业绩也不突出,但有很大的成长空间。

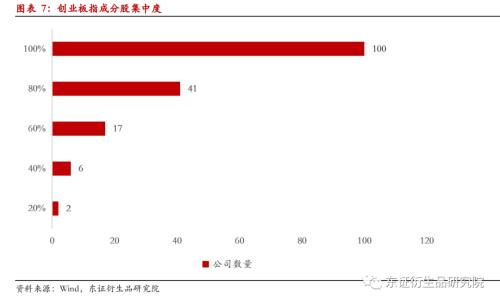

从行业分布(Wind一级行业分类)来看,创业板指成分股主要集中在材料、工业、信息技医疗保健等高成长型且以高科技业务为主的行业。股票市值集中方面,由于头部企业市值较大,头部占比过高,前2企业的市值占比达到了20%。

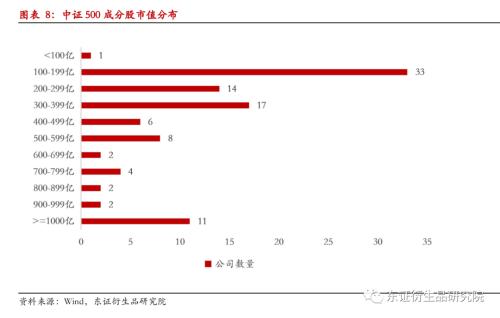

在市值分布上,创业板指成分股市值差异较大。多数企业市值在500亿以下,同时也有不少企业市场超过1000亿。具体分析创业板指前十大权重股分布,不难发现宁德时代(行情300750,诊股)作为新能源电池龙头企业,其市值高达10000亿以上,在创业板指中的权重达到了惊人的18.47%,故指数的走势很大程度取决于宁德时代的走势。除此之外,东方财富(行情300059,诊股)、迈瑞医疗(行情300760,诊股)等各自行业中的龙头企业在股指中也贡献了较大比例的权重。

目前,跟踪创业板指的ETF给共有14只,其中易方达创业板ETF基金规模较高,达到146.62亿,而其余ETF规模均低于50亿。

3

各指数对比

3.1、行情对比

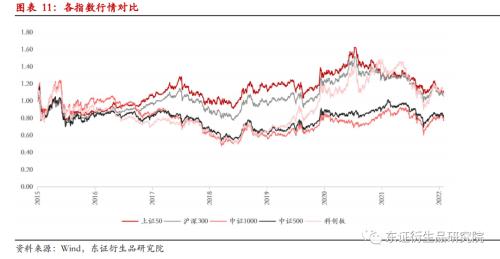

下图对比了自2015年初至今各指数的收益情况,由于近些年国内市场风格轮动现象较为明显,且切换速度较快,导致各指数收益率并无明显规律可循。聚焦龙头股的上证50指数和聚集高成长性的创业板指从2015年至今取得了正收益,而聚焦中小盘的中证500以及中证1000则取得了负向收益。且从收益曲线走势来看,上证50和沪深300关联度较高,而中证500和中证1000关联度较高,在相关衍生品的使用层面,标的若具有高相关性,其对应衍生品也具有一定替代作用。此外,创业板指走势较为独立,在2020年后,其净值出现了远强于大盘的强势增长。

3.2、波动率对比

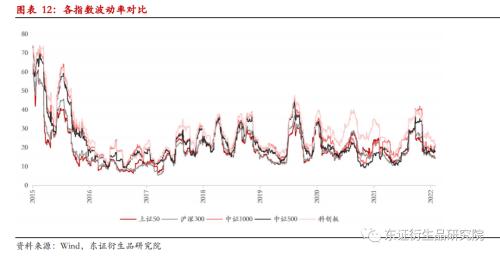

在波动率层面,可以明显发现越小盘的股指其波动率越高,具体而言:上证50和沪深300的长期波动率并无明显差异,均处在19.50%左右,中证500的长期波动率中枢水平为23.14%,中证1000的长期波动率中枢水平为25.32%,而创业板指的长期波动率中枢水平为28.29%,为各指数最高。

在期权交易中,标的的波动率是一个很重要的指标。高标的波动率意味着较高的期权隐含波动率,也以为这期权的价格变化幅度较大,在给投资者提供丰富的套利空间的同时也蕴含了更大的交易风险。

3.3、盈利能力对比

从每股收益来看,2022年中证500预期每股收益为0.57,而创业板指每股收益达到1.41,创业板指相较于大中盘股指具有较强的预期每股收益能力。在市盈率方面,由于创业板指聚焦于高成长性的股票,其市盈率也较高,达到了33.44,股价普遍处于偏高估的状态,而中证500在2022年预期市盈率只有创业板指的一半,为15.66,估值较为合理。而在归母净利润和主营业务收入这两项,中证500则由于成分股市值更大,故明显高于创业板指。

3.4、财务状况比较

在财务状况的比较中,差异主要体现在对未来盈利能力增长的预期上,由于创业板指聚焦具有高成长性的小盘股,故其主营业务增长率远远高于其他股指,达到30.45%,而相对而言,中证500成分股主营业务增长率只有3.81%。另一方面,创业板指的流动比率和速动比率相较于中证500也偏高,分别为1.52倍和1.20倍。

4

新上市期权的影响

4.1、ETF市场的影响

根据先前上证50ETF期权和沪深300ET期权的上市经验,可以发现期权的上市对标的的流动性提升显著。下表分别统计了上证50ETF期权和沪深300ETF期权上市前后60个交易日ETF的日均成交量增长。上证50ETF在期权上市后,成交量增长了15.64%,而沪深300ETF则增长了110.18%。这一现象不仅存在于ETF期权上,在股指期权上也得到印证:先前在中证1000股指期权上市之后,相关的中证1000ETF交易量得到明显增加。

4.2、场内期权市场的影响

更多期权品种的上市无疑对于场内期权的交易提供了更加丰富多元的可能性。在期权套利策略和方向性策略上,投资者具有了更多的期权标的的选择,使得相应的套利策略或方向策略具有更高的实操性。

除此之外,此次中证500ETF期权和创业板ETF期权的上市为不同品种间的期权跨品种套利提供了可能,投资者可以基于不同品种期权间的定价偏离程度进行相应的套利操作。

最后,对于利用期权进行对冲的交易者而言,此次中证500ETF期权的上市是一大利好。在目前股指期货领域,中证500股指期货的对冲需求是最为旺盛的,然而在期权层面一直缺乏相对应的期权品种,而此次中证500ETF期权的上市无疑提振了期权对冲交易者的信心。

4.3、场外期权市场的影响

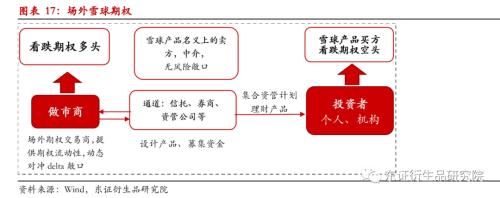

期权的场外应用主要体现在近期相对火热的雪球期权上。雪球本质是在普通看跌期权的基础结构上叠加了敲入敲出结构后的奇异看跌期权。投资者购买雪球产品近似于卖出看跌期权,收益风险特征也与卖出看跌期权类似,具有高胜率、低盈亏比的特点。

目前场外雪球期权主要挂钩中证500指数,而在相关场内期权上市之前,若想要对于中证500雪球期权进行对冲,只能采用中证500股指期货,而此次中证500ETF期权上市之后,对于场外雪球期权投资者提供了更为直接的对冲工具。

5

期权策略

5.1、期权套利策略组合

随着中证500ETF以及创业板ETF期权的上市,期权投资者可以根据当前指数的市场行情构建相应的期权策略组合。由于对应标的指数波动较大,除了常用的方向性策略之外,也可以适当构建波动率相关策略。

5.1.1、(宽)跨式期权

卖出(宽)跨式期权是一种常用的做空波动率的期权策略,其特点是“胜率高,盈亏比大”,其构建方式是卖出一张认购期权,并且同时卖出相同到期日,相同数量的认沽期权,由于策略整体的theta是正的,因此可以赚取相应的时间损耗价值。卖出(宽)跨式策略是一种“中性”策略,指策略对涨跌中性,即在其他条件保持不变的情况下,策略的损益与行情是涨还是跌无关。卖出(宽)跨式策略的应用行情为市场区间震荡后者盘整时期。

5.1.2、方向性策略

除了波动率交易外,还可根据投资者自身对后市指数行情的判断,构建相应的方向性期权策略组合。两个典型的方向性期权策略是牛市价差策略和熊市价差策略。牛市价差组合策略就是指:买入一个行权价格较低的看涨期权,卖出一个行权价格较高的看涨期权,两者的标的和到期时间相同。类似地,熊市价差组合策略是由买入一手平值或虚值的看跌期权,并卖出一手虚值程度更深(行权价更低)的看跌期权组成。期权价差策略的特点就是将策略的潜在收益和亏损均控制在一定范围之内。

5.2、股指期权的对冲应用

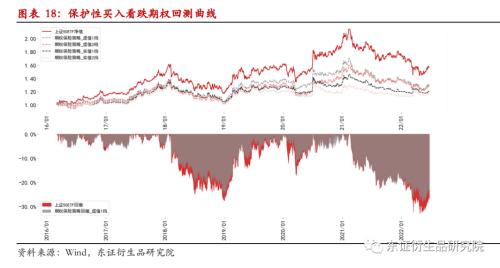

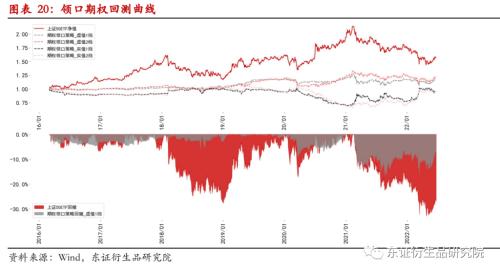

股指期权可以与标的头寸相结合,满足投资者套期保值、风险规避等交易需求。我们回测了“保护性买入看跌期权”和“领口期权策略”两种期权对冲方式,结果显示均能够不同幅度地减少标的头寸的回撤,并且其对冲成本也相对低廉。

相较于以股指期货进行对冲,利用期权进行对冲具有以下特点:

5.2.1、既可以保值避险、又能保留获利机会

买入期权套期保值,一方面,如果现货头寸损失、期权部分获利、期权和期货套期保值效果相同,都可以避免价格不利变动的风险;另一方面,如果现货部分盈利,期权部分就会亏损,但无论价格变动多少,买方的损失都仅限于支付的权利金,但随着价格的有利变化,现货利润可以扩大,因此,买入期权相当于为企业购买了"价格保险"。

5.2.2、资金占用低、无保证金追加

期权具有很强的杠杆作用,尤其是虚值期权,权利金很低。与期货交易相比,期权更有效地使用资金。对于期权卖方来说,收取的权利金可抵补部分保证金,降低资本成本。因此,通过期权套保可以降低企业的资本成本。在利用期货保护现货价值的过程中,如果期货部分出现亏损,就必须追加交易保证金。如果资金不能及时补足,会被强行平仓,套期保值计划将无法实现。如果应用期权来套期保值时,买方支付权利金,不缴纳保证金,无论价格如何变动,都不需要追加保证金,因此,套期保值计划不可能因资金短缺而无法实现,资金管理更加方便。

5.2.3、方式多样、策略灵活

在期货保值策略中,为了降低价格上涨或下跌的风险,我们只能买卖期货。在利用期权保值时,可以进行更多的策略选择,如买入看涨期权或卖出看跌期权可以规避价格上涨的风险,买入看跌期权或卖出看涨期权可以规避价格下跌的风险。不同的行权价格和不同的月份合约可以用来套保,在包含买入和卖出期权的套保策略组合中,保值者卖出期权获得的权利金可以抵补买入期权的权利金支出。因此,利用期权保值,方式多样,策略灵活,可以满足企业不同成本和效果的保值需求。

6

风险提示

市场超预期变化;监管政策超预期变化。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐