纯碱供需缺口明显 地产玻璃拖累严重

来源:金融界 2022-08-29 11:23:33

来源:华泰期货研究院

策略摘要

纯碱:今年以来光伏玻璃产线投产进度加快,叠加海外能源价格高企,纯碱出口大超预期,均大幅拉升了纯碱需求。而产量方面,由于纯碱企业产能有限,纯碱产量维持刚性。因此,纯碱供需基本面向好。但由于疫情和宏观经济影响,叠加浮法玻璃需求疲弱,部分产线出现亏损,浮法玻璃产线冷修预期时常还在干扰,注意节奏上把握。

核心观点

市场分析

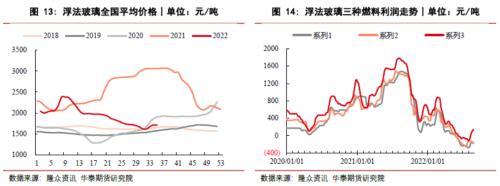

今年以来,纯碱现货价格以涨为主,近期由于国内外宏观因素影响,纯碱现货价格出现一定回落,按照主流沙河送到价,从年初的2350元/吨涨至最高点3100元/吨左右,目前回落至2800元/吨偏稳。而期货价格波动较大,纯碱自身供需向好,但受疫情宏观等因素影响,价格出现了大幅波动。

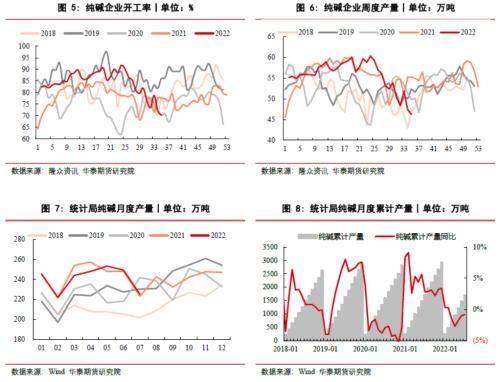

供给方面:近三年纯碱产量维持在2800-2900万吨左右,从去年年初以来,纯碱维持着高利润的状态,在此情况下,纯碱企业基本处于满产状态,但高利润并没有激发出更多的产量,反而整体产量略有下降,按照国家统计局数据,2022年1-7月纯碱累计产量1692.4万吨,同比小幅下降0.8%。在这种高利润条件下产量的下降,间接说明纯碱产能遇到了瓶颈,产能不足,现阶段国内在产产能大约3000-3100万吨。产线方面,今年产线变化不大。由于去年年底连云港(行情601008,诊股)碱业环保搬迁,已经在年底停产,130万吨在产产能的停产进一步加剧了今年紧张的供需关系。所以,在整体产能有限情况下,纯碱今年产量很难形成很大的增量。我们预计全年持平或小幅下降。

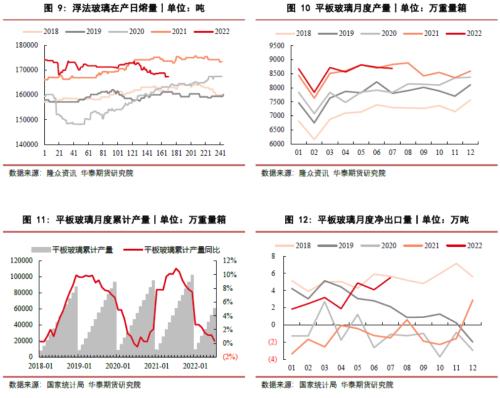

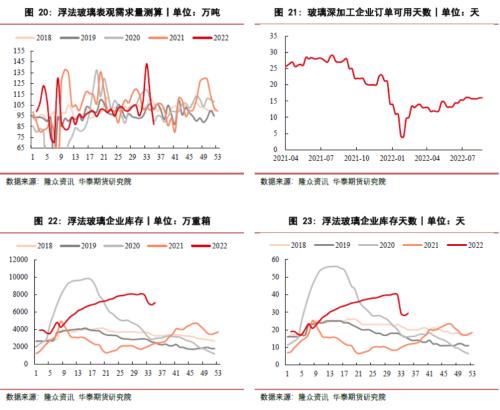

需求方面:平板玻璃约占整个纯碱需求的40%左右,起到重要的作用。今年以来,浮法玻璃产量维持相对高位,对纯碱需求保持相对平稳。按照国家统计局数据,2022年1~7月全国累计生产平板玻璃60109万重量箱,同比增加0.4%。由于平板玻璃生产线停产冷修成本高、周期长,产线一旦点火投产一般会保持长时间连续生产,因此对纯碱的需求量较为稳定。而房地产仍然是决定玻璃价格走势最重要因素,现阶段形势仍不容乐观。玻璃需求受地产影响表现疲弱,库存维持较高水平,玻璃价格不断回落,同时部分企业已经处于亏损状态,因此对玻璃产线时有冷修预期不断干扰。在目前浮法玻璃超高库存的条件下,对玻璃价格和纯碱价格都形成很大压制。

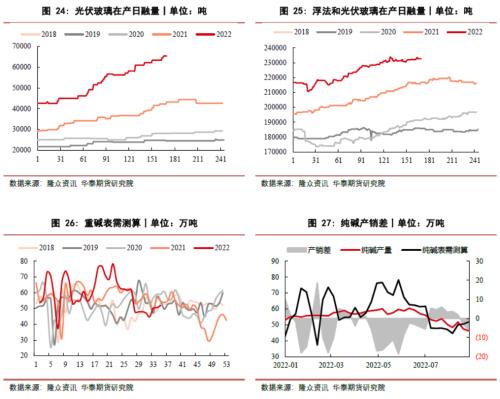

光伏玻璃和出口是今年拉动纯碱需求两大新增来源。今年以来,光伏玻璃产线投产进度超市场预期,今年1-8月份已经建成投产/复产23条生产线,冷修2条,净增日融达到2.18万吨,同比去年同期增长大约60%。并且今年9-12月份仍有大约3.9万吨日熔产线计划投产,目前的光伏投产进度超预期,明显好于去年。所以在光伏行业发展的背景下,大幅拉升了纯碱的下游需求。

另外,由于海外能源价格高企,尤其欧洲地区天然气价格屡创新高,使得海外纯碱价格走高,带动了今年纯碱的大量出口,今年1-7月份纯碱净出口增加57万吨,同比增长150%,预计全年净出口有望净增加90-110万吨,将大幅拉动纯碱全年的需求。

库存方面:由于供给刚性,需求不断增长,纯碱库存持续下降,各环节库存已降至相对低位水平。按照隆众资讯数据监测,截至目前纯碱企业库存49.94万吨,处于相对低位,部分玻璃厂纯碱库存可用天数接近26天,降至绝对低位,交割库库存20万吨,处于相对低位水平。纯碱库存季节性较强,四季度表现累库,一、二、三季度表现去库,今年仍有望保持以往季节性,但四季度累库幅度弱于近两年。

成本与利润:得益于纯碱现货价格高涨,从2021年初至今纯碱生产企业维持着高利润,按照氨碱法工艺生产,目前纯碱成本大约1800元/吨左右,纯碱仍有900元/吨以上的利润,依然处于高利润状态。

综合来看,光伏玻璃产线投产进度加快,叠加海外能源价格高企,纯碱出口大超预期,均大幅拉升了纯碱需求。而产量方面,由于纯碱企业产能有限,纯碱产量维持刚性。因此,纯碱供需基本面长期向好。但由于疫情和宏观经济影响,叠加浮法玻璃需求疲弱,部分产线出现亏损,浮法玻璃产线冷修预期时常还在干扰,注意节奏上把握。

策略

单边:供需向好宏观向下,择机试多灵活操作

套利:多纯碱空玻璃

风险

国内外经济形势、地产及宏观经济改善情况、全国疫情变化、浮法玻璃产线冷修情况,光伏玻璃产线投产情况等。

1 纯碱现货价格相对稳定,利润维持高位

1.1 现货价格以涨为主,相对稳定,盘面价格大起大落

今年以来,受光伏玻璃投产超预期和出口大增的带动下,纯碱现货价格以涨为主,近期由于国内外宏观因素影响,纯碱现货价格出现一定回落。按照主流沙河送到价,从年初的2350元/吨涨至最高点3100元/吨,目前回落至2800元/吨左右偏稳。而期货价格波动较大,自身供需向好,而受疫情宏观等因素影响,价格出现了大幅波动。

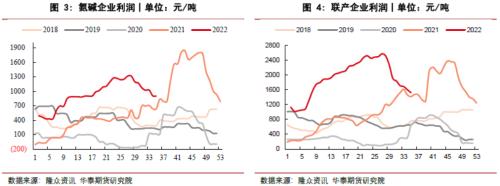

1.2 纯碱利润不断攀升 近期有所回落 维持高位

按照生产工艺来看,纯碱的主要生产工艺有联碱法、氨碱法、天然碱法,按照产能占比来分,联碱法和氨碱法占比较高,两者达到了90%以上,其中氨碱法生产成本最高。

联产法原料主要为原盐、动力煤,而氨碱法原料主要为原盐、焦炭、石灰石,在加上蒸汽、电、其他投入、折旧等测算成本。得益于纯碱价格的上涨,2021年初以来,纯碱行业一直维持着高利润,按照氨碱法测算,最低点也维持在400元以上的利润水平,目前氨碱法利润在900元/吨左右,联产法利润在1500元/吨左右,近期均有所回落。

2 纯碱供需向好驱动向上 宏观地产较差时常干扰

2.1 纯碱产能不足 高利润条件下产量未明显增加

受前些年亏损、企业搬迁等各种因素影响,纯碱部分产能处于长期停车状况,导致纯碱企业开工率偏低,实际上在今年高利润条件下,有效产能已经应开尽开。目前国内生产企业合计41家,合计产能3350万吨左右,扣除停产和搬迁的产线,实际产能3000-3100万吨左右,近三年纯碱产量维持在2800-2900万吨左右。

从去年年初以来,纯碱维持着高利润的状态,在此情况下,纯碱企业基本处于满产状态,但高利润并没有激发出更多的产量,反而整体产量略有下降,按照国家统计局数据,2022年1-7月纯碱累计产量1692.4万吨,同比小幅下降0.8%。在这种高利润条件下产量的下降,间接说明纯碱产能遇到了瓶颈,产能不足,现阶段国内在产产能大约3000-3100万吨。产线方面,今年产线变化不大。由于去年年底连云港碱业环保搬迁,已经在年底停产,130万吨在产产能的停产进一步加剧了今年紧张的供需关系。所以,在整体产能有限情况下,纯碱今年产量很难形成很大的增量。

2.2 纯碱需求维持高位 同时出口大超预期

2.2.1 浮法玻璃冷修成本高,产量维持相对高位

平板玻璃约占整个纯碱需求的40%左右,对纯碱需求保持相对平稳,处于相对高位。按照国家统计局数据,2022年1~7月全国累计生产平板玻璃60109万重量箱,同比增加0.40%。由于平板玻璃生产线停产冷修成本高、周期长,一旦点火投产一般会保持长时间连续生产,因此对纯碱的需求量较为稳定。

今年农历春节以来,由于房地产行业持续表现不振,各项数据均出现大幅下滑,造成玻璃价格在绝对的高价格、高利润下,急速下跌,目前全国平均价格已回落至1707元/吨,累计下跌670元/吨,期货盘面从最高点回落至1470元/吨,累计下跌894元/吨。期现货价格仍在回落中。

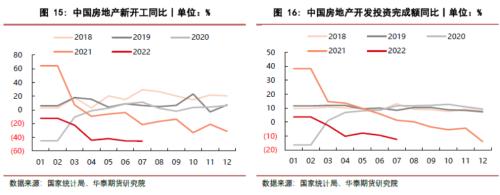

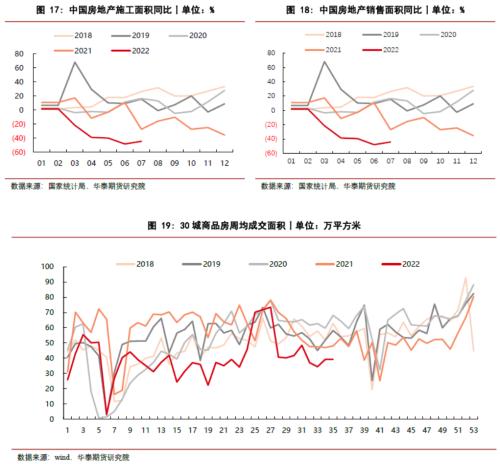

2.2.2 宏观地产较差,玻璃消费同比大减

作为玻璃消费最大的行业,房地产也被寄托着提振全国经济的厚望。自去年3季度以来,房地产销售和新开工都出现了大幅的下滑,部分民企债务违约频发,房地产行业进入至暗时刻,低迷的表现直接拖累了玻璃消费。进入2022年,房地产行业表现继续低迷,国家统计局数据显示,1~7月份,全国房地产开发投资79462亿元,同比下降6.4%;房地产开发企业房屋施工面积859194万平方米,同比下降3.7%;房屋新开工面积76067万平方米,下降36.4%;房屋竣工面积32028万平方米,下降23.3%。虽然目前各级政府纷纷出台各类刺激措施,力求扭转房地产行业当下的颓势,其中包括放宽房地产企业融资限制、降低房贷利率、放松落户和限购措施等,甚至有部分地区甚至已经开始将房地产销售纳入政府工作人员考核指标等,但房地产的各项数据还处于下滑区间,从高频的数据统计来看,仍未出现明显的回暖迹象。

而玻璃需求受地产影响表现疲弱,库存维持较高水平,玻璃价格不断回落,同时部分企业已经处于亏损状态,由于玻璃产线冷修成本较高,冷修不及预期。房地产仍然是决定玻璃价格走势最重要因素整体形势仍不容乐观。在目前超高库存的条件下,对玻璃价格和纯碱价格都形成很大压制。

2.2.3 光伏玻璃产线投产超预期 拉动纯碱需求大幅增长

光伏玻璃和出口是今年拉动纯碱需求两大新增来源。今年以来,光伏玻璃产线投产进度超市场预期,今年1-8月份已经建成投产/复产23条生产线,冷修2条,净增日融达到2.18万吨,同比去年同期增长大约60%。并且今年9-12月份仍有大约3.9万吨日熔产线计划投产,目前的光伏投产进度超预期,明显好于去年。所以在光伏行业发展的背景下,大幅拉升了纯碱的下游需求。

光伏和平板玻璃的合计在产产能同比去年增长了11%左右,粗略估算全年将增加140+万吨的纯碱需求增量,占去年纯碱全年产量4.8%。根据协会数据,今年1-7月份光伏压延玻璃累计产量815万吨,同比增加42%。另外,中国的光伏新增装机也在同步大幅增长,今年1-7月份光伏新增装机规模37.7GW,同比增长了111%。

2.2.4 海外能源价格高企 拉动纯碱出口超预期增长

在进出口方面,近两年全球能源价格高涨,叠加俄乌冲突,海外能源价格高企,尤其欧洲地区天然气价格屡创新高,助推了海外纯碱价格走高,带动了今年纯碱的大量出口,按照海关数据统计,今年1-7月份纯碱净出口57万吨,同比增长149%,预计全年净出口有望净增加90-110万吨,将大幅拉动纯碱全年的消费水平。所以,纯碱从供需上来看,有望持续向好。

2.3 纯碱库存持续下降 各环节库存已降至相对低位水平

由于供给刚性,需求不断增长,纯碱库存持续下降,各环节库存已降至相对低位水平。按照隆众资讯数据监测,截至目前纯碱企业库存49.94万吨,处于相对低位,部分玻璃厂纯碱库存可用天数接近26天,降至绝对低位,交割库库存20万吨,处于相对低位水平。纯碱库存季节性较强,四季度表现累库,一、二、三季度表现去库,今年仍有望保持以往季节性,但四季度累库幅度弱于近两年。

3 后期展望

3.1纯碱供给刚性 需求稳步增加 供需格局较优

纯碱市场价格维持高位,库存持续大幅下降,现货价格还有望进一步上涨,在目前50%高利润率状态下,受产能限制,产量一直未出现大幅上升,反而1-4月份产量同比下降,而需求端,由于光伏的不断投产,需求在不断的增加,光伏日融同比去年增长50%,后期仍有大量投产计划。从供需基本面上看纯碱长期向好。短期由于疫情影响,和玻璃厂天然气产线有亏损,冷修预期时常还在干扰,注意节奏上的把握。在玻璃厂未出现大规模检修的情况下,总体供需关系依然长期看好。

3.2浮法玻璃价格稳步回落 宏观地产及玻璃冷修成为重要干扰因素

由于疫情和宏观经济影响,叠加玻璃需求疲弱,浮法玻璃价格稳步回落,部分产线出现亏损,玻璃产线冷修预期时常还在干扰,注意节奏上的把握。

策略

单边:供需向好宏观向下,择机试多灵活操作

套利:多纯碱空玻璃

风险

全球经济形势,地产及宏观经济改善情况、全国疫情变化、浮法玻璃产线冷修情况,光伏玻璃产线投产情况等。

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐