美联储会议纪要:在“某个时刻”放慢加息步伐是合适的

来源:汇通网 2022-08-18 12:23:39

美联储7月26-27日的政策会议记录显示,未来加息的步伐将取决于未来出炉的经济数据,以及美联储就经济对之前加息的适应情况做出的评估。一些与会委员表示,他们认为利率必须达到“足够限制性的水平”,并在“一段时间”内保持这一水平,以控制目前处于40年高位的通胀。

“许多”与会委员还指出存在这样的风险,即美联储“收紧政策的力度可能超过恢复物价稳定所需的程度“,他们称这使得对未来数据的敏感性变得更加重要。这是美联储内部新出现的辩论议题。

机构指出,虽然市场反应好像是把美联储会议纪要解读成鸽派,但不确定这种理解对不对。可以肯定的是,美联储重申了关于未来应放慢紧缩步伐的说法,而且谈到了存在过度紧缩的风险。但有个地方要注意,经济增长势头相当疲软,下半年增长率将低于趋势水平。

不过就目前而言,美联储对于这些似乎并不在意。虽然经济数据的不确定性的确使过度紧缩成为一种风险,但如果公众不认可美联储适当收紧政策的决心,那么高通胀有可能根深蒂固。换言之,美联储淡化收紧货币政策的承诺恰恰说明其更有可能把抗通胀这件事做到底。

市场认为,小幅加息甚至降息的可能性是不可避免的,但目前的通胀(下降)速度和劳动力市场尚未降温是大家都认为需要警惕的关键问题。纪要指出美联储存在过度紧缩的风险,但“美联储官员认为,采取限制性立场是必要的”可能暗示,当先前收紧政策的滞后影响显现时,采取更多紧缩措施的理由将会减弱。我们有必要深入研究这些言论的具体内容。

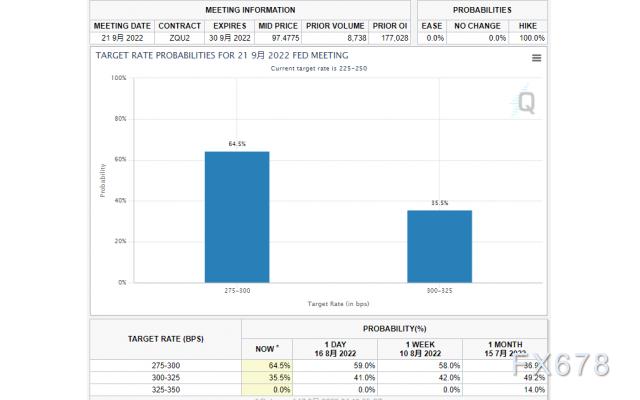

加息步伐取决于未来数据。要想让美联储缩减加息幅度,在下次会议前发布的通胀报告可能需要证实物价上涨的速度正在放缓。美联储7月政策会议后公布的数据显示,美国7月消费者物价同比涨幅从6月的9.1%放缓至8.5%,这一事实将为9月加息50个基点提供理据。但周三公布的其他数据表明9月加息幅度仍不确定。

7月美国核心零售销售强于预期,该指标与国内生产总值(GDP)中的消费者支出部分最密切相关。同时,官方数据显示,英国7月消费者价格指数(CPI)同比涨幅升至10.1%,为1982年2月以来最高。这些数据似乎促使美国联邦基金利率期货的投资者将押注转向支持9月加息75基点。美国7月就业和薪资增长均超过预期,再加上最近股市反弹,可能表明经济对美联储来说仍然“过热”。

联邦基金期货10月合约仍停留在97.05,使市场在美联储下月会议上加息50或75个基点之间保持微妙平衡。两年期国债收益率跌至3.29%左右,仍较上个交易日3.16%的低点大幅上升,市场正在衡量美联储在9月会议前发布的另一组就业和通胀报告究竟会有多鸽派。

(CMEFedWatchTool)

与会委员在7月末认为“几乎没有证据”表明美国通胀压力正在缓解,并决心迫使经济尽可能放缓,以控制物价急升的趋势。虽然并未明确暗示从9月20-21日的会议开始将以何种步伐加息,但周三公布的会议记录显示,与会委员致力于升息至让通胀受控所必须的水平,并承认必须推动支出减少和总体增长放缓以实现这一目标。

机构前瞻美国8月CPI数据称,近期的通胀指数掉期暗示,市场目前预计8月CPI同比将进一步下降,从8.5%降至8.1%左右。这在很大程度上是由汽油价格下跌推动的。8月份以来,汽油价格较7月份下降了约6%。汽油对CPI年率的贡献预计下降约0.4%。有分析师指出,不要把最近石油和其他一些大宗商品价格的下跌作为通胀持续走低的基础。包括美国前财政部长萨默斯和诺贝尔经济学奖得主克鲁格曼在内的观察人士在7月份CPI报告出炉前警告称,美联储不应对整体通胀放缓感到兴奋。

美联储与会委员指出,虽然经济的某些领域,特别是房地产市场,在信贷状况收紧的压力下已经开始放缓,但劳动力市场仍然强劲,失业率处于接近纪录低位的水平。不过,在一些最重要的指标上,与会委员认为至少到7月底还没有取得什么进展。会议记录显示,“与会委员同意,到目前为止,没有什么证据表明通胀压力正在消退。”尽管降低通胀可能部分要仰仗全球供应链改善或燃料和其他商品价格回落,但这一重任也必须通过提高家庭和企业的借贷成本来实现。

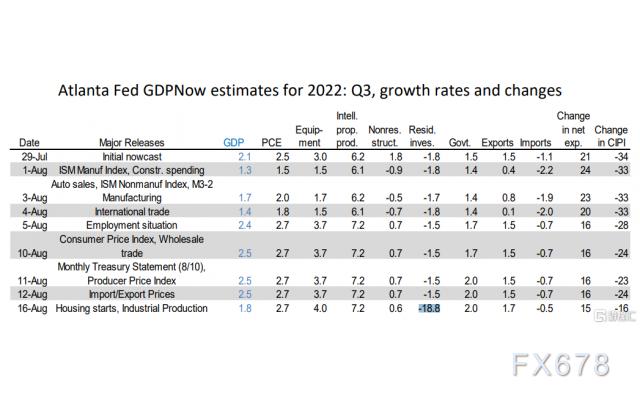

分析师指出没有迹象表明(至少没看到美联储官员)对房地产市场的金融风险表示担忧。住宅房地产价格持续上涨,委员们指出,尽管估值有所提高,但抵押贷款承销标准比之前的房价周期更强。早前亚特兰大联储GDPNow模型预计美国三季度GDP为1.8%,此前为2.5%。在美国7月新屋开工总数/营建许可总数公布后,亚特兰大联储将第三季度房地产投资的预期从-1.5%大幅下调至-18.8%。

会议记录显示,“与会委员强调,总需求放缓将在减少通胀压力方面发挥重要作用。”

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐