再创新高!突破14万亿

来源:中国基金报 2022-07-24 09:22:36

截至目前,公募基金2022年二季报已正式披露完毕。除了关注持股外,基金配置债券的情况对于保守投资者具有一定参考意义。数据显示,二季度基金持有债券的规模稳步增长,已突破14万亿。2022年二季度持仓中,基金最青睐的债券品种是金融债和同业存单,两大品种基金持仓分别达5.55万亿和3.59万亿,占债券投资市值比均超过25%。

经历窄幅震荡的上半年,债市后期如何投资?展望未来,基金经理表示,三季度经济基本面处于疫后复苏阶段,但预计复苏力度不强,债市可能呈现震荡走势。在年内还看不到马上的债券熊市,收益率上行有顶,因此在市场给出比较好的安全边际后,基金经理会择机参与一些波段交易。转债方面,基金经理认为市场进入窄幅波动区间,结构重于总量,重在精选个券。

基金持债规模突破14万亿

今年二季度,基金在债券中的配置规模持续上升,突破14万亿元,再创历史新高。伴随着资管新规的实施,流动性较好、长期回报稳健的债券投资组合,正在国内投资者资产配置中担任愈加重要的角色。

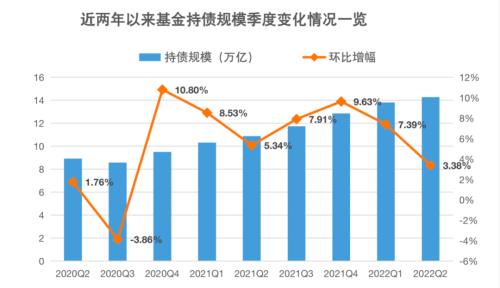

Wind数据显示,二季度末基金在债券中配置资产达14.28万亿元,规模庞大。而今年一季度末,基金持债规模在13.81万亿。二季度期间基金持有债券的规模环比增加0.47万亿,环比增长3.4%。今年上半年,基金持债规模增加1.42万亿,增幅11.02%。

从近年趋势来看,基金在债券中持仓持续增加。2020年6月底,基金持有债券的规模为8.93万亿元,半年后突破9万亿关口,达9.51万亿元。2021年一季度基金持债规模突破10万亿,季末达10.32万亿,随后二季度末增加到10.87万亿。去年三季度、四季度分别突破11万亿和12万亿,今年一季度持债规模再次创新高,突破13万亿,此番则翻越14万亿关口。

截至2022年二季度末,2020年6月底以来近两年时间,基金在债券中的配置规模增幅高达59.91%,接近六成,增速较快。

持仓规模增加的同时,基金持债规模环比增幅同样呈现持续扩大趋势。据统计,2021年一季度较2020年末大幅增长8.52%,随后二、三季度环比增长有所减小,而四季度再度大幅增长9.63%,创去年季度环比增幅新高。2022年一季度,这一比例为增长为7.39%,增速稍微放缓,主要是由于基数变大。

数据来源:Wind

华南一位公募人士表示,“此前对国内普通投资者来说,债券是一种略显生疏的投资标的。但随着资管新规逐步实行,非保本理财产品打破刚性兑付,实现净值化管理的趋势已经不可逆转。凭借“刚性兑付”迅速壮大起来的保本型银行理财产品逐渐退出历史舞台,万亿级别资金溢出,开始寻找其他种类产品替代。债券投资组合与之相比,流动性较好,且可以通过分散配置降低风险,长期回报稳健,逐渐成为资产配置中的更重要组成部分。”

他进一步表示,经济周期下行且流动性宽松时,债券表现最好。近两年全球经济增长乏力,资产收益率低,提供相对“固定收益”的债券就成为市场资金的“避风港”,理性资金便加大债券组合在资产配置中的比重。

基金最青睐两大债券品种

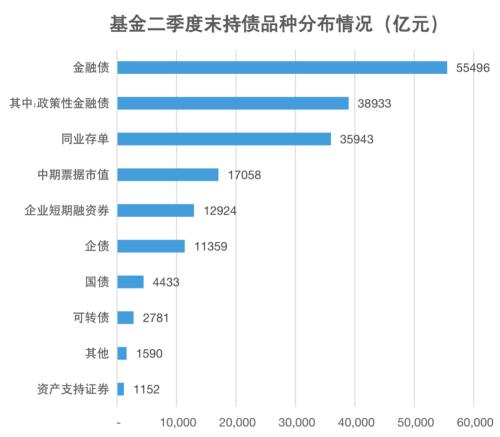

2022年二季度持仓中,基金最青睐的是两类债券品种是金融债和同业存单,占债券投资市值比例合计超6成。

Wind统计显示,截至今年6月地,金融债和同业存单两大品种的基金持仓分别达5.55万亿和3.59万亿,相较于债券投资总市值规模占比分别为38.86%和25.17%。

此外中期票据、企业短期融资券和企业债也是基金持仓的大头,持有规模都在1万亿以上。而其余国债、可转债、资产支持证券等基金持有的规模则较小,分别仅有一至五千亿。

数据来源:Wind

华南一位公募债券投资人士介绍道,”金融债券是指由银行和其他金融机构发行的债券,包括政策性银行、商业银行、证券公司、保险公司、财务公司及其他金融机构发行的债券。由于这类债券信用评级较高、体量大、流动性好,是较为稳健的投资标的,比较适合风险承受力低的投资者。”

而同业存单是货币基金配置的主要资产。作为一种信用品种,同业存单是有信用评级的,流动性、安全性比较高。

具体到二季度增减持上,基金大幅增持金融债,合计增持2138.97亿,增幅4.01%。基金增持企业短融劵和国债规模都超过5000亿,尤其是企业短融券基数小,环比增长高达15.17%,是所有品种中增幅最大的。此外,中票、企业债和可转债二季度获基金增持规模均超过1000亿元,环比增幅分别为8.91%、5.13%、9.14%。

基金在二季度减持了同业存单和资产支持证券,减持规模为1809亿和2212亿。相较于上一季度磨的持有规模,基金减持同业存单的幅度较小,仅为0.5%;但对于资产支持证券,减持幅度达4.41%。可见基金对各类债券的配置差异巨大。一位公募人士分析称,或是由于债券到期使得基金对这两类券种的持仓规模出现下滑。

债券市场或续呈震荡

债券市场在5月收益率底部震荡后,于6月开始逐步走高,反映了对疫情后总量基本面逐步修复的预期。展望三季度,基金经理普遍预计三季度债市或呈震荡走势。

博时基金混合资产投资部投资总监助理兼基金经理邓欣雨称,当前债券收益率绝对水平不高,流动性最宽松的阶段可能已过去,经济基本面也开始好转,宏观环境对债市并不友好,我们对债市看法相对偏谨慎,认为需进一步等待机会。

邓欣雨进一步分析称,随着下半年经济步入复苏阶段,企业盈利增速见底回升,流动性维持现有宽松局面概率偏大,同时考虑到股市估值处于中性偏低位,整体认为未来股市机会大于风险,短期关注交易情绪偏高状态,预期股市大概率处于震荡回升态势,结构更为重要,如可考虑估值仍处于低位医药板块,前期滞胀的稳增长受益链等。可转债市场估值不便宜,结构选择更为重要,并需适当加强波段交易。市场风险点主要来自海外通胀超预期。

金信民旺基金经理杨超在二季报中写道,“展望下半年,纯债方面,我们依然保持相对谨慎,今年年内的慢复苏逻辑不变,汇率和美债收益率同时制约了国内利率的下行幅度,既然短端流动性已经如此宽松,十年期国债收益率还是不能有效突破前低,未来看下去,突破前低只会更难,我们认为疫情复苏斜率最陡的位置仍然没有到来,所以纯债市场的压力较大。可转债方面,我们认为市场进入窄幅波动区间,结构重于总量。”

南方金利定开基金经理李璇称,经济正在逐步走出疫情的影响,房地产销售出现了底部企稳的迹象,但回暖尚需时间。海外方面,通胀压力维持高位,需求出现放缓迹象。后续关注点主要在疫情后的经济修复节奏以及稳增长政策的实施效果。当前货币政策环境仍然友好,但宽货币与宽信用预期共存,预计整体保持震荡走势。信用方面,整体仍将谨慎对待地产不及预期的风险和城投的政策风险,同时将密切跟踪地产销量的企稳回升情况,挖掘个券投资机会。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐