尿素半年报:农业旺季结束,高利润将回归合理区间

来源:一德菁英汇 2022-07-15 11:22:32

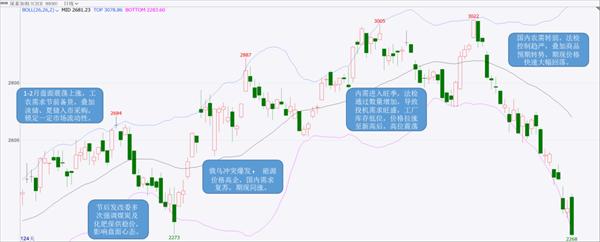

1. 行情回顾

2. 价格数据

(1)工厂

(2)集散地

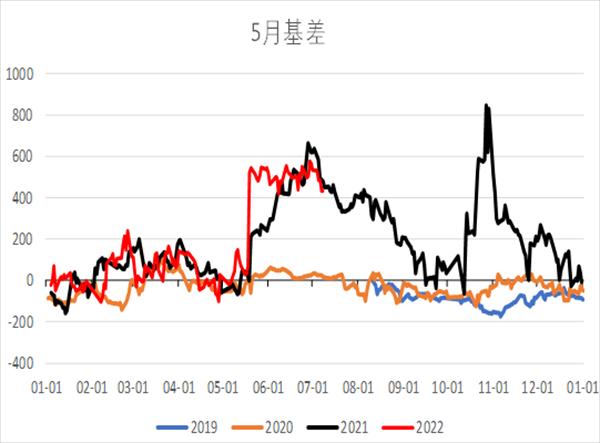

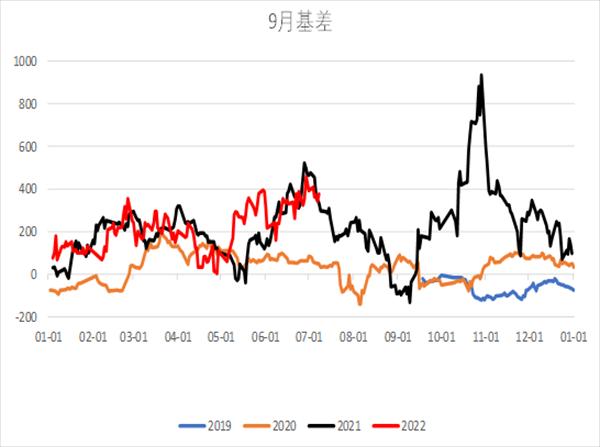

(3)分月基差

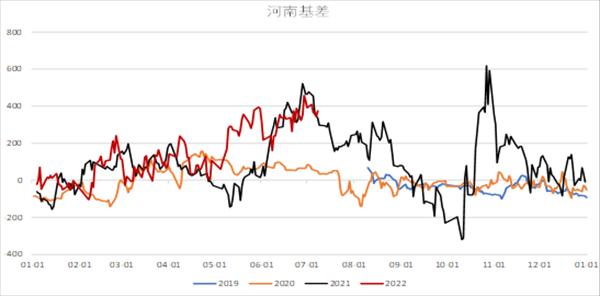

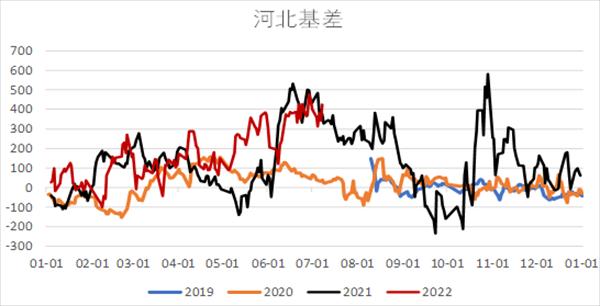

(4)主力合约地区基差

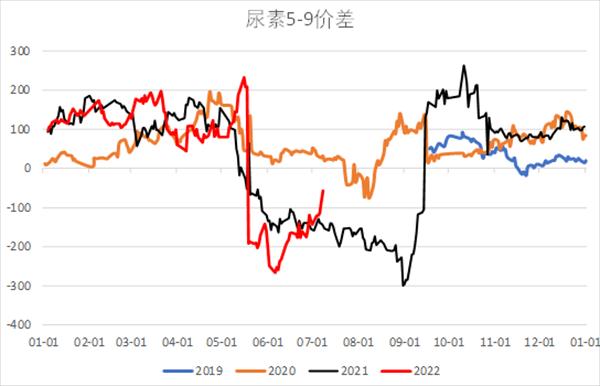

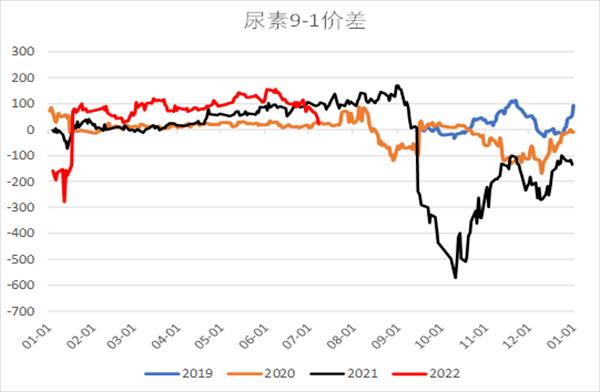

(5)期货价差

3.国内产能产量变化

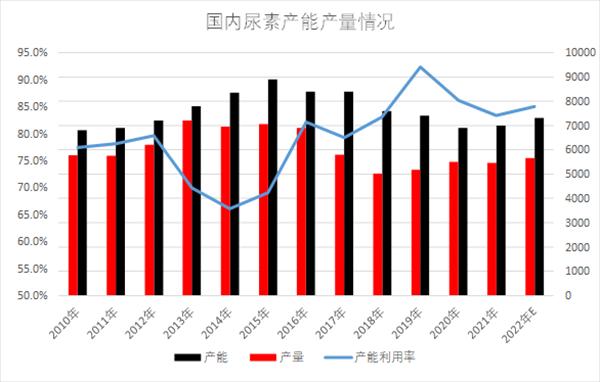

一种循环:供小于求—产能投放—供过于求—产能淘汰(利润驱动)。

2019年开始我国尿素产能产量重新开始增加,落后老旧产能被大型新技术产能替代,当前以烟煤、褐煤为原料的产能约47%;产能规模方面,50万吨以上产能占比已超过8成。

4.国内尿素新装置投产情况

2022年国内新增产能约180万吨,内蒙乌兰化工已经在6月初顺利出产品,日产约2000吨,但运行还不稳定;三季度中,新疆中能60万吨产能计划投产。

5.近期检修计划表

6.上游开工情况

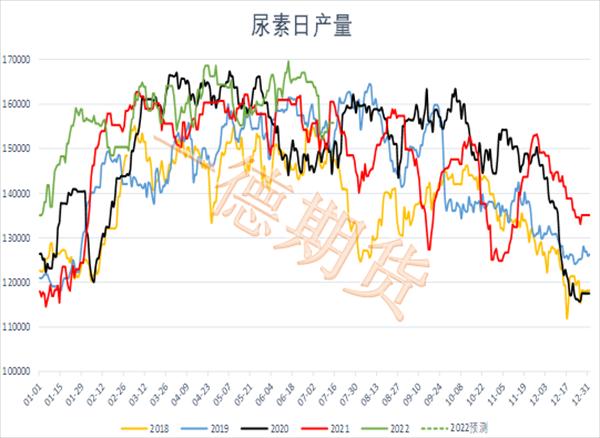

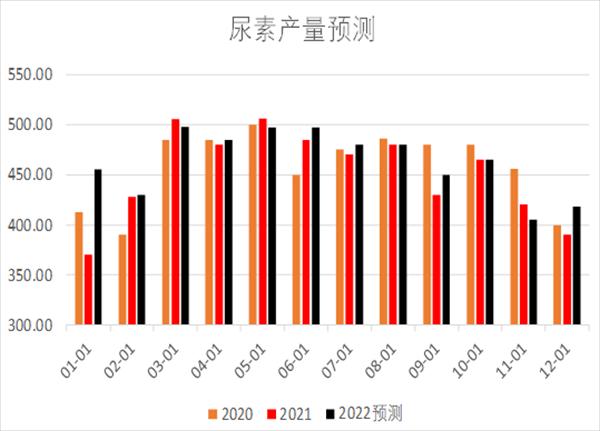

上半年尿素日产同比偏高运行,1-6月份国内尿素产量约2860万吨,同比增长约90万吨。

进入7月份以后,尿素工厂检修及短停状况增加,9、10月份后冬季空气质量也可能对产量造成影响,预计下半年产量将低于上半年,全年产量约5550万吨。

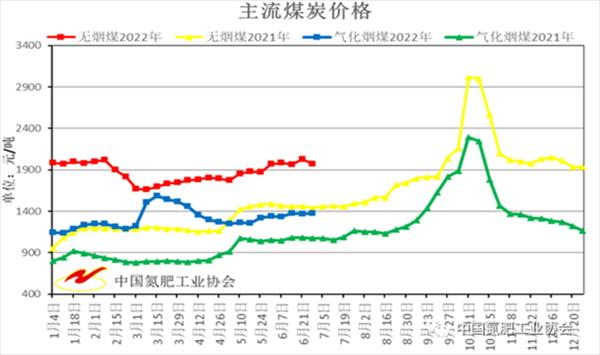

7.煤炭价格走势

2022年煤炭价格在宏观调控下运行,煤炭供需进入相对平稳时期,受夏季需求增加影响,市场震荡上行,待度过夏日高峰,煤炭有转弱预期。

目前无烟煤主流到厂平均价格1973元/吨,环比下降2.57%,同比上涨36.82%,比上月同期上涨0.05%;气化烟煤主流到厂平均价格1376元/吨,环比上涨0.29%,同比上涨27.76%,比上月同期上涨2.84%;预计短期内煤炭市场延续稳中波动运行。

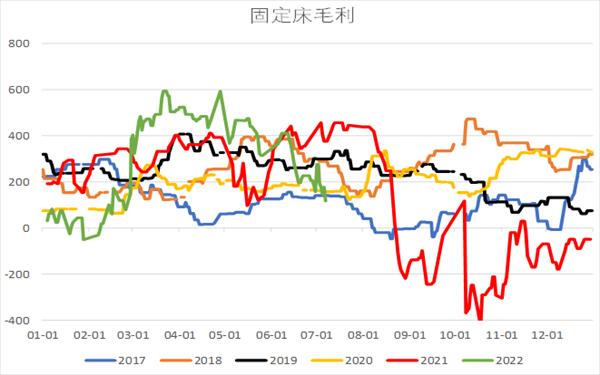

8.生产利润情况

整体看,上半年国内尿素利润非常丰厚,利润率处于历史高位:固定床的利润范围在200-600元/吨波动,且是尿素装置中成本最高的,航天炉水煤浆新技术装置成本要再低约300元/吨,整体煤制利润处于历史高位。

天然制尿素看,由于国内天然气对化肥企业有所倾斜,上半年计划内用气价格低于2元,气头成本低于2000元/吨,利润情况也处于历史高位。

6月下旬尿素受自身供需及大宗商品预期改变等影响,价格快速回落,利润随之走低,预计下半年尿素行业整体利润将明显低于上半年。

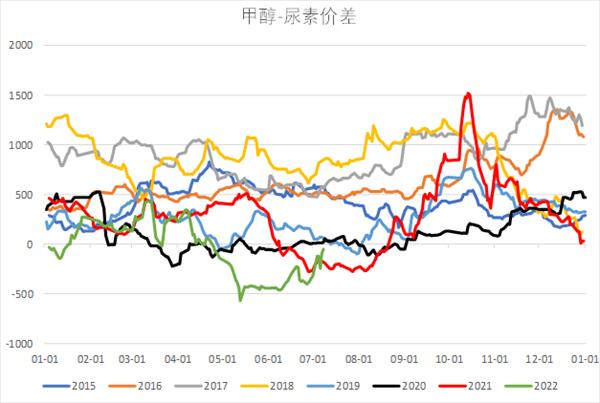

9.相关化工品价差

甲醇-尿素价差低位震荡,甲醇估值明显低于尿素。

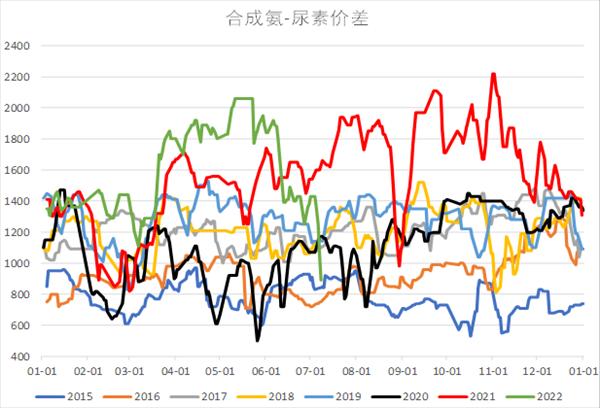

近期合成氨需求低迷,价格高位快速回落,合成氨-尿素价差处于高位,据了解价差在1000元/吨以上生产合成氨更合适(以厂家实际情况为准),一定程度上影响尿素产量。

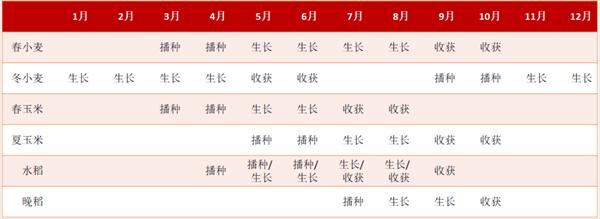

10.主要农业需求简述

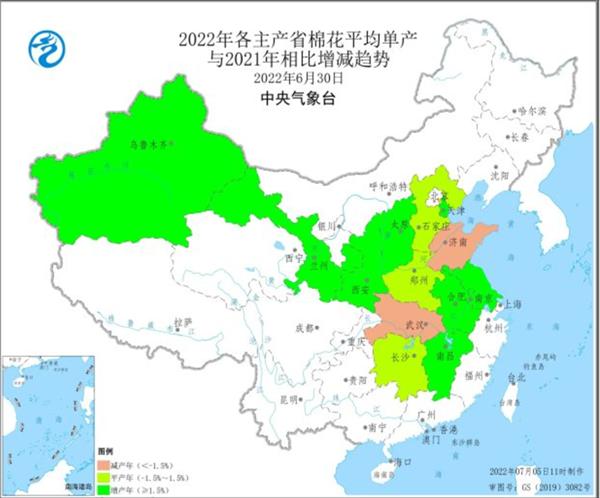

尿素是氮含量最高的化肥,三大粮食作物小麦、玉米、水稻均需要施用尿素(占比约8成);棉花、甘蔗、油菜及一些经济作物也需要氮元素。

上半年中,尿素在与磷肥、钾肥及小氮肥中比价一直处于低位,这使得复合肥生产及直施中尿素出现一定程度替代效应。

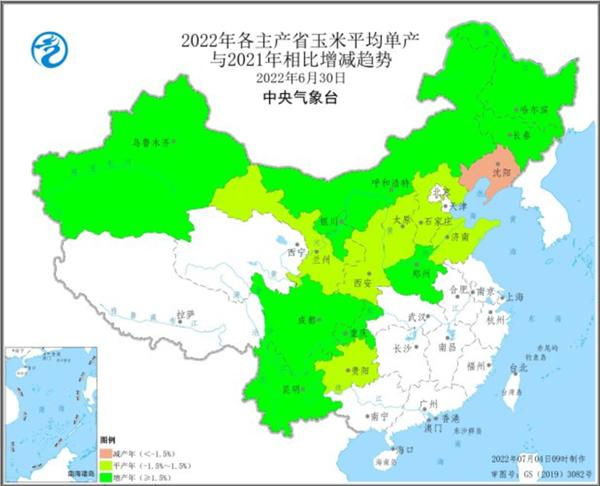

下半年中,国内直接施用的尿素用量较上半年明显减少,仅7-8月份部分玉米及水稻追肥;复合肥生产重心将由高氮肥转为高磷肥,用于冬小麦底肥。

11.作物生长情况

12.需求

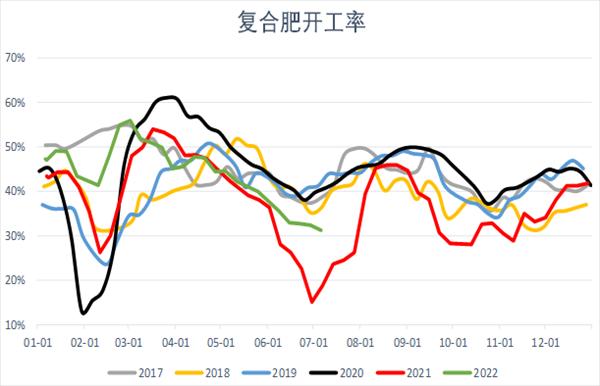

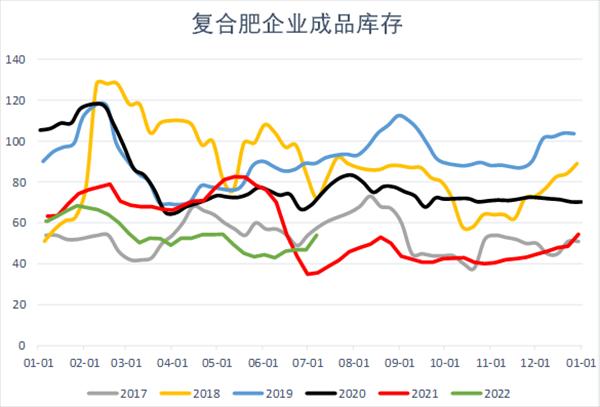

(1)复合肥

2022年上半年复合肥企业整体开工历史中性,但由于尿素相对于磷肥、钾肥价格低位,上半年生产高氮肥比例明显增加,粗略折算增加尿素用量120万吨。下半年肥企生产重心将转向小麦施用的高磷肥,尿素替代效应将减弱。

近期复合肥原料价格大跌且距离用肥季较远,复合肥市场交投停滞,肥企成品库存累积,开工偏低。

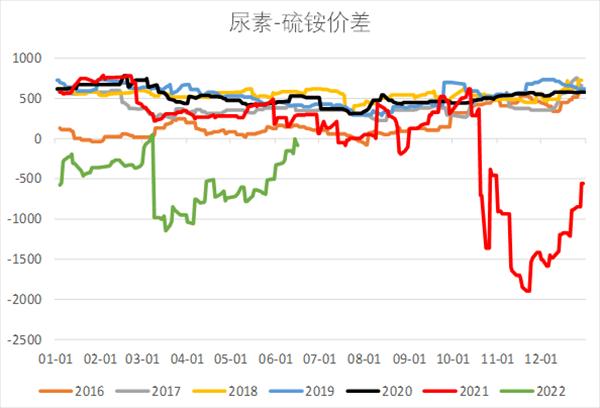

(2)单氮价差

由于硫酸铵不参与法检,去年10月开始与尿素价差拉大,但近期硫酸铵国际市场走弱,出口疲软,价差连续恢复。

上半年尿素相对于小氮肥经济性较好,出现一定替代,随着价差收窄,预计下半年替代效应将减弱。

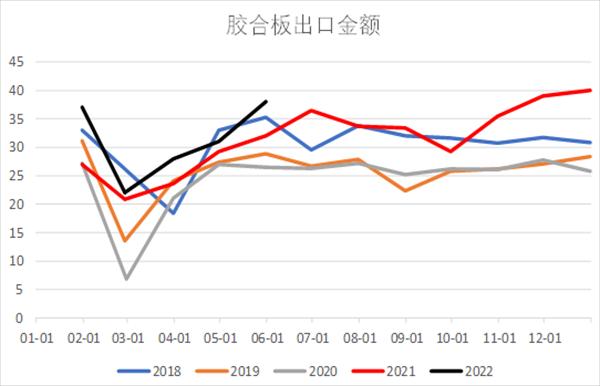

(3)胶板厂(脲醛树脂)

脲醛树脂由尿素与甲醛反应生成,用于人造板生产中的黏着剂,21年全球疫情好转,全年消耗尿素约960万吨,22年上半年国内房地产行业低迷,下半年在各地政策刺激下可能出现改善,但预计难有大的改观,预计全年尿素消耗量出现下滑。

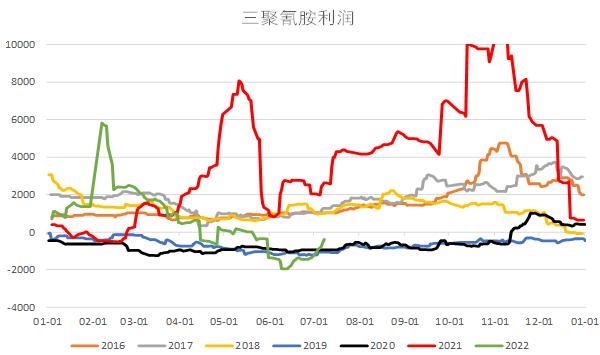

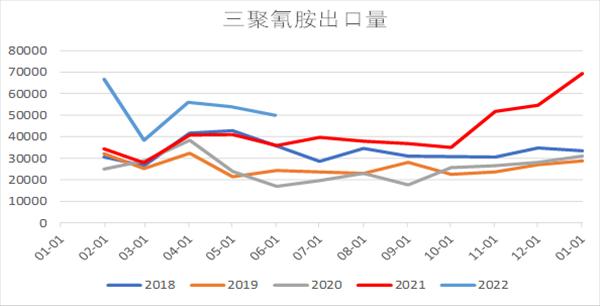

(4)三聚氰胺

22年上半年三聚氰胺出口保持同比高位,但内需表现低迷,利润明显同比低于21年。

三聚氰胺多为尿素厂配套装置,预计下半年开工仍保持偏高运行。

13. 价格数据:国际市场

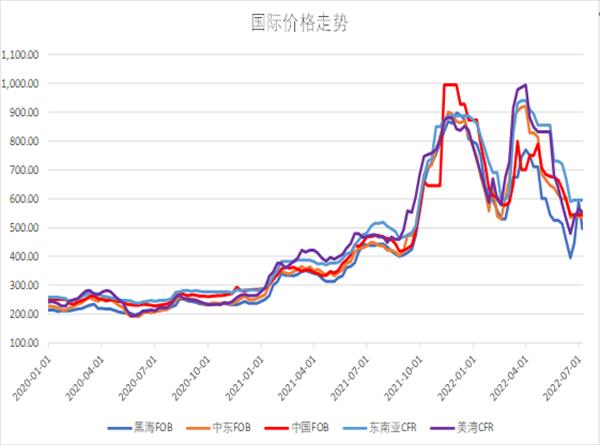

上半年国际市场波动剧烈,2月底俄乌冲突爆发使得国际价格暴涨,但随着俄罗斯出口恢复及全球需求低迷,价格V型反转回落至冲突前,当前国际市场成交仍较差,等待需求入市。

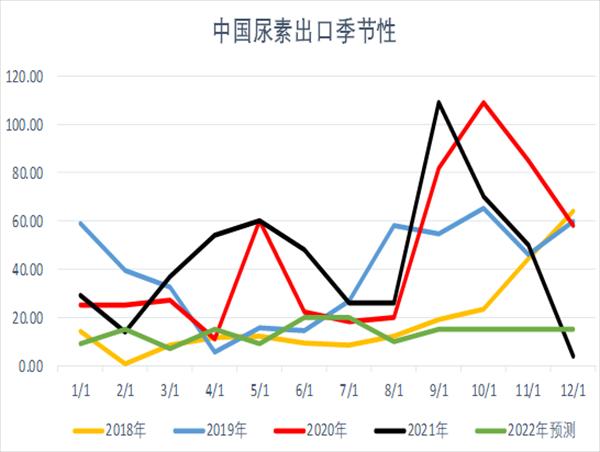

去年10月15日开始施行法检后,我国出口量迅速下滑,预计下半年出口仍将处于低位。

法检实施后,综合考虑各种化肥及相关品种进出口变化,估算得出留在国内的氮元素增加。

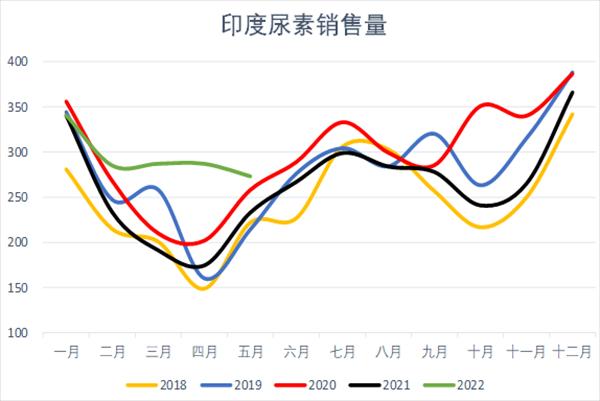

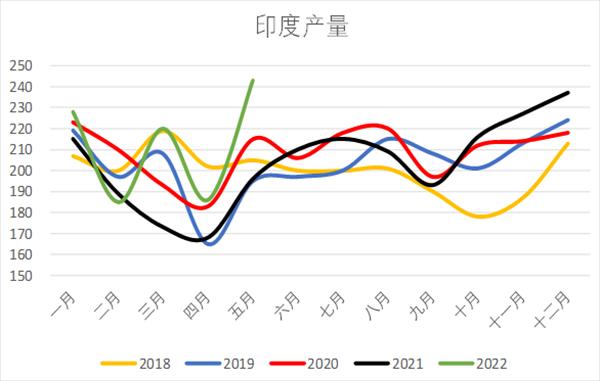

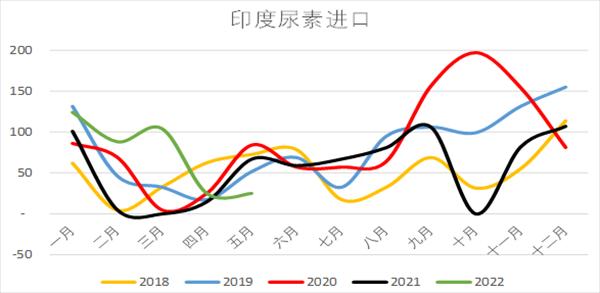

14.印度情况

上半年印度产量及进口增加,在销售同比增加情况下,整体库存水平尚可。

上一次印标国内参与约5船货物,市场预计印度月底将进行下一次招标,国内货源参与度或下降。

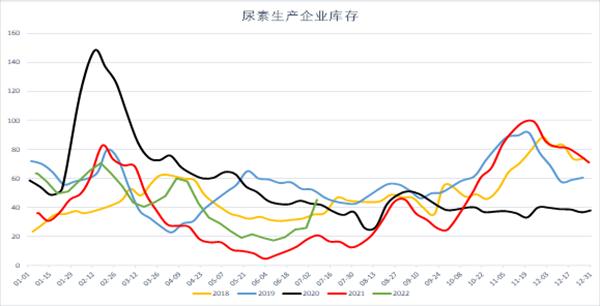

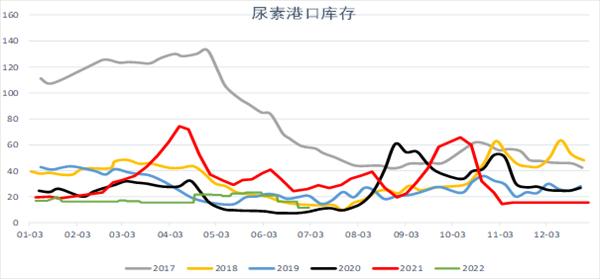

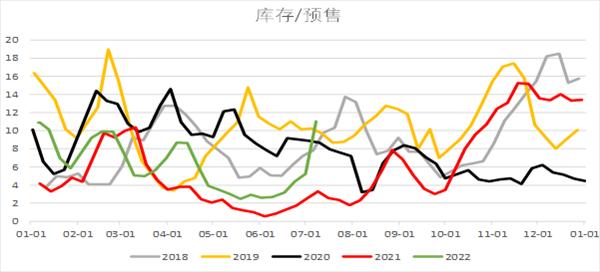

15.上下游库存及预收

上半年国内尿素工厂库存处于低位,工厂无压力情况下,价格表现震荡走高,近期随着供需情况转变,预计下半年将进入累库周期。

港口库存严重受到出口法检影响,从去年四季度开始保持低位运行。

16.表观需求预估

全年国内尿素累计表需同比增加约8.8%,我们认为这由于供应增加及出口受限,随着内需季节性转弱供需情况将逐步转为宽松。

17.总结与展望

截至目前,内蒙乌兰化工在6月初成功出品(日产2000吨),预计新疆中能52万吨产能三季度投产。

下半年中,企业检修及短停情况将增加,同时利润压缩或导致企业减产,四季度环保及天然气紧张也会影响企业开工,预计下半年产量低于上半年,全年产量约5550万吨。

市场消息称印度将在月底发布新一次招标,但国内尿素仍受法检限制,参与货源或少于上一标。

法检实施后,综合考虑各种化肥及相关品种进出口变化,估算得出留在国内的氮元素增加。

估值看,近期尿素现货价格及利润快速回落,但行业整体利润仍处于良好水平,静态估值偏高估;上下游利润看,尿素在产业链中利润偏高,相对高估;相关化肥品种看,尿素与小氮肥、磷肥、钾肥相比经济性更好,相对低估。

综上所述,下半年供应保持同比偏高运行,国内农业旺季已过,若出口法检严格执行,预计三季度开始国内尿素行业将开启累库周期,上半年较高的利润将明显修复,或将考验成本,当前煤价下(固定床完全成本约2400-2500),现货仍有下跌空间,09盘面已跌破固定床成本。短期看,工农需求处于空档期,市场或保持弱势,等待玉米追肥及复合肥集中入市采购,策略维持反弹做空或择机套保;进入四季度后,若三季度现货价格充分回调,造成部分企业减产,同时环保及天然气紧张影响企业开工,淡季储备加大力度入市采购,届时或出现阶段性反弹,但出口不放开情况下,行业累库趋势不变,价差看,预计尿素远月曲线将从Back结构转变成Contango结构,9-1/1-5都可关注反套机会。

风险点:能源价格剧烈波动、出口政策变化等。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐