原油&燃料油半年报:宏微观博弈,价格高波动

来源:一德菁英汇 2022-07-14 11:22:36

内容摘要

流动性持续收紧,经济增长继续回落; 地缘政治局势缓和,供应中断风险仍存; 供需强现实弱预期,油价高位波动加大; 高低硫燃料油冰火两重天,供需强弱转换或已临近。

核心观点

展望下半年,原油市场处于强现实与弱预期的格局之下。三季度随着亚洲出行和工业领域需求的持续修复,非OECD将驱动全球油品需求的增长,预计石油库存呈现下降态势;四季度随着油品需求增速开始放缓,北美和OPEC产量的逐渐回归,预计石油库存将从低位开始回升,但较疫情前的正常库存水平仍有较大差距,我们预计下半年布伦特原油价格的运行中枢为100美元/桶。不过,一方面全球经济衰退预期持续升温,市场风险偏好下滑将导致原油遭遇较大抛售压力,另一方面全球石油库存低位叠加地缘政治风险溢价或将持续存在,宏微观因素博弈之下,原油价格波动幅度或将加剧。

展望下半年,低硫方面,高油价一定程度上抑制终端需求的增长,但强劲的运价带动船东安排了更多的航次。船东正在努力确保足够的船用燃料量,以确保他们能够应对强劲的货运市场,船用燃料油需求大致持稳为主。由于整个欧洲市场的低硫燃料油供应仍然有限,来自西方的套利货物流入量短期内没有大幅增加的迹象,再加上高昂的运费,使得套利活动缺乏吸引力,故而新加坡低硫燃料油供应依旧紧张。高硫方面,随着夏季高温的来临,来自南亚地区国家发电需求迅速回升,巴基斯坦和孟加拉国将增加购买用于发电的高硫燃料油。沙特阿拉伯通常会在夏季增加高硫燃料油进口,以满足电力和海水淡化厂的需求,新加坡高硫燃料油市场供需情况有望企稳改善。

报告正文

1. 流动性持续收紧,经济增长继续回落

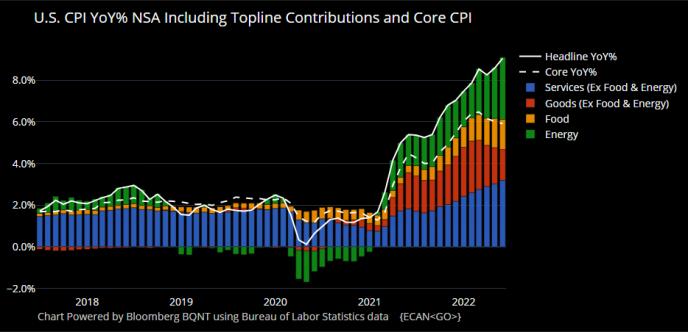

全球性的持续高通胀,已经促使美、欧等主要央行不得不采取相对“鹰派”的立场,将控通胀视为最重要的货币政策目标。美联储6月15日宣布加息75个基点,这是美联储自1994年以来单次最大幅度的加息,显示出控制通货膨胀的紧迫性。美国6月季调后新增非农就业人口37.2万人,远高于市场预期的25万人,非农数据全面强化了美联储加息预期。据芝加哥商品交易所FedWatch显示,目前市场预期美联储7月继续大幅加息75个基点的概率达97.7%。欧元区调和CPI在5月同比上升8.1%后,6月继续同比上升8.6%,续创历史最高水平。欧元区通胀率继续冲高,为欧洲央行计划的本月加息提供了坚实的理由,这也将是欧洲央行10多年来的首次加息。随着各大央行的货币政策转向紧缩,全球市场的流动性正在收缩,据摩根士丹利分析师测算估计,2023年年底之前,美联储、欧洲央行、英国央行和日本央行通过QT缩减的资产负债表总规模合计将达到4万亿美元(约合人民币26.8万亿元)。随着全球流动性收缩和信用下行,CRB现货综合指数同比预计跟随全球M2同比继续向下。

当前全球经济增速放缓已是共识,例如欧洲和美国的PMI都明显低于预期回落,各大机构也纷纷下调经济增速预期。IMF日前在美国经济政策年度评估报告中预计,美国2022年GDP将增长2.9%,低于4月份预测的3.7%。IMF还将美国2023年的经济增长预期从2.3%下调至1.7%。欧洲央行预计2022年欧元区经济将增长2.8%,2023年和2024年均将增长2.1%。如果出现能源供应严重中断、价格进一步飙升的情况,预计2022年欧元区经济将仅增长1.3%,2023年将萎缩1.7%。世界银行近期将今年全球GDP增长率的预测值由1月份的4.1%下调至2.9%,预计2023年增长将进一步放缓至2.2%。

全球流动性持续收紧,经济增长继续回落,多重不利因素下,经济衰退的可能性在不断加大。英国《金融时报》报道,超过70%的高级经济学家预测,美国将在2023年上半年出现经济衰退。CNBC调查中,68%的首席财务官预测,美国经济衰退将在2023年上半年发生。没有首席财务官认为经济衰退会晚于2023年下半年出现,也没有首席财务官认为经济衰退可能不会发生。经济衰退意味着石油需求曲线将大幅左移,一定程度上压制了需求预期,市场风险偏好将明显下降,原油等大宗商品面临抛售压力。

2. 地缘政治局势缓和,供应中断风险仍存

上半年全球各地危机和冲突紧张局势一度加剧,石油供给不确定性增加也造成了国际油价剧烈波动,不过当前地缘政治局势出现部分缓和迹象。俄乌冲突爆发之后,欧美不断升级对俄罗斯石油制裁,但就目前贸易情况来看,俄罗斯原油及成品油供应的降幅远不及市场预期。其中,6月俄罗斯原油产量为1032万桶/日,较俄乌冲突前产出水平的差距收窄至70万桶/日左右,原油出口量约为510万桶/日,基本持平于今年1-2月水平,成品油出口较俄乌冲突前减少了约85万桶/日。5月3日,欧盟初步计划在6个月内逐步禁止俄罗斯原油进口,但5月17日,美国财政部官员表示,将与七国集团领导人讨论对俄罗斯石油的定价上限和关税以替代禁运。G7峰会落幕当天,七国集团领导人达成了对俄罗斯石油价格设置上限的协议,旨在保证全球石油供应量的同时,降低俄罗斯出口石油收入。6月27日,委内瑞拉总统马杜罗在电视讲话中表示,美国政府派遣的一个代表团已在当天下午抵达委首都加拉加斯,此行目的是继续两国自今年3月开始的双边事务会谈,内容包括石油等重要议题。此前,一艘载有委内瑞拉生产原油的油轮已从委港口出发,前往意大利。这也是最近两年来,美国首次“默许”委内瑞拉出口石油到欧洲。6月下旬,厄瓜多尔原住民领导发起的针对燃料价格和生活成本上涨的抗议活动封锁阻止了向石油区块输送物资,厄瓜多尔的原油产量下降了50%以上,不过产量已经在抗议活动后基本恢复。

6月30日,利比亚国家石油公司(NOC)周四宣布Es Sidr和Ras Lanuf港口以及El Feel油田发生不可抗力。声明补充说,Brega和Zueitina港口不可抗力仍然有效。该国石油产量大幅下降,与“正常情况下”的产量相比减少86.5万桶/日,出口量在36.5-40.9万桶/日之间。自2011年北约支持的反对派推翻卡扎菲政府以来,利比亚一直未走出冲突,军阀割据、派系斗争和外国干预每日都在上演。在美国制裁之下,加上自身内部因素,委内瑞拉石油行业面临投资短缺、基础设施养护不足、出口萎缩、技术封堵、原材料短缺等众多问题,这些问题均直接影响委内瑞拉石油生产和出口的稳定。此外,在俄油出口前景和制裁执行情况仍有不确定性的情况下,我们认为原油的地缘政治的风险溢价或将持续存在。

3. 供需强现实弱预期,油价高位波动加大

6月中旬以来,原油价格经历了两轮下跌,不过从布伦特远期曲线来看,揭示边际生产成本的远端原油价格下跌幅度十分有限,结合库销比和月差之间的拟合模型,近端原油价格合理估值在100-110美元/桶之间,这也意味着当前100美元/桶左右的原油价格是与供需情况相匹配的,而前期金融和地缘政治带来的溢价已经消退。

展望下半年,原油市场处于强现实与弱预期的格局之下。 三季度随着亚洲出行和工业领域需求的持续修复,非 OECD 将驱动全球油品需求的增长,预计石油库存呈现下降态势;四季度随着油品需求增速开始放缓,北美和 OPEC 产量的逐渐回归,预计石油库存将从低位开始回升,但较疫情前的正常库存水平仍有较大差距,我们预计下半年布伦特原油价格的运行中枢为 100 美元 / 桶。不过,一方面全球经济衰退预期持续升温,市场风险偏好下滑将导致原油遭遇较大抛售压力,另一方面全球石油库存低位叠加地缘政治风险溢价或将持续存在,宏微观因素博弈之下,原油价格波动幅度或将加剧。

4. 高低硫燃料油冰火两重天,供需强弱转换或已临近

新加坡海事及港务管理局(MPA)公布的数据显示,2022年1-5月新加坡船用燃料油累计销量1916.3万吨,同比减少199万吨或9.4%。不过,随着中国本土疫情得到控制,5月新加坡船用燃料油销量为411.5万吨,环比增加37.3万吨或10%,同比增加4万吨或1.1%。俄乌爆发冲突后,一方面海外柴油价格飙升,调油组份更多的流入柴油市场,燃料油市场几乎没有低硫组份可用。新加坡低硫船用燃料油市场一直处于供应紧张的状态。另一方面,来自中东的高硫供应增加,新加坡还接收了来自俄罗斯的船货,在需求保持稳定的情况下高硫燃料油市场供应过剩。新加坡高低硫燃料油市场走势分化严重,高低硫价差一度升至近400美元/吨的历史新高,当前仍在300美元/吨附近的高位运行。

展望下半年,低硫方面,高油价一定程度上抑制终端需求的增长,但强劲的运价带动船东安排了更多的航次。船东正在努力确保足够的船用燃料量,以确保他们能够应对强劲的货运市场,船用燃料油需求大致持稳为主。由于整个欧洲市场的低硫燃料油供应仍然有限,来自西方的套利货物流入量短期内没有大幅增加的迹象,再加上高昂的运费,使得套利活动缺乏吸引力,预计7月份新加坡可能从西方进口160-200万吨低硫燃料油,略高于6月份的160-190万吨。但部分船货可能会流入富查伊拉,因为富查伊拉的低硫燃料油价格一直高于新加坡,故而新加坡低硫燃料油供应依旧紧张。高硫方面,随着夏季高温的来临,来自南亚地区国家发电需求迅速回升,巴基斯坦和孟加拉国将增加购买用于发电的高硫燃料油。沙特阿拉伯通常会在夏季增加高硫燃料油进口,以满足电力和海水淡化厂的需求,新加坡高硫燃料油市场供需情况有望企稳改善。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐