天风证券刘晨明:2022年A股市场中期策略——牛熊转换“三部曲”

来源:Wind资讯 2022-07-12 09:23:12

牛熊转换“三部曲”当前可能处于第一步的尾声,进入验证窗口。如果第二步时间太长,那么海外经济下行就容易带来风险。本次会议由天风证券(行情601162,诊股)研究所所长助理、策略首席分析师刘晨明为大家深入分析!

牛熊转换“三部曲”

牛熊转换三部曲,要找关键性的指标和变量,去识别目前处于从熊市到逐渐转变过程里面,它的步骤包括关键节点,现在处于两个阶段,未来要去观察的指标,判断不会进入另外一阶段。

第一部分在关键性的指标和变量里面,最为重视的是社融指标,也是来区分三部曲几个步骤的重要信号。

第一在社融里面会看到有很多短贷或票据放量重要的信号,短贷和票据放量更多指的是有1年期以下的贷款,这是关键性指标,另外是中长期贷款,中长期贷款一年期以上,包括居民和住户部门。这两个主要的指标和变量,代表的含义也不一样,所以它会在三部曲或者说牛熊转化的过程中,起到不同的信号作用。

首先第一关于短贷和票据的问题,这点它更多是代表一个拐点的,一个信号的意义,比如说第一政策的拐点是一个领先指标。第二个中长期贷款它更多的代表未来,稳增长达到什么样的效果,经济复苏的力度,这样的核心问题,这是从中长期贷款这角度来讲,所以这是两个我觉得不同,但都很关键的指标,这里边仔细具体看中长期贷款做拆分。

作为中长期贷款它其实里面包含的东西比较多,比如说它有30%是住户部门的按揭,买房子大概10%围绕政府部门的金融债和消费债,最后60%是围绕企业部门,60%里面既包含了房地产,也包含了基建的配套融资,还有包括对应制造业的融资,所以对应的中长期贷款,它更多的是反映的两个方面,一个政策,一个通胀。

不管是房子基建还是汽车上面发挥效果的情况,同时它也代表了居民部门和企业部门的市场化的投资和消费,之所以能够最终代表经济复苏强度的最主要的指标原因,两个关键性的上代表的不一样,最终会发现,所谓牛熊转换的三步走,是按照这样逻辑去演绎。

第一步短贷和票据放量市场的情绪和预期和改善,会有第一波反弹。从熊市开始逐渐进入牛市的第一步,三部曲的第一步有超跌。

第二步反弹之后可能会有震荡或者过热,因为要等待基本面真正的改善,等来基本面改善和经济复苏的过程当中,相当于在等待中长期贷款起来,所以这是第二步,是过渡期,这个过渡期时间长短,每次可能不一样,有的时候很快中长期贷款就起来,有的时候可能需要一定的时间,中长期贷款才能起来,所以它会有时间间隔,这是第二步过渡期。

第三步,真正看到中长期贷款起来,对应也是指数级别或者是估值中枢再上台阶,进入牛市的过程它会经历这样的三步走。

第二步震荡调整的过程的时间多长?震荡的幅度波弧向下的空间有多大?每次都不一样,取决于当时实际经济情况,政策情况,包括海外情况,但第一步和第三步比较清晰,对于第三步中长期贷款起来跟估值中枢起来,确定性很高,因为历史上每次都是这样的,如果中长期贷款比较快,基本都对应了指数和估值大幅上涨。

现在处在验证的阶段,第二阶段可能会有震荡,有调整,可能要等中长期贷款起来,我们才能看到进一步估值中枢的上台阶,这个过程震荡和调整时间有多长,包括等待时间有多少?关键中长期贷款什么能够起来,这是需要一定的时间。

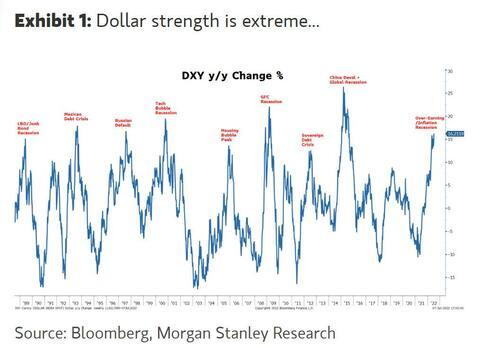

因为这次不管是疫情之前,经济本来属于衰退的过程,从未来三个季度来讲,美国经济还是经济下行趋势来讲,其实对于国内的经济的复苏和国内的中长期贷款起来都不是特别有利,包括地产整个环境,所以我觉得可能需要一定过程和时间,而且可能需要尽快,因为不然国内经济对海外的衰退的抵抗性不强,因为现在国内经济的复苏一枝独秀,海外经济全都往下走,打铁还需自身硬。

在短期比如五六月份,因为毕竟是经济的非周期性因素的下行,由于经济在疫情之后的非周期性运作的回弹,这种非周期性因素导致的结果,它对海外的经济是相对比较免疫,但是到了下半年要考虑经济的周期性因素,这是我觉得后续可能更关键点,所以这是我们才说为什么中长期贷款尽快起来才行,尽快起来转型,不然会受到海外经济下行的影响。

后面要观察过渡期和震荡期有多长,如果比如说在今年的三季度,说经过一个季度9、10月份中长期贷款不够起来,那我觉得市场还有指数级别在反弹阶段,否则更多的参加结构性机会来,或者会局部机会,而指数的估值中枢可能在提升,这是对于整个所谓牛熊三部曲的过程。现在处于第一步的尾声阶段,这是对节奏和自上而下的看法。

高景气赛道

今年以来,尤其是今年的前四个月很多出现的景气度跟股价的背离,尤其是前四个月的新能源,包括高景气赛道,整体还可以,但是最终股价表现比较差,今年前四个月来看,做指数一季报增速,前四个月的股价涨跌,找风光储军工,基本面是比较确定的。后面景气度延续性比较高,不管经济怎么样,新源车为代表的,因为车按照经济有一定的关系,但后面政策力度很大,所以他们都属于高景气赛道。

关于相对高景气赛道的逻辑,短期的拥挤度,情绪的状态,可以用比如成交额占比,比如说换手率指标来去衡量短期的情绪的乐观状态,目前情绪和一致预期,包括成交占比相对比较高赛道相对比较高的,主要第一是汽车,第二是新能源车,第三是光伏。

这个位置上面最多是持有它,一旦换手率占比在历史上非常高,它可能短期会进入冲刺或者是波动,或者行业内部补涨,而在这个位置上,全都加仓不太合适,我们可能需要等它成交额占比或者换手率下来,到时候再去布局。

半导体内部分化比较大,新能源是相对高预期,但是半导体它有自己的问题,因为它对于整个盘产业趋势一般,半导体的产业周期对应整个半导体的超额收益一路往下走,全球半导体销售额同比增速,时间非常长,它见顶时间在去年8月份,跟半导体的超额收益的高点位置是一致的。

所以这个位置往后看最关键是它的下行周期的时间,不到1年时间,这个时间远远不够,因为历史上的下行周期大概都会持续2年左右,所以这个位置上其实往下走肯定是没有。这个产业,可能要到明年年初,到今年年底再看,因为到了今年年底明年年初的时候,这个产业周期可能已经下了大概有1年半的时间,那个时候再去估这个会相对更好一点。

除了半导体,科创板也是类似的,因为科创板里面半导体相关的东西比较多,在去年8月份的这个位置上,不光是半导体超额收益高点,同时也是科创板超额收益高点,也是同步震荡向下走,现在往下走的时间不到2年,所以我觉得在明年的上半年,之前对于科创板也好,对于半导体,它的下游新能源相关会好一点,因为他整体贝塔向下大级别的几率可能要短。

战略性布局的逻辑,时间点对于整个科创板和半导体动性大于它的战略性,这个时间点存在今年年底的明年年初,那时候半导体周期已经下行的时间足够长,我觉得可能会形成比较大级别的底部位置, 所以综合来讲汽车、新能源车和光伏。

困境反转赛道

困境反转有三个建议,第一个战略层面,当下位置医药,是值得重点关注和配置的,但是是长期,全球的药物的见顶都是在去年2月份,现在不管是美股,港股还是A股,都是去年2月份到此后一路震荡下跌,在今年5月中旬左右,美股医药已经跌不动,虽然纳斯达克包括沪深500还在跌,但美国医药出现这种率先企稳的迹象。

同时港股跟A股也是类似,它带来了基本面的变化,就是这些创新药公司融资,从之前的股价下跌到融资下降,再到股票进一步下跌,融资进一步下降的负向循环,正在逐渐转向震荡,从大概6月份开始股价在修复,融资在边际改善,股价可能会进一步反弹,带动融资进一步改善,所以相当于从过去大概1年半左右的负循环逐渐在整盘震荡,所以医药是困境反转主要的战略推荐的方向。

困境反转,其他的两个,一个是地产链条等消费建材,一个是猪肉。这两个特点很类似,大家对于他们周期判断都是小跌,大家并没有给开放的预期,预期足够低。在这里我认为不管是今年房地产的竣工,还是猪肉价格,都有长期向好,因为今年是政治大年, 今年最主要的目标会在保交房,所以在保交房目标,竣工恢复或者包括竣工超预期的概率比较高的,那么竣的超预期对应的类似于涂料,消费建材其次是猪周期,有可能超预期。

6月份的猪肉价格快速超过大部分专家,包括卖方,包括买方预期,说明其实这里面可能会有一些不一样的事情,比如说对于最近一段时间发改委开会来准指导猪肉价格,包括避免压栏,这是未来半个月到一个月重点的检验窗口期。如果发现在未来半月一个月的时间里面,窗口指导的不让压,猪肉价格还是维持比较强制,这基本可以判定,在过去这个价格超预期的过程当中,压栏的贡献比较领先。可以再观察后面,不管是猪周期还是消费建材竣工发展都是超预期。

整个行业板块的基本判断:第一战略性推荐,今年年底明年年初的医药板块的大级别底部时间。第二战术性推荐,高景气赛道短期成交额占比处于风险区域,建议成交额占比回落后在考虑布局,当前的军工拥挤度不高,一致预期不强,中报季对股价仍有较强推动力。最后对于困境反转方向中,继续推荐猪肉和消费建材。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐