新能源用铝需求能否支撑铝价?

来源:混沌天成研究 2022-06-13 12:24:06

1

观点概述:

1、整体来看,今年下半年或将是全球铝缺口收窄至紧平衡的过程。虽然我们依旧看好长期新能源需求对铝的拉动,但由于运行产能的逐步抬升,以及全球经济增速放缓对传统用铝需求的拖累,23年全球原铝或面临阶段性过剩风险,铝价中枢或逐步下移。预估23年全球新能源用铝需求增量仅占全球铝供给增量的64%,因此阶段性来看,明年仅靠新能源用铝需求增量,难以使全球铝平衡摆脱过剩风险。

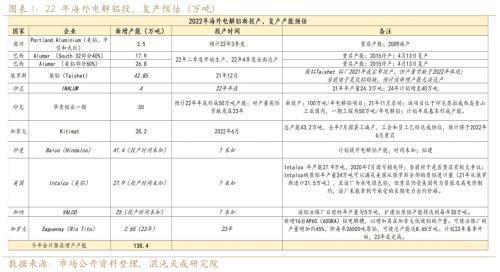

2、我们预计今年下半年全球原铝产量环比上半年增长142万吨(4.3%),下半年产量增长主要来自于国内广西、甘肃、内蒙等地投、复产,以及海外加拿大Kitimat和巴西Alumar的复产;且鉴于海外及国内诸多投产产能实际产量将在明年体现,因此明年全球原铝供应压力仍将进一步加大。

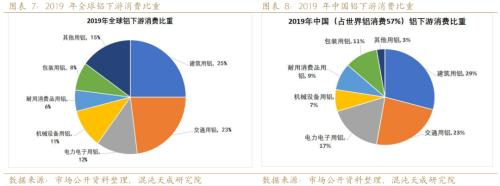

3、我们预计下半年至明年全球经济增速放缓预期下,传统用铝需求,尤其是耐用品消费用铝需求或将成为铝整体需求的拖累。纵观历史上全球经济增速放缓时期,全球铝需求及铝价均呈现明显下移,因此后期经济下行压力对传统用铝需求的压制不容忽视。

4、新能源的发展对铝需求的拉动主要体现在光伏及新能源汽车用铝增量上。新能源汽车用铝增量不但体现在新能源汽车产量的提升,还体现于汽车轻量化发展趋势下,单车用铝量的提升。我们预计,未来全球新能源发展趋势下,新增光伏装机用铝及新能源汽车用铝将呈现稳步增长趋势,占铝供给比重也将不断提升。具体来看,光伏用铝占铝供给比重将由20年的3.3%上升至25年的7.2%;新能源汽车用铝占铝供给比重将由20年的1.1%上升至25年的10.1%;因此未来新能源占下游需求的比重将逐步增加,铝作为绿色金属的属性也将逐步提升。

5、从长期趋势来看,俄乌冲突将加速欧洲能源转型步伐,Repower EU计划也提出欧洲目标在 2025/2030 年实现 320/600GW 光伏装机。而从短期现实角度来看,能源安全与稳定重要性的提升也意味着欧盟短期对传统能源进行回归也是不得已的举措,欧洲对传统能源的回归或对新能源的投资形成一定分流。

风险点:能源危机进一步加深,欧洲电价再次飙涨,导致欧洲电解铝企业减产范围扩大;国内电解铝投、复产不及预期;其他宏观风险

2

电解铝远期供给将逐步抬升:

整体来看,虽然海外电解铝产量因欧洲铝企减产而下滑,但今年国内电解铝投、复产的超预期导致全球原铝产量仍呈稳步增长态势,铝供给压力逐步抬升。

具体来看,海外方面,去年年底电价飙升预计带来约93万吨(占全球1.2%)产能减量,欧洲电解铝减产计划大多出现在去年10月及12月,而产量的下降更多体现在今年。俄铝氧化铝供给短缺或将对其电解铝生产带来一定影响,理论上或将影响60万吨左右电解铝产量,但目前尚未有证据表明俄铝电解铝生产已受到干扰,且由于我国向俄罗斯出口氧化铝量逐步增加,预计俄铝电解铝实际减量或小于60万吨。另外,需注意的是,下半年巴西及加拿大原铝产能的重启或将一定程度上弥补欧洲前期减产带来的原铝供给缺失。未来海外电解铝供给的最大变量在于俄乌冲突下,欧洲天然气及电力是否再度出现紧张局面,欧洲天然气价格和电价高度相关,若冬季前欧洲天然气库存无法增至安全水平,则电价或将面临又一轮抬升,因此后期需密切留意欧洲天然气供需及俄乌冲突进展。

今年年初虽然电价再次出现暴涨,但欧洲铝企减产规模却未大幅扩大;我们分析其背后主要原因是,大多数铝企签订的是电力长协合约,去年年底减产的铝企可能大多是未签长协,或是长协刚好在电价飙升时到期;而今年年初电价再次飙升时,其余铝企或已锁定了长协订单,因此高电价对减产的影响暂未扩大。需注意,今年年底或有部分铝企电力长协再次到期,需密切留意年底欧洲电解铝产能变化。

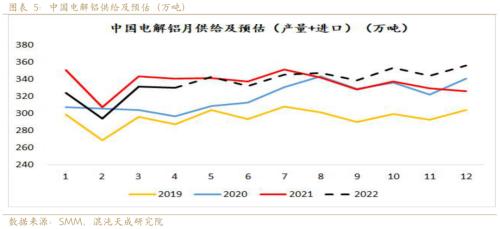

国内方面,今年年初铝价飙升导致国内电解铝生产利润高涨,加之今年电力供应平稳,国内投、复产步伐加快,5月运行产能已增至4088万吨。另外,在稳经济促生产导向下,广西对6、7月增量电费实行优惠。广西地区已逐步进入丰水期,后期电价或将进一步下调;5月广西电解铝运行产能占全国4.8%;后期待增产能约94万吨,占全国待增产能比重较高,后期投复产将比较顺利。我们预计到年底,国内电解铝供给同比增幅将达到9%,高供给对下半年需求回暖力度的考验将有所增加。

虽然国内4500万吨产能天花板、全球能源短缺仍将持续制约原铝产量增幅,但整体来看,前期高利润已刺激出大量原铝供给。综合全球产能增减预估,我们预计下半年全球原铝供给将环比持续回升,假设欧洲已减产铝企明年仍不能复产(明年仍需视具体情况调整),我们预计23年全球原铝产量将同比增长3.4%,24年同比增2.9%,25年同比增2.2%。

3

传统用铝需求面临下行压力:

建筑用铝下行压力难改;中国消费下行压力下、以及欧美耐用品消费转向服务业消费趋势下,下半年至明年全球传统用铝的下滑将成为全球铝整体需求的拖累。我们预计,今年下半年传统用铝需求将回落0.17%左右。

在地产各指标中,电解铝表需和商品房销售面积及房地产开发投资完成额相关性最强。

地产开发流程如下:

土地获取—项目开工—施工建设—期房销售—竣工交付-现房销售

从地产开发流程上看,房地产建筑工程开发投资以及期房销售均对应地产预售到竣工阶段,两指标与铝表需相关性较强同样证实了铝消费主要体现在地产后端。

从今年地产数据表现来看,期房销售已出现趋势性显著回落,开发投资下滑相对平缓。虽然稳地产政策不断, 5年期以上LPR超预期下降15BP至4.45%,但当前居民消费信心不足,降房贷提振不起居民贷款信心,后期销售是否回升仍有待观察,整体来看,下半年即便环比有改善,但期望不宜过高。

家电占耐用消费品用铝比重较高,家电生命周期为8-10年,属于低频耐用消费品。通过去季节性的处理后,白色家电(洗衣机、空调、冰箱)销量与地产竣工有0.3的正相关性、与家电出口有0.76的正相关性。我国家电产销对外依存度高,家电出口约占我国家电产量30%-40%左右,因此出口下行压力将对我国家电产量形成较大影响,预计短期我国家电产量难有明显改善。

上图来看,美国耐用品:铝和有色金属存货量和LME铝库存呈反比,但和美国耐用品新订单呈正比。当前美国耐用品新订单及有色金属存货量处于高位,但若后期耐用品需求回落,或带动下游商家主动去化铝库存,或降低对金属铝补库需求,从而使铝显性库存累积。

纵观历史上全球经济增速放缓时期,全球铝需求(过往时期以传统用铝需求为主)及铝价均呈现明显下移,因此后期经济下行压力对传统用铝需求的压制不容忽视。

4

新能源用铝:

光伏用铝需求长期上行趋势良好,短期欧洲对传统能源的回归或对新能源的投资形成一定分流

4.1 全球新增光伏装机预估

根据CPIA数据,21年全球光伏累计装机容量预计约为930GW,国内约为306 GW。

IEA预计2021-25年光伏装机增量将为前五年的两倍以上,光伏装机增量占新能源装机增量的60%。根据IEA,中国、欧洲、美国和印度等主要市场的上行空间最大,但撒哈拉以南非洲和中东等新兴市场仍有相当大的增长潜力。

今年全球新增光伏装机最大变数在于高昂的硅料价格对装机成本的大幅推升,从而制约光伏项目的进展。彭博新能源财经预期2022年多晶硅产量将比上年增加44%,或将缓解装机高成本压力。

下图为22年全球光伏装机预估,分地区来看,22年全球新增光伏装机预估中,中国占比最高,为41%,其次是欧盟13%、美国9.5%、印度5.6%,四地合计光伏新增装机约占全球70%。

根据BNEF,基础预测下,2030年,全球光伏新增装机量将达到443GW,22年达到238GW。

4.2欧洲光伏发展的长期趋势 vs短期阻碍

从长期趋势来看,俄乌冲突将加速欧洲能源转型步伐;而从短期现实角度来看,虽然当前欧洲煤电和天然气发电利润均陷入亏损,一定程度上支撑清洁能源发电需求,但能源安全与稳定重要性的提升也意味着欧盟短期对传统能源进行回归也是不得已的举措,欧洲传统能源的回归或对新能源的投资形成一定分流。

1、欧洲天然气发电利润今年持续处于亏损状态,近期随着欧洲煤价上涨,电价回落,欧洲煤电利润也陷入亏损。从利润角度来看,煤电、天然气发电双亏损状态有利于提振发电边际成本更低的清洁能源发电需求。

2、欧盟对俄天然气的高依赖度决定了其对未来天然气缺口加深风险作出提前应对的重要性

俄罗斯目前切断了对丹麦沃旭能源、荷兰能源公司GasTerra、芬兰能源公司Gasum、波兰天然气公司PGNiG和保加利亚Bulgargaz公司的天然气供应,对其余愿意接受卢布支付的国家依旧按合约正常输气,但若俄乌冲突进一步升级,不排除俄罗斯随时会有加码反制裁力度,主动切断对欧供气的可能,欧盟也需要对此提前作出应对。欧盟对俄罗斯天然气进口依赖度比石油和煤炭都要高,21年从欧盟进口天然气量为1550亿立方米,占天然气进口总量的45%,由于俄罗斯对欧盟主要输送管道气,短期欧盟建立新的LNG接收终端或新的管道将面临时间及财力上的挑战。另外,如果欧洲选择与其他国家建立传统能源供应合作,那么在解决能源供应的同时可能会付出需要与他国签订长期合约的代价,使欧洲能源发展更为被动。

欧盟近期提出的一系列加快发展新能源建设的计划也旨在加速摆脱对俄能源的依赖,而现实状况是,仅凭新能源建设较难在短期迅速弥补来自欧盟的潜在天然气供应缺失。

单从电力角度来看,粗略估算,若俄罗斯对欧盟天然气运输完全中断,欧盟将损失约100-120twh天然气发电量。长期来看,新能源电力能够弥补来自俄罗斯的天然气电力缺口,加快远期新能源规划对欧洲来说是最明智的选择。

而从短期视角来看,由于水电、核电站建设周期较长,按照新增装机及相应利用小时数预估,依靠太阳能(行情000591,诊股)和风能在一年内仅能弥补约75twh的电力缺口。若从能源安全性角度考量,欧盟短期有重启煤电的必要性。当前德国、英国、意大利均有重启煤电或延长燃煤电厂运营时间计划。欧盟委员会也承认,现有煤炭设施使用时间要“比预期的更长”。

3、东欧对传统能源的依赖度较高,对绿色能源转型的接受度不及西欧;且当前随着欧洲能源价格高涨,经济下行压力增加,在没有充足可靠的能源供应保障前,民众对于能源供应稳定的呼声或加大欧洲短期能源转型的难度。

4.3全球新增光伏装机用铝量预估

光伏用铝主要分为光伏边框(属于组件),还有光伏支架(铝合金支架质量轻,但承载力低,无法用于大型太阳能项目,因此一般分布式光伏装机用铝支架,集中式装机用钢支架;我国21年新增光伏装机中,分布式装机比重提升至55%)。

1GW光伏装机边框用铝约0.6万吨(大尺寸组件边框用铝量较小,但当前组件尺寸已近极限,未来每GW光伏边框用铝量进一步减量空间不大);1GW光伏装机支架用铝约1.9万吨,折分布式装机占比55%估算约1万吨,合计1GW光伏装机用铝约1.6万吨。

目前光伏边框材质以铝合金为主,2019年使用铝边框的组件市占率达96%,铝价上涨后出现降本需求,一些商家尝试用合金钢边框、无框双玻组件、橡胶边框等替代铝边框,但是弊端比较多,仍未被大量接纳。钢边框的劣势是:密度高,太重,1GW组件钢边框重量是铝合金边框重量的1.8倍;钢边框弹性模量与玻璃差距大,不易与玻璃产生同步形变,容易爆;耐腐蚀性低;相对铝合金,回收价值更低等。

21年11月17日,东方日升(行情300118,诊股)是全国首家批量使用光伏钢边框的组件生产商,其研发出材质为高强度、具有耐腐蚀性能的镀锌镁铝钢材,到目前签单量达2GW,目前来看钢边框还没有在行业里广泛应用,后期是否会被更多组件生产商应用还有待观察。

预计22年全球新增光伏用铝量达368万吨,23年达432万吨,至25年达528万吨。

22年我国1-4月份光伏新增装机规模16.88GW,同比增长138%;按往年规律光伏装机量全年呈前低后高走势,且鉴于硅料供给增量及光伏组件价格低点大概率出现在三四季度,预计我国今年下半年(约54.8GW,折用铝量87.7万吨)新增光伏装机量环比上半年(约30.2GW,折用铝量48.3万吨)增82%,下半年光伏用铝量环比约增39万吨。

5

新能源用铝:

新能源汽车用铝将保持高增速,轻量化趋势助推单车用铝量增长

5.1汽车轻量化趋势助推单车用铝量增长

根据中国有色金属工业协会,铝合金造车优势在于:

1、 减重节油;一个典型的钢零件若用铝合金取代,质量可减轻30%-50%,而汽车质量每下降10%,可节油7%-8.5%。

2、 减排节能; 轿车每使用1kg铝,在生命周期内可减少排放20kg温室气体。

3、 回收性强。汽车报废后,大部分铝合金零部件,如覆盖件、电池箱体、发动机中的铝件、传动轴等在破碎后几乎可以被全部回收。

4、 降低新能源汽车的动力电池成本;中汽中心北京工作部对一种新能源汽车(电动车)车型建模仿真的分析表明,整备质量每减轻100kg,电池电量约下降1.1kWh,按1500元/kWh计算,成本将下降1650元。

根据国际铝协数据,2020年国内传统乘用车用铝量仅约138.6kg/辆,纯电动和混动新能源乘用车单车用铝分别为157.9kg/辆和198.1kg/辆,而北美纯电动汽车的单车用铝量为292kg/辆,混动新能源单车用铝量为206kg/辆。传统乘用车单车用铝上限约为502kg,我国单车用铝量仍有较高增长空间。因新能源汽车中电池、电机、变矩器、变速箱外壳,电池电线等零部件用铝量较高,当前我国新能源(行情600617,诊股)汽车用铝量约为普通燃油车的1.3倍。预计后期随着新能源车渗透率的提升,及单车用铝量的提升,我国汽车整体单车用铝量将明显提高。工信部《节能与新能源汽车技术路线图》提出我国汽车轻量化单车用铝目标:2025年和2030年分别实现250kg/辆和350kg/辆。

5.2预计22年全球新能源汽车用铝达232万吨,25年达746万吨

近期伴随一系列稳增长举措,我国新能源汽车刺激政策不断出台,上海置换纯电动汽车每辆补贴 1 万元。深圳出台政策支持个人消费者购买新能源汽车,对符合条件并在深圳市内上牌的个人消费者,给予最高不超过 1万元/台补贴。5月27日,工信部召开提振工业经济电视电话会议。会议要求,组织新一轮新能源汽车下乡活动,推出一批信息消费示范城市和示范项目,促进汽车、家电等大宗商品消费。下半年新能源汽车产销仍有望维持高增长。

预计我国上半年新能源汽车用铝量56.25万吨,下半年68.75万吨,下半年新能源汽车用铝量环比上半年增加12.5万吨(22%)。

6

未来新能源用铝需求的比重将逐步增加,

但短期新能源需求增量难以赶超原铝供给增量

整体来看,今年下半年或将是全球铝缺口收窄至紧平衡的过程。虽然我们依旧看好长期新能源需求对铝价的拉动,但由于全球原铝运行产能的逐步抬升,以及全球经济增速放缓对传统用铝需求的拖累,23年全球原铝或面临阶段性过剩风险,铝价中枢或逐步下移。预估23年全球新能源用铝需求增量仅占全球铝供给增量的64%,因此阶段性来看,明年仅靠新能源用铝需求增量,难以使全球铝平衡摆脱过剩风险。

我们预计下半年至明年全球经济增速放缓预期下,传统用铝需求,尤其是耐用品消费用铝需求或将成为铝整体需求的拖累。纵观历史上全球经济增速放缓时期,全球铝需求及铝价均呈现明显下移,因此后期经济下行压力对传统用铝需求的压制不容忽视。

新能源的发展对铝需求的拉动主要体现在光伏及新能源汽车用铝增量上。新能源汽车用铝增量不但体现在新能源汽车产量的提升,还体现于汽车轻量化发展趋势下,单车用铝量的提升。我们预计,未来全球新能源发展趋势下,新增光伏装机用铝及新能源汽车用铝将呈现稳步增长趋势,占铝供给比重也将不断提升。具体来看,光伏用铝占铝供给比重将由20年的3.3%上升至25年的7.2%;新能源汽车用铝占铝供给比重将由20年的1.1%上升至25年的10.1%;因此未来新能源占下游需求的比重将逐步增加,铝作为绿色金属的属性也将逐步提升。

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐