面对股市高位下跌、基金被套,该怎么办?基金“自救”怎么救

来源:金融界 2022-04-08 19:24:10

物有自然,事有合离。面对股市高位下跌、基金被套,该怎么办?“新基民入市百问百答”中由富国星投顾与投资人分享基金“自救”怎么救。

先来看四个历史经验:

1.偏股混合型基金指数下跌超过20%时,往往是分段加仓的历史性窗口;

2.即使买在“高点”,也不要失去信心;

3.如果加上一点“自救”小技巧,即使短期“被套”,投资也可以更从容;

4.在深幅回调中买入新基金,业绩表现整体亮眼。

经验一:偏股混合型基金指数下跌超过20%,是分段加仓的重要窗口

2003年以来,偏股混合型基金指数(代表股票和混合型基金的整体收益)的年化收益达到15%,并在市场波动中不断创出新高、穿越牛熊周期。

这意味着:

像2020年那样偏股混合型基金的整体收益超过55%并非常态 ;

像2018年那样下跌超过23%也无需悲观 ;

相反,历史上每一轮偏股混合型基金指数回调超过20% , 都是分段加仓或增加定投的历史性窗口期 。

自2021年12月13日以来,偏股混合型基金指数回调已达到12.44%(截至2022-02-08),在今年经济有望“?型”走势、央行货币政策宽松空间打开、2022年1月社融规模更是新增6.17万亿的背景下,持续悲观尚无必要,逢低补仓或定投反而更显重要。

图表1:震荡并屡创新高的偏股混合型基金指数

数据来源:wind,截至2022-02-09

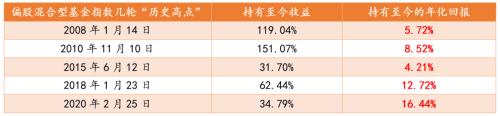

经验二:即使买在“高点”,也不要失去信心

在实际操作中,相对于“低位补仓”的满是纠结,“追高”往往是信心满满;但若不幸买在阶段性高点,也请不要失去信心。通过统计发现,过去五轮买在偏股混合型基金指数“历史高点”并持有至今的收益,依然可观。

图表2:历史上偏股混合型基金指数买在“高点”的持有至今收益

注:年化收益率计算方式为y=(1+Y)^(365/N)-1,其中Y为持有至今收益率,N为持有至今天数,历史业绩不代表未来,基金有风险,投资需谨慎。数据来源:wind,截至2022-02-09

经验三:即使“高位”被套,适当“自救”更从容

经统计,在每一轮偏股混合型基金指数的“历史高点”,回撤10%后开启定投,或逢下跌加倍投资,或适当进行斩仓补仓,都是较为有效的“自救”策略,比如:

第一种:定投。在市场回撤10%后,按照本金的1/20开启月定投。

第二种:下跌加倍投资。在市场回撤10%后,按照本金的1/15追加投资,随后每下跌10%,在上一次金额的基础上翻倍追加投资。

第三种:斩仓补仓法。在市场回撤20%后,全部赎回并开启“下跌加倍定投”,按原始资金的1/10,随后每下跌10%,在上一次金额的基础上翻倍追加投资。

以上三种方法,在过去几轮市场下跌中都表现出积极的意义。

图表3:偏股混合型基金指数“高点”被套后的应对策略

数据来源:wind,截至2022-2-09,其中测算标的为偏股混合型基金指数,不考虑申购赎回等费用,历史收益并不代表未来,基金投资需谨慎

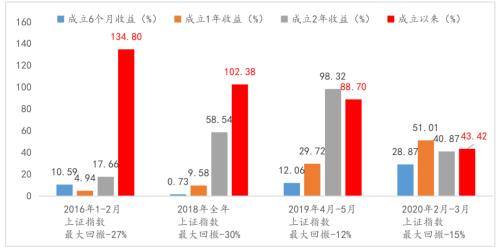

经验四:市场深幅回调中买入的新基金整体收益突出

值得一提的是,每一轮市场显著回调时,新基金发行规模下降,但新基金买入并持有的收益表现突出。

统计数据显示,2016年1-2月新发基金持有至今的平均收益率为135%;2018年全年新发基金持有至今的平均收益率为102%;2019年4-5月新发基金持有至今的平均收益率为89%;2020年2-3月新发基金持有至今的平均收益率为43% 。

图表4:过去四轮在市场回调中买入的新基金整体收益表现

数据来源:wind,截至2021-02-09,偏股基金指wind分类中普通股票型基金和偏股混合型基金,基金的过往业绩不代表未来,基金有风险,投资需谨慎。

很多时候,一个成功的投资,不是选到了最好的时机入场,而是熬过了最艰难的时刻。

富国星投顾,是富国基金旗下基金投资顾问服务平台。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐