“新零售”起航!中信银行组织架构大变革,加速布局财富管理赛道

来源:金融界 2022-03-17 17:23:45

商业银行正在不断加码布局财富管理赛道。

继去年末推动组织架构调整、成立财富管理部之后,中信银行(行情601998,诊股)又大手笔引入财富管理专业人才。

据了解,前招商银行(行情600036,诊股)财富管理部副总经理王洪栋已正式入职中信银行,担任中信银行财富管理部总经理。该部门是去年11月新设立的总行一级部门,整合了原零售银行部、数字金融部的部分团队和职能。

根据规划,财富管理部将成为中信银行零售金融板块客户经营的核心部门,负责全客户、全产品、全渠道的建设和落地,整合专业化的数字经营能力、财富管理能力、客户服务能力等,并垂直化赋能于分支行。

事实上,从去年初开始,中信银行便开启了一系列的财富管理战略变革,在新一阶段的发展战略中,中信银行提出了“五主”目标,即成为客户的“主结算、主投资、主融资、主服务、主活动”银行。

在此背景下,该行对零售金融板块进行了重新定位与规划,建设“客户首选财富管理主办银行”成为重要的战略目标。不仅如此,财富管理还被放在了牵引和串联全行多个业务板块的重要位置。

2022年初,中信银行行长方合英在一次会议中强调,财富管理、资产管理、综合融资三大核心能力要彼此推动、共荣共生。在这个过程中,以财富管理为核心牵引的“新零售”,要发挥好主体作用、引擎作用,形成三环的正向循环。

值得注意的是,3月17日,央行官网披露已于近日批准了中国中信金融控股有限公司(筹)的设立许可。中信金控的成立,无疑将大大增强集团的资源联动,中信银行的大财富管理之路将更加值得期待。

组织大变革

“新零售”需要适配新的组织架构和管理方式。

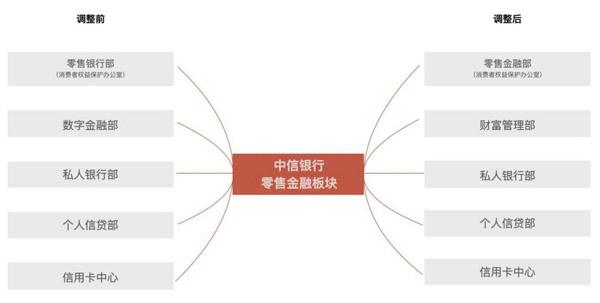

根据中信银行发布的公告,早在2021年11月,中信银行零售金融板块便完成了一次重大的组织架构调整,原零售银行部、数字金融部的部分团队和职能被并入新设的财富管理部。

调整之后,原零售银行部更名为零售金融部(消费者权益保护办公室),负责战略规划、资源统筹、经营分析、绩效考核等。相较于之前,零售金融部的职能变得更“轻”,重心在于板块层面的统筹与规划。

简单来说,此番整合的核心逻辑是将零售金融的客户经营、渠道管理(线上和线下)、产品管理等职能进行整合,打造“全客户、全产品、全渠道”的一体化体系,为下一步构建财富管理大平台、大生态打下基础。

据了解,此次组织架构优化是近五年以来,中信银行内部最大动作的一次组织架构调整。围绕“以客户为中心”的经营理念,以垂直化、扁平化、敏捷化为方向,进一步优化零售板块垂直管理模式及传导机制。

其主要目的也是为了进一步释放“生产力”,优化组织效率,以配合“新零售”的发展方式和节奏。

一直以来,银行大都以业务为中心,总-分-支行的树状结构层级分明,不同部门、不同条线、不同分支行之间竖井分明、各自为战。如今,随着银行数字化转型提速,“组织”的专业能力和管理效率变得格外重要。

从零售金融板块的组织架构调整可以看到,中信银行试图重新定位总-分-支行的角色及相互的关系,形成“强后台、敏中台、锐前台”的组织管理体系。

在新的组织架构和管理体系之下,总行作为“司令部”是零售银行发展的“总指挥”,以客户为中心,构建客户、产品、渠道一体化的敏捷组织,快速响应市场变化。

然后,总行“大脑”负责组建专业团队、搭建能力“中台”,例如,数据中台、业务中台、技术中台等,垂直向下赋能分行、支行,把专业能力以线上化、标准化、模块化的方式提供给一线的业务团队,让其服务更加高效、专业。

这样一来,不同地区、不同员工的服务标准和能力得以对齐,不仅可以提升零售金融条线的整体战斗力和专业性。同时,也释放了一部分生产力,可以推动零售金融的进一步“下沉”。

当越来越多的基础业务实现了数字化、智能化,客户经理可以腾挪出更多的时间和精力去处理复杂业务,为客户提供更精细、更专业的服务。真正实现人+数字化的融合,将零售银行线上和线下的渠道优势进一步放大。

尤其,在财富管理业务方面,这是一场跨赛道、跨平台、跨客群的全面考验。

不仅需要打通线上和线下的渠道、重塑银行的内部资源和能力,更需要连接外部的场景、产品和客群,这对于一家银行的敏捷组织和数字化能力无疑有着更高的要求。

与此同时,在推动零售金融的组织架构调整和管理方式变革的同时,中信银行开始积极从外部引入专业的财富管理人才,并担任总行一级部门的一把手,也从一个侧面体现了其招揽专业人才的决心和魄力。

组织是骨骼,业务是血液。

组织转型向来是商业银行变革中最关键、最艰难的一环。总行零售金融板块的组织架构调整是“新零售”发展的关键一步,也体现了中信银行推动财富管理战略的决心。

逐浪“大财富”

推动发展以财富管理为核心的“新零售”,方合英认为有两个重要背景:一是国家“促进共同富裕”的目标,二是银行“轻资本转型”的大势。

随着社会经济发展、居民收入增加和资本市场不断完善,中国这个全球第二大财富管理市场还在超高速增长中。麦肯锡预计,未来5年,中国个人金融资产将维持10%的年复合增长率。

与此同时,“十四五”规划提出实现共同富裕、注重分配公平的目标,又进一步推动财富管理市场的扩容——大众客群的理财需求亟待满足,市场需求的爆发呼唤财富管理“大时代”降临。

与刚兑时代关注绝对收益的理财产品不同,财富管理更注重长周期、多品类、全市场的投资以及客户服务。机构要真正“以客户为中心”来提供产品和服务,这对于整个市场而言都是一个新的起点。

另一方面,“财富管理业务是具有低资本消耗、高增长的特性,已经成为商业银行的主赛道之一和兵家必争之地。”事实上,也是过去一年,包括银行在内的众多金融机构们积极布局大财富管理的重要原因。

对于中信银行而言,能否充分挖掘传统“对公强行”和中信集团的资源优势,以及能否尽快落地“新零售”的一系列变革,将成为其竞逐财富管理市场的致胜关键。

根据中信银行去年半年报曾披露过的信息,未来计划通过在综合金融服务以及集团资源联动方面的优势,从账户、渠道和客群三个维度实现财富管理的强势突围。

以集团资源联动为例,中信集团15家金融子公司均为各个细分行业的头部企业,全集团集聚的AUM规模、高净值客户总数、资管规模等,都位于同业前列。不管是从账户、渠道、客群,还是产品方面都有很深的积累。

就在3月17日,央行发布消息显示,已于近日批准了中国中信金融控股有限公司(筹)的设立许可。可以预见的是,一旦金控公司落地,中信的大财富管理之路将更加值得期待。

麦肯锡认为,未来3到5年是中国零售银行进入高质量和可持续发展的关键时期,是银行发展走向的关键分水岭。因此,银行亟需打造以客户为中

从此次中信银行“新零售”板块的一系列组织变阵中,已可一窥其发力零售金融市场,逐浪“大财富管理时代”的雄心。

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐