太突然!刚刚,又两只基金发行失败!年内首现债基发行折戟

来源:中国基金报 2022-02-28 13:22:37

遭遇开年股债双双震荡调整后,新基金发行骤然降温。近两个月以来,在新基金发行规模大幅缩水的同时,也出现多只基金募集失败。

伴随着最新两只基金宣布发行失败,2022年以来发行失败基金数量也已扩容至5只。

年内首现债基发行折戟

时隔一周,基金发行发行失败的案例再次出现,而且这次是两只债券基金同时宣布不能成立,这也是年内首批募集失败的债券型基金。

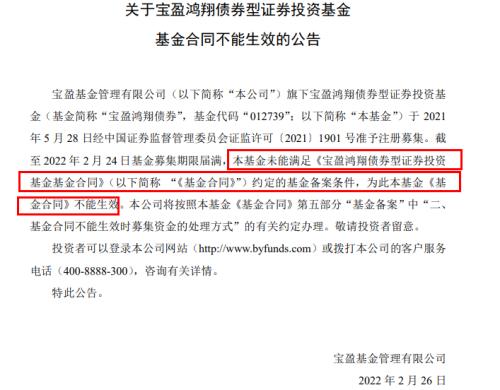

2月26日,宝盈基金发布公告称,旗下宝盈鸿翔债券基金于2021年5月28日准予注册募集,截至2022年2月24日基金募集期限届满,宝盈鸿翔未能满足基金合同约定的基金备案条件,宝盈鸿翔的基金合同不能生效。

宝盈鸿翔是一只中长期纯债型基金,于去年11月25日起开始募集,顶格募集了三个月时间仍然难逃募集失败。

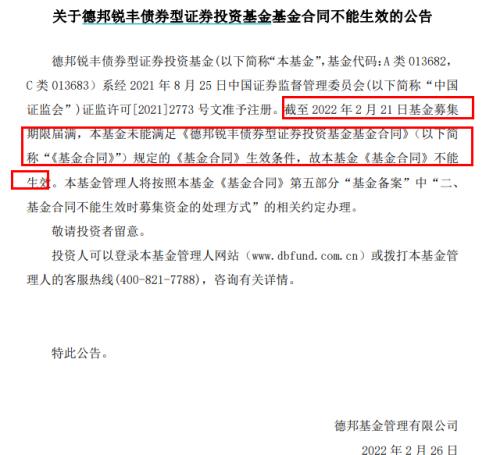

无独有偶,同在2月26日,德邦基金也公告称,截至2022年2月21日基金募集期限届满,旗下德邦锐丰债券基金未能满足《基金合同》生效条件,故本基金《基金合同》不能生效。

德邦锐丰同样是一只中长期纯债基金,认购起始日为去年12月2日。值得一提的是,该基金原定募集截止日为2022年3月1日。2月22日,德邦基金发布提前结束募集的公告,将该产品的募集截止日提前至2月21日。直至2月26日,基金管理人宣布德邦锐丰债券因未达到基金合同约定的备案条件,故基金合同不能生效。

对于提前结束募集后又宣布发行失败的做法,华南一位公募人士表示,可能有两种情况。其一,该基金原本计划顶格募集,之后募集结果很不理想。即使募满三个月,基金成立的希望也不大。于是,公司提前结束了募集期并且无奈宣告基金募集失败。其二,原本答应的机构基金资金无法到位,导致债券型基金合同不能顺利生效。

据了解,宝盈鸿翔债券、德邦锐丰债券在募集期间均未设置募集上限,而两只产品的基金合同均约定,在基金募集份额总额不少于2亿份、基金募集金额不少于2亿元人民币且基金认购人数不少于200人的条件下,验资通过后便可进行基金备案。

公司表示此次发行失败,系未能达到基金合同约定的备案条件,大概率是未能获得2亿元以上的资金认购。

多重因素致债基发行失败

在权益市场震荡、纯债基金获资金回流的大背景下,为何两只主打稳健收益的中长期纯债基金双双募集失败?

对此业内表示,不同于权益类基金可投资的标的丰富,债券型基金尤其纯债基金同质化严重,并且比较依赖机构客户资金,发行失败的实际概率更高。

“从去年发行失败的基金类型来看,纯债基金占比并不小。”深圳一位公募市场部人士表示,与权益类基金主要持有人是散户不同,债券型基金的持有人多数是银行、保险等机构投资者。

他进一步介绍道,因此不少债券基金能够顺利成立,很大程度上依赖于机构客户,募集失败的原因可能是客户改变投资需要,资金没有如约到位。

而在另一位公募人士看来,受制于债市环境和债基收益缺乏吸引力等因素,债券型基金发行拉长时间来看呈现放缓趋势,机构资金更是各家基金公司的“救命稻草”。

为吸引机构资金,债券基金之间的竞争非常激烈。费率价格战愈演愈烈,是目前纯债基金竞争激烈的一个重要表现。

“目前新发的纯债基金管理费可压降到0.2%,托管费压降到0.05%,如果是债券指数基金,相关管理费最低可达到0.15%。这也是目前基金公司在扣除各项管理成本后的价格底线,新发债券基金基本已经按照这一费率标准执行。” 上述固收部人士表示。

另一位业内人士认为,中长期纯债产品此前踩雷后净值暴跌案例让不少人心有余悸,对管理人也更加挑剔。

“两只募集失败的产品为中长期纯债基金,但从业内反馈的情况来看,当前风险事件的暴露或也在增加类似久期债券的投资风险。”该业内人士补充道,这或许也是基金发行失利的原因之一,例如去年债券基金踩雷地产债出现暴跌,给不少投资者留下心理阴影,更加信赖具有品牌力的公司。

据统计,近期发生异常回撤的纯债数量也很多,还涉及不少头部公募基金,跌幅明显是踩雷了才有的跌幅。

另外,也有观点认为,持续火爆的“固收+”基金也在投资收益上优于纯债产品,分流了一部分资金。

不仅如此,有投资人明确表示,考验债市承压与否的关键依然是流动性评价原则:如果市场流动性相对不足时,基金经理就无法按预期的价格将债券或其他资产买进或卖出。

募集失败容忍度提升

加上最新发行失败的两只债券基金,今年以来宣告合同不能生效的基金产品达到5只(各份额合并统计)。

开年不到两个月时间,5只基金公告募集失败,这样的频率在历史同期处于高位水平。

究其原因,市场连续震荡是影响投资者认购热情的重要因素。今年以来,众多不确定因素频发,全球资本市场震荡,国内也受到牵连。

就债券市场而言,2月22日,受乌克兰危机影响,全球避险情绪再度升温,十年期美债收益率下行7BP至1.86%,但国内债市延续独立走势,现券期货整体延续弱势。

事实上,面对目前的市场环境,公司层面对基金募集失败的容忍度也在提升。北京一位中型公募华南渠道总监直言,“基金公司的容忍态度主要是看公司领导层怎么想。”

但他同时表示,各家的情况都不一样,有的公司担心品牌受影响,可能会拿钱砸也要卖;但从市场角度看,市场大趋势难以抗拒,不少基金公司对基金募集失败的容忍度也是在提高的。

从去年以来募集失败的基金产品来看,大多数来自中小型公司。业内看来,相较而言,大公司在资源、渠道等方面具有积累和优势,资金的募集能力要强于新成立的公司和中小公募,在基金发行困难时,大公司也有资金通过发起式形式来布局。

深圳一位基金公司人士预计,面对震荡市结构性行情的延续,基金发行市场冷热不均的现象仍将加剧并趋于常态化,基金发行失败的案例也会越来越多。

“为基金管理人,公募机构应该更加重视产品设计、谋求创新,同时,适度控制产品发行速度,着力打磨投资能力,将持营产品做成精品。”他说道。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐