刚刚披露!刘彦春、谢治宇…千亿顶流持仓大曝光!买了这些股

来源:中国基金报 2022-01-24 13:24:19

随着四季报继续披露,另外两位千亿体量的基金经理刘彦春、谢治宇,也最新发布了季报。

截至2021年四季报,刘彦春在管基金总规模为978.5亿元,跌破千亿关口。他在2021最后一份季报中提到,“投资最困难的阶段已经过去,保持耐心,价值总会回归。”

在刘彦春规模缩水的同时,谢治宇却迎头赶上,最新在管基金规模963.45亿元,距离刘彦春只差15亿元。谢治宇在季报中表示,“股票仓位较为稳定,继续坚持自下而上精选个股的操作理念,主要关注公司的核心竞争力,平衡好公司短期估值与长期价值。”

从最新的规模排名看,葛兰超越张坤,在管基金规模1103亿元,成为在管规模最大的主动基金经理;张坤位列其次,四季度险守1000亿大关。刘彦春、谢治宇紧随其后,管理规模都超过960亿元,经过去年市场风格的快速轮动和变化,市场知名基金经理管理规模发生了“大洗牌”。

刘彦春:“投资最困难的阶段已经过去”

“保持耐心,价值总会回归”

与中欧基金葛兰、易方达基金张坤相比,刘彦春也是千亿体量的基金经理。在去年三季度规模一度摸高1029亿元后,今年四季度在管基金规模出现50.66亿元的缩水,目前在管基金规模为978.5亿元,再度回落到千亿体量之下。

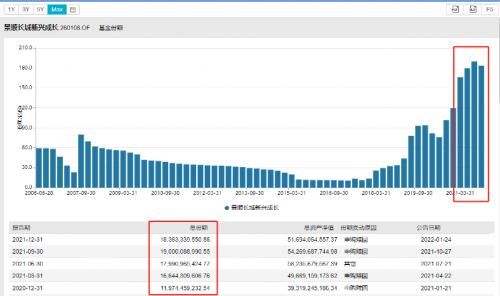

分产品来看,景顺长城新兴成长规模缩水最多,从三季报的543亿元萎缩到517亿元,单季度规模萎缩26亿元;景顺长城鼎益、景顺长城绩优成长也都有10亿元上下的规模萎缩,在管的其他产品也悉数出现规模缩水。

从去年整体来看,景顺长城新兴成长去年亏损9.94%,基金总份额呈现先增后减的态势,在前三季度基金净值震荡下跌期间,资金是“越跌越买”,四季度短期反弹期间可能遭遇了部分资金的净流出。

2021年全年,刘彦春管理的景顺长城新兴成长,持股仓位保持在90%上下,但在市场的极致化行情演绎中,他的重仓股结构调整不断。

四季度,他最新减仓了贵州茅台(行情600519,诊股)、泸州老窖(行情000568,诊股)、五粮液(行情000858,诊股)等白酒股,但加仓了中国中免(行情601888,诊股)等疫情受损板块,重仓股中的医药股、家电、电子等保持仓位不变。

谈及自己的投资思路,刘彦春在四季报中表示,2021 年,受信用紧缩、疫情反复、产业政策调整等因素影响,经济冲高回落。新冠疫情对各产业影响差异显著,部分产业链供需关系阶段性失衡,叠加能耗双控政策导致的供给收缩,产业链中下游环节成本压力显著提高。受政策鼓励的新能源相关领域是少有的高景气行业。

展望后市,他认为,2022 年大概率是新冠疫情结束的开始。从全球角度看,滞后于消费复苏的投资端有望逐步回归正常。前期,我国利用出口份额快速提升的时间窗口,充分压降宏观杠杆率,调整经济结构,消化长期风险,为后疫情时代经济可持续发展奠定了良好基础。现阶段,我国经济增长已在潜在增速之下,预期宽信用、稳增长、提振内需将是今年政策重点。

从跨周期到逆周期,从外需拉动到提振内需,边际景气将不再稀缺,资金趋于分散,市场风

格将重新平衡。那些短期逆风的优秀公司已经极具投资价值。短期景气波动阶段性影响投资者风险偏好,对公司内在价值影响实际上微乎其微。更何况,随着逆周期政策逐渐发力,周期下行有望结束并迎来向上拐点,众多行业将迎来景气反转。长、短期逻辑共振的行业与公司在新的一年里有望迎来良好表现。

“投资最困难的阶段已经过去。保持耐心,价值总会回归。” 刘彦春称。

谢治宇:逆市吸金25亿元

向千亿规模发起冲锋

截至去年末,谢治宇在管基金总规模为963.45亿元,规模在四季度逆市上涨25亿元,目前也是向千亿体量发起冲锋的基金经理。

他管理规模最大的产品为兴全合润基金,伴随着去年四季度行情的反弹,兴全合润基金四季度规模上涨46.5亿元。同期,兴全合宜、兴全社会价值三年同期规模也出现上涨,只有兴全趋势投资规模缩水34亿元。

从资金流向看,兴全合润去年收益率6.32%,超过了同期沪深300指数11.5个百分点,资金整体呈现净流入的状态。截至去年末,基金总份额157亿份,总规模334亿元,双双创下历史新高。

从投资运作看,在去年极致的结构性行情中,谢治宇的持股仓位是震荡加仓的思路,最新的持股仓位为93%,维持在较高仓位。

同期,银行存款等现金类仓位也从年初的7%降至1.75%,维持在全年最低水平。而在去年中报中,银行存款仓位位置最高在10%的仓位,可能是为了在弱市中应对流动性的问题。

从持股结构看,兴全合润目前重仓了家电、电子、化工、医药板块。其中,四季度加仓了三安光电(行情600703,诊股)、普洛药业(行情000739,诊股),而对海尔智家(行情600690,诊股)、万华化学(行情600309,诊股)、芒果超媒(行情300413,诊股)、海康威视(行情002415,诊股)等进行了减持,在电子、医药股中,也是针对不同个股各有增减。

产品的整体投资风格,是在维持较高仓位的同时,维持了板块间的均衡配置,也更加注重精选个股。

谢治宇在四季报中表示,四季度国内经济运行保持了一定的韧劲,工业生产和出口较为不错,房地产等部门仍然有一定压力。海外方面美国通胀保持在高位,美联储货币政策逐渐偏鹰。

上证指数在四季度上涨2.01%,深证成指上涨3.83%,创业板指上涨2.40%。表现较好的行业主要有传媒、军工、汽车零部件等行业板块,煤炭、石化、钢铁等板块表现较弱。

基金报告期内,股票仓位较为稳定,继续坚持自下而上精选个股的操作理念,主要关注公司的核心竞争力,平衡好公司短期估值与长期价值。

“我们将不断寻找具有良好性价比的投资标的,同时关注长期发展方向上的优秀公司。”谢治宇表示。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐