国庆假期信用事件概览

来源:珮珊债券研究 2021-10-10 14:22:36

概要:

行业利差监测与分析:1)9月债市信用利差分化。具体来看,等级利差分化,期限利差分化。2)产业债与城投债利差分化。9月城投债利差走扩;产业债与城投债利差分化,AA等级城投表现显著好于产业债。3)行业横向比较:高等级债中,钢铁、有色金属是利差最高的两个行业。AAA级钢铁行业中票平均利差为95BP,AAA级有色金属行业中票平均利差为88BP。其次是休闲服务,其利差为80BP。公用事业是平均利差最低的行业,目前为43BP。

9月市场回顾:一级净供给减少,一级市场收益率上行为主。9月主要品种信用债一级市场净供给292.68亿元,较前一个交易月(8月1日-8月31日)的2949.37亿元有所减少。二级交投减少,收益率上行为主。

9月评级调整及违约情况回顾:9月有4项信用债主体评级上调,有22项信用债主体评级下调。新增违约债券18只,为20蓝光MTN002、16协信08、17沪华信MTN002、18晟晏02、16三盛04、18如意01、17康美MTN003、18三星MTN001、18海控01、18渤金02、18华夏04、H6雏鹰01、H4雏鹰债、16天房04、18东旭01、18豫能化MTN002、18豫能化MTN001、16丰盛03。9月无新增违约主体。

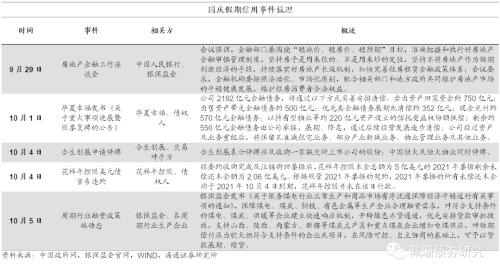

信用债:国庆节前后信用事件回顾:1)中国人民银行、银保监会召开房地产金融工作座谈会,坚持房住不炒,“不将房地产作为短期刺激经济的手段”;2)华夏幸福(行情600340,诊股)发布《关于重大事项进展暨股票复牌的公告》,2192亿元金融债务初步清偿方案发布;3)合生创展涉及收购事项,根据联交所信息披露准则,申请停牌;4)花样年控股美元债到期未兑付,违约超预期;5)银保监会发布《关于服务煤电行业正常生产和商品市场有序流通保障经济平稳运行有关事项的通知》,保障煤电、煤炭、钢铁、有色金属等生产企业合理融资需求。

-------------------------------

1.行业利差监测与分析

1.1信用利差走扩

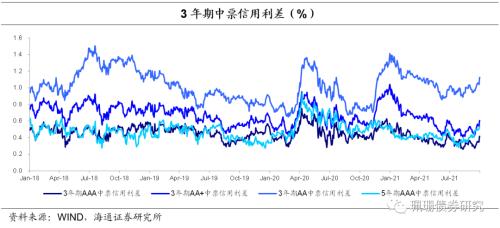

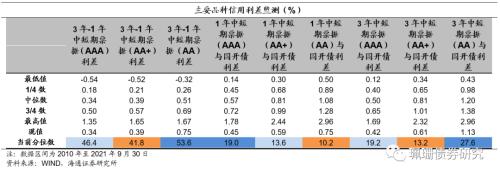

9月债市信用利差走扩。具体来看,截至9月30日,3年期AAA等级中票信用利差为42BP,较8月末上行6BP,5年期AAA等级中票信用利差为53BP,较8月末上行13BP;3年期AA+等级中票信用利差为61BP,较8月末上行9BP,5年期AA+等级中票信用利差为75BP,较8月末上行12BP;3年期AA等级中票信用利差为113BP,较8月末上行10BP,5年期AA等级中票信用利差为138BP,较8月末上行12BP。

1.2等级利差分化,期限利差分化

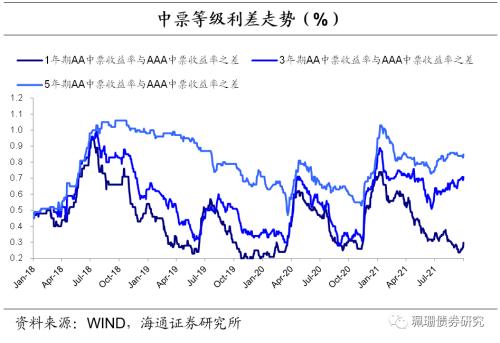

信用债等级利差分化。具体来看,截至9月30日,1年期短期品种AA级与AAA级中票利差为30BP,较8月末上行3BP;3年期AA级与AAA级中票利差为71BP,较8月末上行4BP;5年期AA级与AAA级中票利差为85BP,较8月末下行1BP。

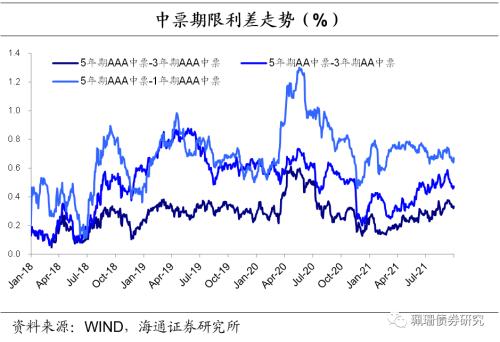

信用债期限利差分化。具体来看,截至9月30日,5年期和3年期的AAA中票期限利差为33BP,较8月末上行2BP;5年期和3年期的AA中票期限利差为47BP,较8月末下行3BP;5年期和1年期AAA中票的期限利差为67BP,较8月末下行5BP。

1.3城投债:产业债与城投债利差分化

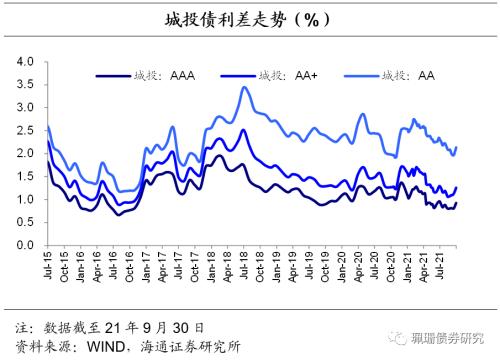

9月城投债利差走扩。具体来看,截至9月30日,9月城投债AAA级利差为93BP,较8月末上行12BP;城投债AA+级利差为126BP,较8月末上行19BP;城投债AA级利差为213BP,较8月末上行5BP。

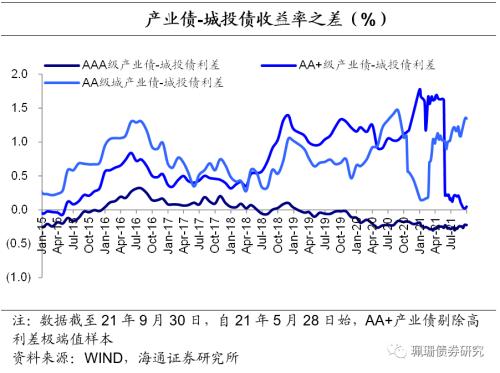

产业债与城投债利差分化,AA等级城投表现显著好于产业债。具体来看,截至9月30日,AAA级产业债-城投债利差目前在-22BP,较8月末上行2BP;AA+级产业债-城投债利差目前在5BP左右,较8月末下行5BP;AA级产业债-城投债利差目前在135BP左右,较8月末上行27BP。

1.4钢铁、采掘:行业利差走扩或持平,超额利差分化

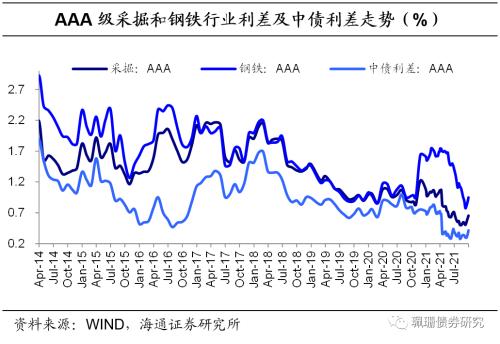

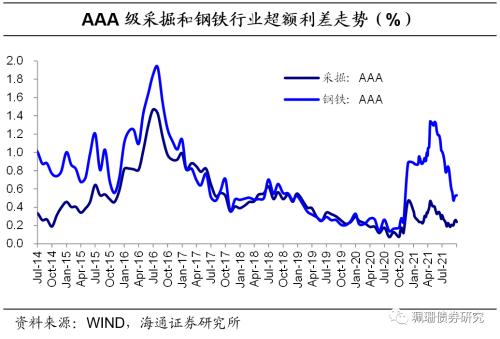

钢铁、采掘行业利差走扩或持平,超额利差分化。具体来看,截至9月30日,AAA级钢铁债信用利差平均为95BP,与8月末基本持平;AAA级采掘债(主要是煤炭开采)信用利差平均为66BP,较8月末上行11BP;AAA级钢铁债超额利差为53BP,较8月末下行8BP;AAA级采掘债超额利差为24BP,较8月末上行3BP。

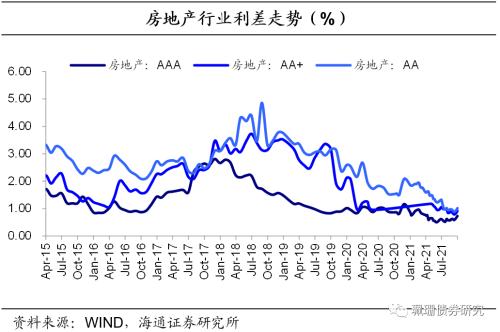

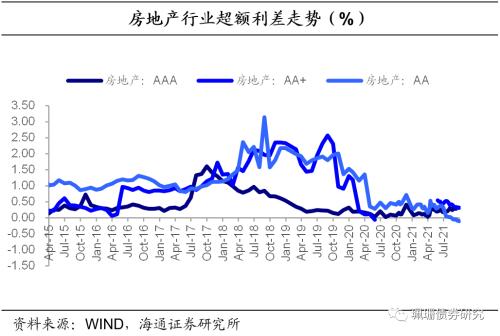

1.5地产行业:信用利差走扩,超额利差分化

地产行业信用利差走扩。具体来看,截至9月30日,AAA级房地产行业信用利差73BP,较8月末上行11BP;AA级房地产行业信用利差102BP,较8月末上行5BP。

地产行业超额利差分化。具体来看,截至9月30日,AAA级地产行业超额信用利差为31BP,较8月末上行3BP;AA级地产行业超额信用利差为-11BP,较8月末下行5BP。

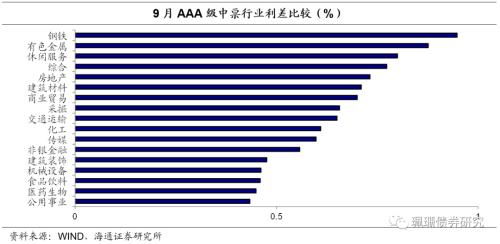

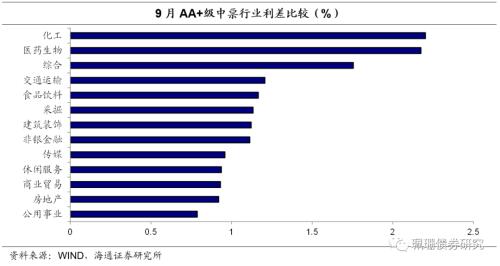

1.6行业利差横向比较

高等级债中,钢铁、有色金属是利差最高的两个行业。AAA级钢铁行业中票平均利差为95BP,AAA级有色金属行业中票平均利差为88BP。其次是休闲服务、综合、房地产,其利差分别为80BP、77BP和73BP。公用事业是平均利差最低的行业,目前为43BP。

中等级债券中,化工利差最高,其次为医药生物、综合行业,其中AA+等级化工行业利差为220BP,医药生物行业利差则是落在217BP。而AA+等级综合行业利差则为176BP。最后,公用事业、房地产、商业贸易行业利差水平相对最低,分别为79BP、92BP、93BP,和化工行业信用利差均在120BP以上。

2.一级市场:净供给减少,估值收益率上行为主

2.1净供给减少

根据Wind统计,9月短融发行3535.3亿元,到期4476.0亿元,中票发行2240.8亿元,到期1535.3亿元;企业债发行451.1亿元,到期336.5亿元;公司债发行2769.0亿元,到期2355.7亿元。9月主要信用债品种共发行8996.2亿元,到期8703.5亿元,净供给292.68亿元,较前一个交易月(8月1日-8月31日)的2949.37亿元有所减少。

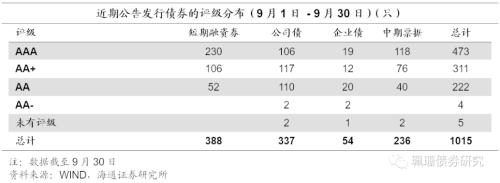

从主要发行品种来看,9月共发行短融超短融388只,中期票据236只,公司债发行337只,企业债发行54只,发行数量较前一个交易月减少。从发行人资质来看,AAA等级发行人占比最大为46.60%。从行业来看,建筑业行业发行人占比最大为32.41%,其次为综合类行业发行人,占比为21.67%。在发行的1015只主要品种信用债中有466只城投债,占比约45.91%,发行数量比前一月有所减少。

2.2估值收益率上行为主

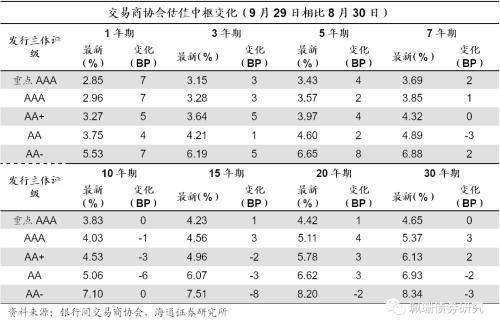

相比8月30日协会估值,9月(9月29日)信用债估值收益率上行为主。

具体来看,1年期品种中,重点AAA、AAA等级收益率均上行7BP,AA+等级收益率上行5BP,AA等级收益率上行4BP,AA-等级收益率上行7BP。3年期品种中,重点AAA、AAA等级收益率均上行3BP,AA+等级收益率上行5BP,AA等级收益率上行1BP,AA-等级收益率上行5BP;5年期品种中,重点AAA等级收益率上行4BP,AAA等级收益率上行2BP,AA+等级收益率上行4BP,AA等级收益率上行2BP,AA-等级收益率上行8BP。

7年期品种中,重点AAA等级收益率上行2BP,AAA等级收益率上行1BP,AA+等级收益率与上期基本持平,AA等级收益率下行3BP,AA-等级收益率上行2BP。10年期品种中,重点AAA等级收益率与上期基本持平,AAA等级收益率下行1BP,AA+等级收益率下行3BP,AA等级收益率下行6BP,AA-等级收益率与上期基本持平;15年期品种中,重点AAA等级收益率上行1BP,AAA等级收益率上行3BP,AA+等级收益率下行2BP,AA等级收益率下行3BP,AA-等级收益率下行8BP;20年期品种中,重点AAA等级收益率上行1BP,AAA等级收益率上行4BP,AA+、AA等级收益率均上行3BP,AA-等级收益率下行2BP;30年期品种中,重点AAA等级收益率与上期基本持平,AAA等级收益率上行3BP,AA+、AA等级收益率均下行2BP,AA-等级收益率下行3BP。

3.二级市场:交投减少,收益率上行为主

9月(截至9月30日)主要信用债品种(企业债,公司债,中票,短融)共计成交18442.30亿元,较前一月20167.82亿元的成交额减少了1725.53亿元。

3.1银行间市场:收益率上行为主

3.1.1中票短融:收益率上行为主

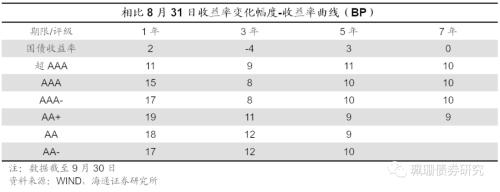

9月国债收益率上行为主。具体来看,1年期国债收益率上行2BP,3年期国债收益率下行4BP,5年期国债收益率上行3BP,7年期国债收益率与上期基本持平。

中票短融收益率上行为主。具体来看,1年期品种中,超AAA等级收益率上行11BP,AAA等级收益率上行15BP,AAA-等级收益率上行17BP,AA+等级收益率上行19BP,AA等级收益率上行18BP,AA-等级收益率上行17BP;3年期品种中,超AAA等级收益率上行9BP,AAA、AAA-等级收益率均上行8BP,AA+等级收益率上行11BP,AA、AA-等级收益率均上行12BP;5年期品种中,超AAA等级收益率上行11BP,AAA、AAA-等级收益率均上行10BP,AA+、AA等级收益率均上行9BP,AA-等级收益率上行10BP;7年期品种中,超AAA、AAA、AAA-等级收益率均上行10BP,AA+等级收益率上行9BP。

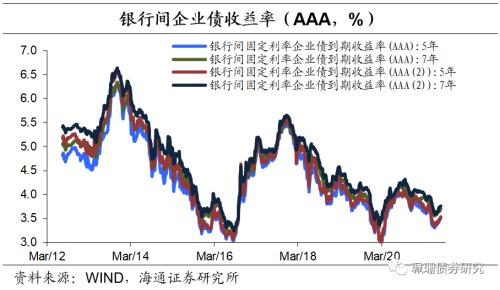

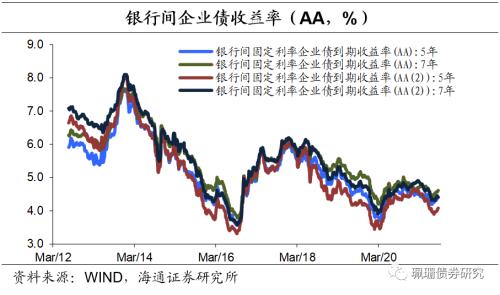

3.1.2企业债:收益率上行为主

9月银行间企业债收益率上行为主。5年期AAA(城投债)收益率上行10BP,5年期AAA(2)(城投债)收益率上行11BP,7年期AAA(城投债)收益率上行7BP,7年期AAA(2)(城投债)收益率上行12BP。5年期AA(城投债)收益率上行11BP,5年期AA(2)(城投债)收益率上行14BP,7年期AA(城投债)收益率上行9BP,7年期AA(2)(城投债)收益率上行8BP。

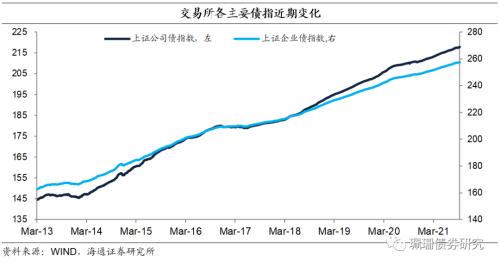

3.2交易所市场:指数走势上涨

9月交易所债券市场中的公司债与企业债指数均上涨,相比前月上证企业债指数上行0.20%,上证公司债指数上行0.17%。

4.9月评级调整及违约情况回顾

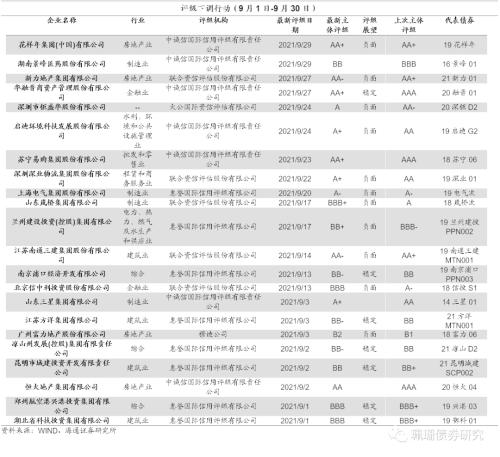

9月有4项信用债主体评级上调,有22项信用债主体评级下调,与前月相比,主体评级上调数量与上期持平,下调数量有所增加。

9月评级上调的发行人共有4家,分别为泰州市金东城市建设投资集团有限公司、招商局通商融资租赁有限公司、财达证券(行情600906,诊股)股份有限公司、河钢集团有限公司。

泰州市金东城市建设投资集团有限公司,城投平台,来自建筑业,评级由AA上调为AA+,评级展望为“稳定”,评级上调原因为泰州市和姜堰区经济发展态势良好,为公司发展提供了良好基础;公司作为泰州市和姜堰区重要的土地开发整理和城市基础设施建设主体,在资产注入、财政补贴等方面持续获得股东和地方政府等的大力支持。

招商局通商融资租赁有限公司,非城投平台,来自租赁和商务服务业,评级维持BBB+不变,评级展望由“负面”调整为“稳定”,评级上调原因为惠誉预期公司将从招商局获得高度机构支持,而招商局的信用状况是基于其从中国政府获得的支持。鉴于招商租赁对招商局核心业务(主要为交通运输及基础设施业务)的战略重要性,招商局获得的中国政府支持将进一步流向招商租赁。

财达证券股份有限公司,非城投平台,来自金融业,评级由AA+上调为AAA,评级展望为“稳定”,评级上调原因为21年5月7日财达证券在上交所上市以来资本实力有所增强,整体业务稳健增长,盈利水平显著提升。

河钢集团有限公司,非城投平台,来自制造业,评级维持BBB+不变,评级展望由“负面”调整为“稳定”,评级上调原因为惠誉预期河钢集团仍将是钢铁材料制造领域的龙头企业且政府仍将为其提供有力支持。

9月评级下调的发行人共有22家,分别为花样年集团(中国)有限公司、湖南景峰医药(行情000908,诊股)股份有限公司、新力地产集团有限公司、华融晋商资产管理股份有限公司、深圳市钜盛华股份有限公司、启迪环境(行情000826,诊股)科技发展股份有限公司、苏宁易购(行情002024,诊股)集团股份有限公司、深圳深业物流集团股份有限公司、山东岚桥集团有限公司、兰州建设投资(控股)集团有限公司、江苏南通三建集团股份有限公司、南京浦口经济开发有限公司、北京信中利投资股份有限公司、山东三星集团有限公司、江苏方洋集团有限公司、广州富力地产股份有限公司、凉山州发展(控股)集团有限责任公司、昆明市城建投资开发有限责任公司、恒大地产集团有限公司、郑州航空港兴港投资集团有限公司、湖北省科技投资集团有限公司等22家公司。

花样年集团(中国)有限公司,非城投平台,来自房地产业,评级维持AA+不变,评级展望由“稳定”调整为“负面”,评级下调原因为公司面临较大的债券集中到期压力,且信用债再融资难度加大。

湖南景峰医药股份有限公司,非城投平台,来自制造业,评级由BBB下调为BB,评级下调原因为“16 景峰01”临近到期日,目前公司子公司借款以及本部对子公司担保已逾期,资产处置进展较慢且转让款到位时间具有较大不确定性,短期偿债压力很大。

新力地产集团有限公司,非城投平台,来自房地产业,联合资信于21年9月27日将公司评级由AA+下调为AA-,评级展望为“负面”。

华融晋商资产管理股份有限公司,非城投平台,来自金融业,评级由AAA下调为AA+,评级展望为“稳定”,评级下调原因为重要股东或发生变化、外部支持存在不确定性、资产质量恶化、盈利水平大幅下滑、资本实力显著下降等。

深圳市钜盛华股份有限公司,非城投平台,评级由AA-下调为A,评级展望为“负面”,评级下调原因为公司未来偿付存在较大不确定性;同时公司及其控股股东宝能投资集团近期新增被执行人记录,钜盛华三级子公司中山润田所持中炬高新(行情600872,诊股)股权存在司法冻结及标记情况,法律风险继续上升。

启迪环境科技发展股份有限公司,非城投平台,来自水利、环境和公共设施管理业,评级由AA下调为A+,评级展望为“负面”,评级下调原因为公司2021年上半年经营情况较上年同期出现严重恶化,公司当前可用货币资金紧张且仍存在债务逾期情况,公司外部融资环境无明显改善,流动性紧张;同时,公司与城发环境(行情000885,诊股)的换股吸收合并事项存在不确定性,且目前出售资产回款对公司流动性的缓解力度有限。

苏宁易购集团股份有限公司,非城投平台,来自批发和零售业,评级由AAA下调为AA+,评级下调原因为2020年以来公司盈利大幅下降,偿债指标偏弱;同时,公司股份转让事项完成后处于无实际控制人状态、公司已完成董事改选、董事长选举及总裁聘任事项等因素对公司经营及整体信用状况的影响有待关注。

深圳深业物流集团股份有限公司,非城投平台,来自租赁和商务服务业,评级由AA下调为A+,评级展望为“负面”,评级下调原因为公司控股股东流动性紧张,且公司作为相关信托计划担保人之一,存在代偿风险;公司关联方占款或资金拆借金额、公司关联担保金额均较大,若关联方无法解决相关兑付问题,公司面临较大的资产回收风险和或有负债风险;公司受限资产比例较大,短期偿债压力大。

山东岚桥集团有限公司,非城投平台,来自制造业,评级由A下调为BBB+,评级展望为“负面”,评级下调原因为公司经营业绩下滑、短期偿债压力大、资产处置不及预期、或有风险加大。

兰州建设投资(控股)集团有限公司,城投平台,来自电力、热力、燃气及水生产和供应业,评级由BBB-下调为BB+,评级展望为“负面”,评级下调原因为政府财政支持的力度没有达到惠誉对兰州建投盈利能力改善的预期,尤其是出现亏损的公共交通板块,以致该公司财务状况将继续处于疲弱水平。

江苏南通三建集团股份有限公司,非城投平台,来自建筑业,评级由AA+下调为AA-,评级展望为“负面”,评级下调原因为公司作为恒大集团下游供应商,受恒大集团资金面紧张的影响,公司在工程款结算和资金回流上存在较大不确定性;公司诉讼案件和被执行标的金额较大,且陷入工程合同纠纷中;短期偿债压力大。

南京浦口经济开发有限公司,城投平台,来自综合,评级由BB下调为BB-,评级展望为“稳定”,评级下调原因为惠誉将公司在地位、所有权和控制权方面的属性评估从“非常强”下调至“强”,以反映浦口区政府向浦口经济开发区监督管理委员会部分下放关键控制权。

北京信中利投资股份有限公司,非城投平台,来自金融业,联合资信于21年9月13日将公司评级由A-下调为BBB,评级展望为“负面”。

山东三星集团有限公司,非城投平台,来自制造业,评级由AA下调为A+,评级下调原因为两只金额合计11亿元的债券将于半年内到期,且美元债券重组支持协议签署尚未完成,公司面临一定偿债压力;公司2021年半年度报告尚未披露,上半年的经营情况和财务状况变化有待进一步观察。

江苏方洋集团有限公司,非城投平台,来自建筑业,评级由BB下调为BB-,评级展望为“稳定”,评级下调原因为惠誉认为连云港(行情601008,诊股)市政府向方洋集团提供的直接支持较少,以致该公司的财务状况持续处于较弱水平;且公司持续扩大的短期债务和总债务规模可能削弱其融资韧性,进而降低其若违约将带来的融资成本和融资渠道方面的影响。

广州富力地产股份有限公司,非城投平台,来自房地产业,评级由B1下调为B2,评级展望为“负面”,评级下调原因为公司流动性偏弱,再融资需求较高,但境内外债券资本市场融资渠道的转弱将影响公司以合理成本举借新债以偿付到期债券的能力。

凉山州发展(控股)集团有限责任公司,城投平台,来自综合,评级由BB下调为BB-,评级展望为“稳定”,评级下调原因为由于凉山州的经济和财政疲软,近年来公司进入资本市场的渠道收紧可能导致融资成本上升。

昆明市城建投资开发有限责任公司,城投平台,来自建筑业,评级由BB+下调为BB,评级展望为“稳定”,评级下调原因为由于政府政策收紧以及投资者对区域资本市场稳定性的担忧,公司经历了资本市场的波动,惠誉认为公司专注于非标融资和高借贷成本可能导致融资弹性降低。

恒大地产集团有限公司,非城投平台,来自房地产业,评级由AAA下调为AA,评级下调原因为与供应商的诉讼事项增加、部分项目停工以及拟出售资产等事项表明恒大地产及恒大集团现金流紧张情况进一步加剧,且由于降价及销售费用增长等因素导致其盈利情况大幅恶化,恒大地产及恒大集团债务接续及偿还面临的不确定性增加。

郑州航空港兴港投资集团有限公司,非城投平台,来自综合,评级由BBB+下调为BBB,评级展望为“稳定”,评级下调原因为鉴于股权和管理责任权的分离,郑州市政府对公司经营及投融资活动的管控变得较为间接。

湖北省科技投资集团有限公司,城投平台,来自建筑业,评级由BBB+下调为BBB,评级展望为“稳定”,评级下调原因为惠誉在将公司与负责开发区的城市开发商同行进行比较后,将公司地位、所有权和控制权属性从“非常强”修改为“强”,以反映武汉市政府对公司的间接持股和控制。

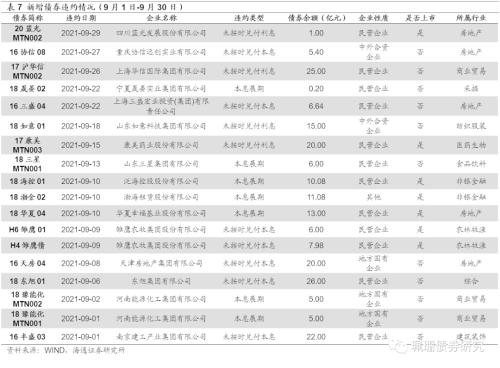

9月新增违约债券18只。分别为20蓝光MTN002、16协信08、17沪华信MTN002、18晟晏02、16三盛04、18如意01、17康美MTN003、18三星MTN001、18海控01、18渤金02、18华夏04、H6雏鹰01、H4雏鹰债、16天房04、18东旭01、18豫能化MTN002、18豫能化MTN001、16丰盛03。

20蓝光MTN002,债券余额为1亿元,发行主体为四川蓝光发展(行情600466,诊股)股份有限公司,为民营企业,违约原因为公司流动性阶段性紧张。

16协信08,债券余额为5.4亿元,发行主体为重庆协信远创实业有限公司,为中外合资企业,违约原因为公司流动性紧张。

17沪华信MTN002,债券余额为25亿元,发行主体为上海华信国际集团有限公司,为民营企业,违约原因为受中国华信能源有限公司董事局主席不能正常履职以及3月1日媒体新闻事件等不利因素冲击的影响,公司资金筹措方案尚未落实。

18晟晏02,债券余额为0.2亿元,发行主体为宁夏晟晏实业集团有限公司,为民营企业,本次到期不兑付本金和利息,债券本金展期三年。

16三盛04,债券余额为6.64亿元,发行主体为上海三盛宏业投资(集团)有限责任公司,为民营企业,违约原因为公司尚在推进破产重整事宜,资金紧张。

18如意01,债券余额为15亿元,发行主体为山东如意科技集团有限公司,为中外合资企业,违约原因为公司资金流动性紧张,存在大额诉讼和债务逾期等问题。

17康美MTN003,债券余额为20亿元,发行主体为康美药业股份有限公司,为民营企业,违约原因为公司正在进行破产重整。

18三星MTN001,债券余额为6亿元,发行主体为山东三星集团有限公司,为民营企业,违约原因为公司流动性压力偏大。

18海控01,债券余额为10.08亿元,发行主体为泛海控股(行情000046,诊股)股份有限公司,为民营企业,违约原因为受宏观经济环境,房地产行业政策调控,境内外多轮疫情叠加影响,公司当前面临阶段性现金流匹配问题。

18渤金02,债券余额为11.08亿元,发行主体为渤海租赁(行情000415,诊股)股份有限公司,为其他,违约原因为受“新冠疫情”影响,发行人经营困难,根据其现金流情况及债务偿付安排,预计无法保障本金兑付,已开展展期工作安排。

18华夏04,债券余额为13亿元,发行主体为华夏幸福基业股份有限公司,为民营企业,违约原因为在宏观经济环境、行业环境、信用环境叠加多轮疫情影响下,公司流动性出现阶段性紧张。

H6雏鹰01、H4雏鹰债,债券余额分别为6亿元、7.98亿元,发行主体均为雏鹰农牧集团股份有限公司,为民营企业,违约原因为公司目前资金周转困难。

16天房04,债券余额为20亿元,发行主体为天津房地产集团有限公司,为地方国有企业,违约原因为公司目前资金紧张。

18东旭01,债券余额为26亿元,发行主体为东旭集团有限公司,为民营企业,违约原因为公司流动性紧张。

18豫能化MTN002、18豫能化MTN001,债券余额均为5亿元,发行主体均为河南能源化工集团有限公司,为地方国有企业,违约原因为发行人流动资金不足。

16丰盛03,债券余额为22亿元,发行主体为南京建工产业集团有限公司,为民营企业,违约原因为公司流动性紧张。

9月无新增违约主体。

5.信用债:国庆假期信用事件概览

国庆节前后信用事件回顾:1)中国人民银行、银保监会召开房地产金融工作座谈会,坚持房住不炒,“不将房地产作为短期刺激经济的手段”;2)华夏幸福发布《关于重大事项进展暨股票复牌的公告》,2192亿元金融债务初步清偿方案发布;3)合生创展涉及收购事项,根据联交所信息披露准则,申请停牌;4)花样年控股美元债到期未兑付,违约超预期;5)银保监会发布《关于服务煤电行业正常生产和商品市场有序流通保障经济平稳运行有关事项》的通知,保障煤电、煤炭、钢铁、有色金属等生产企业合理融资需求。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐