中型房企生存样本:景瑞控股以价换量

来源:焦点财经 2021-08-13 17:22:34

作者:薇安

出品:焦点财经

2021年以来,上海房企景瑞控股开启了“以价换量”的销售模式。

今年前七个月,景瑞控股的合同销售金额达到212.42亿元,同比增长119.95%;但同期销售均价仅有18874元/平米,未有增长,反而同比下跌了17.4%。

焦点财经梳理获悉,2021年至今,景瑞控股几乎每个月都存在“以价换量”的情况。具体来看,今年1月,其合同销售金额同比骤增417.8%至28.22亿元,销售均价却同比下降了2609元/平方米,降幅为11.9%。

2月份,景瑞控股的合同销售金额及销售面积,分别录得了228.97%和434.2%的增长,但销售均价仅有16390元/平方米,相比2020年同期的26618元/平方米,下降38.42%。3月,其合同销售金额为45.08亿元,销售均价为18694元/平方米,相比2020年的16.79亿元总销售额及26406元/平方米的均价,同比分别增长168.49%及下降29.2%。

4月、5月和6月三个月,景瑞控股的销售金额同比增幅分别为252%、62.9%及55.96%,同期销售均价依然呈现下降状态,增幅为-8%、-9.72%及-20.58%。由此可见,降价销售是推动该公司业绩正向增长的重要推动力之一。

规模徘徊不前

即便如此,景瑞控股的行业排名也并未显著提升。截至7月底,在中指院的统计中,景瑞控股的行业排名为第93位,自5月至今,已经连续下滑了3个名次。

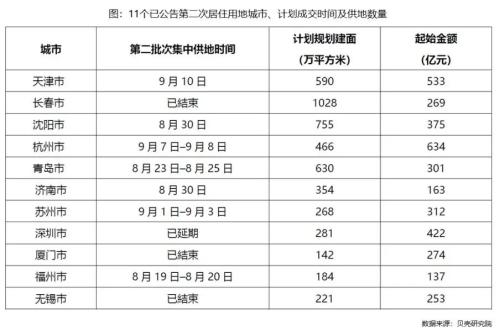

业内指,楼市调控毫不放松、“三道红线”收紧融资,加上今年推出的集中拍地政策,都加剧了房地产行业的马太效应,中小房企的日子愈发难过。为了活下去, “以价换量”不可避免,景瑞控股也是如此。

不过,按照“三道红线”融资新规来看,景瑞控股并未踩线,尚处于 “绿档”房企。但是,其债务压力也在凸显。截至2020年底,该公司未偿还的借款总额已经由2019年底的190.05亿元增加至214.45亿元。当期末,公司未动用的银行信贷约为265.46亿元,涉及为借款抵押的资产金额达143.84亿元。

在近期研报中,标普指出,截至去年底,景瑞控股的资本结构包含119亿元的有抵押债务,81亿元境外优先无抵押债券,15亿元境内企业债券及9亿元担保。其中,优先债务在公司总债务中的占比达64%,高于50%的分界水平。此外,公司还有36%的美元债敞口,这也使景瑞控股易受到境外融资波动的影响。

不少业内人士都对焦点财经表示,近期,监管层面仍在强调房地产行业“房住不炒”的定位和三稳目标,并将加快发展租赁住房并落实用地、税收等支持工作,下半年金融监管有望继续从严,在这样的大背景下,景瑞控股“以价换量”之举也就不难理解。

尤其近年来,景瑞控股的销售表现一直原地踏步,这也无益于改善因融资收紧等政策带给公司的新压力。财报显示,2017年至2020年,景瑞控股的签约金额分别为183.73亿元、252.36亿元、251.59亿元及255.07亿元,近三年,其销售规模一直在徘徊在250亿元左右,并无明显增长。

盈利表现不佳

销售规模未有突破,景瑞控股的盈利能力却在不断下滑。2018年至2020年,该公司的毛利率分别为22.6%、20.2%及19.6%,逐年下跌,且远低于27.8%的行业均值。

2020年,景瑞控股虽录得了12.73亿元的净利润,但其中包含因银行存款利息收入增加和境外债务因美元汇率下降导致汇兑收益增加,产生的约10.14亿元融资收益,以及因土地前期整理成本补偿款、补助为主的其他收入2.23亿元,以出售附属公司和股份收益为主的其他收益3.27亿元。若将这些因素剔除后,景瑞控股的主营业务不仅难有盈利,还将出现亏损。

频繁祭出的高息债券,是影响景瑞控股盈利表现的重要因素。财报显示,去年3月、6月及11月,景瑞控股先后发行了总额1.9亿美元、1.5亿美元和2.4亿美元,分别将于2022年3月、2022年9月、2023年2月到期的优先票据,利率高达12.75%、12%及14.5%,处于行业明显高位。2020年,景瑞控股支出了20.43亿元的融资成本,业内认为,这侵蚀了公司的利润。

进入2021年,景瑞控股在3月17日再度发行了一笔本金总额为1.1亿美元的高息债。公告指,该笔债券将于2023年到期,票面利率达14.5%,所得款项将用于现有债务再融资。与此形成对比的是,该月,百强房企的海外债融资利率均值仅5.29%,远低于景瑞控股。

景瑞控股也曾是中小房企中的一匹“黑马”。1993年,凭借在虹口区推出的首个产品线“景瑞花园”,景瑞控股一度获得了“虹口之王”的美誉,并在2016年迎来高光时刻,全年销售业绩达167.8亿元,同比增长93%,远超同规模其他房企,成功跻身行业百强。

就在行业期待景瑞控股的下一场业绩爆发时,这家房企却逐渐放慢了发展的脚步。2016年,景瑞控股提到想学习美国房地产公司铁狮门,此后开启了轻资产转型之后,并逐渐分出了办公、公寓、房地产基金、产业链投资等多条战线,房地产主业反而随之增长放缓。

然而,转型之路并未带给景瑞控股新的规模突破,反而由于部分多元化业务线受市场冲击,业绩受损,导致该公司在2019年未能完成既定的销售目标。

2020年,景瑞控股将公寓和办公业务合并至不动产管理,并将物业服务列为重点。业内指,近年来,国内物企纷纷赴港上市,且资本市场表现不俗,这给景瑞控股提供了一条新的发展思路。

据市场消息,景瑞服务也有望在今年内启动上市,并计划在2022年成功上市。在业内看来,作为“房地产+”业务中的一块,景瑞服务目前的规模表现和业绩增速均在行业不占优势,能否如期上市,并为公司增长带来预期中的贡献,仍存在诸多不确定性。

相关文章

猜你喜欢

今日头条

图文推荐