广发基金苗宇:拒绝油腻,做一个不断进化的长期主义者

来源:金融界网 2021-08-05 20:23:34

小红书,作为一个以“种草”著称的平台,每天活跃着超5500万的用户,在上面互相“种草”各种日常好物、可口零食、穿搭技巧等等,成为了年轻女性创造新潮流的阵地。

有这样一位基金经理,也是小红书忠实的日活用户之一,他经常会刷小红书,但并不是奔着“种草”而去,而是为了及时感知新消费和新潮流,让自己的思维和认知保持不断进化。他就是广发基金苗宇——一位入行13年、管理公募基金6年半的基金经理。

广发基金 苗宇

据Wind统计,他从2015年2月17日开始管理广发竞争优势,截至7月30日,累计任职回报228.66%,年化回报26.54%,过去1年、2年、3年、5年都在同类型基金中排名前1/3,曾荣获多家评级机构三年期及五年期五星评级。

表:苗宇管理时间半年以上的四只基金业绩

注1:排名数据来自银河证券,同类型基金为股票上下限0-95%+基准股票比例30%-60%的灵活配置型基金,共计516只。

注2:基金评价数据来自银河证券、海通证券(行情600837,诊股)和招商证券(行情600999,诊股),海通证券评级数据截至2021年6月30日,银河证券评级数据截至2021年7月2日,招商证券评级数据截至2021年3月31日。

注3:业绩数据截至2021年7月30日,成立不满一年的基金不进行年化调整。

6年半时间,上证指数走过了高山低谷,区间涨幅仅为5.43%,而苗宇任职回报达228.66%。总结长期收益大幅跑赢市场的心得,苗宇认为,核心是要做一个不断进化的长期主义者,做时间的“真朋友”。

他是如何做时间的“真朋友”,又是如何不断进化的呢?

知行合一,做时间的“真朋友”

苗宇是一个坚持长期主义的选手,他致力于在A股寻找时间友好型公司:“大家都在说要做时间的朋友,我认为,我们应该要做时间的‘真朋友’,用更长期的视角去分析行业、分析公司,并且在看好的基础上,长期陪伴好公司的成长。”

查阅广发竞争优势的历史持仓可以发现,他长期聚焦消费行业,尤其是白酒板块。经过多年的跟踪调研,他深刻理解这个板块的竞争格局和发展路径,将高端白酒企业视为时间友好型公司。

从2016 年四季度开始,贵州茅台(行情600519,诊股)等白酒股就进入其十大重仓股的行列,并坚持了长达4年时间。截至2021年一季度末,广发竞争优势持有贵州茅台超过18个季度,持有泸州老窖(行情000568,诊股)、五粮液(行情000858,诊股)超过13个季度。持有期间,三只股票涨幅分别达到180%、186%和133%,为组合带来明显的超额收益。

图:广发竞争优势历史持仓

资料来源:招商证券,截至2021年6月30日

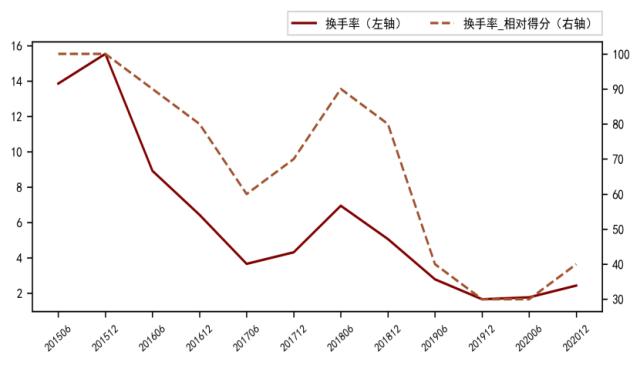

抱着“做时间的真朋友”的信念,苗宇选择沉下心来,淡定应对市场风浪。2019年以来,广发竞争优势的双边换手率总体在200%左右,在全市场基金中排名后30%-40%。

图:广发竞争优势换手率

资料来源:招商证券,截至2020年末

坚持长期主义,寻找时间友好型公司

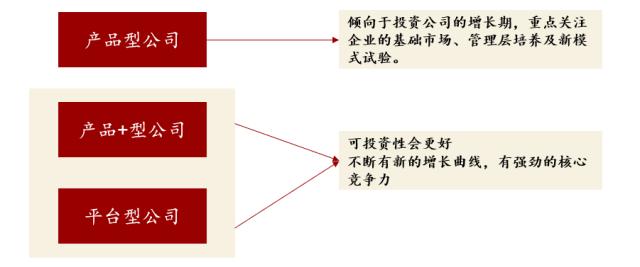

为了更好地识别时间友好型公司,苗宇站在产品和企业生命周期的维度进行思考,将公司分为三类:第一类是产品型公司,第二类是产品+型公司,第三类是平台型公司。

具体而言,“产品型公司”的产品相对单一,公司收入和抗风险能力较弱;“产品+型公司”的特点是在某些领域具有根据地市场,并且具有完善产品线规划;“平台型公司”则是具有核心竞争能力和市场掌控能力的企业,业务条线没有明显短板,并且最终能够实现企业、上下游的共赢。

回溯历史持仓,苗宇的组合主要持有后两类公司,因为它们可以不断寻找自己的第二成长曲线,实现持续稳定增长的现金流,具有强劲的核心竞争力。长期来看,后两类公司普遍是时间友好型公司,

图:苗宇对公司类型的分类及偏好

资料来源:招商证券

对于这类优秀的时间友好型企业,苗宇对估值的容忍度会更高一些。他希望自己对企业拥有同理心,能理解企业的决策和积累,只要其基本面没有发生实质性的变化,估值相对合理,他希望自己能陪着它一起成长,陪它走得更远。

苗宇在投资上坚持长期主义,让他管理的产品呈现出长期收益大幅跑赢市场的特点。据招商证券统计,自2015年2月17日至2021 年7月7日,任意一天买入广发竞争优势,持有1年获取正收益的概率为74%;持有2年,获取正收益的概率会随之上升至88%,远超市场指数。

招商证券在报告中指出,从持有基金所获平均收益的角度来看,自苗宇任职后的任意一天,随着持有时间的增长,所获收益的均值逐渐增长,远超持有市场指数的收益。持有广发竞争优势1年、2年、3年,所获平均收益分别为24%、46%、54%。

虽然拥有匠人般的坚持,但他并不墨守成规,而是如开头所说,积极尝试一切新鲜的事物,不断开拓自己的能力边界。

拒绝油腻,拓展第二成长曲线

被问及作为基金经理最重要的品质时,苗宇回答,其一是保持好奇心,其二是不断更新自己的知识结构,其三是拥有正确的价值观。

诚然,他并非一开始就是坚定的“时间的真朋友”。从业13年有余,他也曾面临来自不同可能性的诱惑,但他带着对新事物的好奇心和不断自我更新的意识,完成了一次次自我突破,最终找到了长期制胜之道。

第一次迭代是能力圈的迭代。2008年,苗宇加入广发基金,担任周期行业研究员,彼时正是周期股的“盛年”,他很快就因表现优异被提拔为基金经理助理。

到了2011年,随着周期股的黄金时代落下帷幕,他开始有意识地拓展自己的能力圈,从周期逐渐转向研究白酒、消费、服务业,近年来又进一步拓展到了医药、TMT等板块,最终形成了聚焦消费、医药、TMT 三大方向的核心能力圈。

表:广发竞争优势重仓板块

资料来源:Wind,招商证券

他总结道,一个好的组合需要跟上时代的烙印,符合社会历史发展趋势。因此,对于主动管理的基金经理而言,要在深耕已有能力圈的基础上,不断丰富自己的组合,拒绝组合的油腻化。

第二次迭代则是投资框架的迭代。2015年,他开始正式担任基金经理,在当时的移动互联网热潮中,他用产业趋势投资的方法构建组合,大幅跑赢市场。

在2015年2月17日至6月5日期间,广发竞争优势累积获得110%的收益,相对同期沪深300的超额收益高达62%。但很快,随着A股转入熊市,基金净值出现大幅回撤,到了2015年末,广发竞争优势的全年收益回落至36%,仍获得了29%的超额收益。

对苗宇而言,投资的第一年就面对市场的大起大落,这是一种警醒。他沉下心来审视自己的组合,发现用产业趋势投资的方法,选出来的标的大多为高估值、成长确定性不是那么高的标的,一旦受到外部因素的影响,股价就会出现大幅波动,进而导致组合净值波动较大。

“投资的道路如果想要走得更长久,更应该关注成长确定性较强的品种,寻找值得长期陪伴的好生意、好伙伴。”这是苗宇经过反思后的体会。

基于此,他对自己的投资框架进行调整,从产业趋势投资进化到了价值投资,持仓也从新兴成长股转向稳定增长的白马价值股,优选赛道、聚焦长期,并在实践中总结了12个字的投资理念——“长期主义、估值保护、适度多元”。

这些年来,苗宇不断拓展自己的能力圈,优化投资框架,只为了寻找自己的第二成长曲线:“就像企业要有自己的第二成长曲线一样,基金经理也需要不断利用自己原有的优势来创新和发展,才不会被时代的车轮碾压。”他把自己比作《星际争霸》里不断向外探矿的农民,持续向外拓展自己的能力边界。

带着持续“探矿”的意愿,苗宇迎来了从事投资的第7个年头。8月9日至8月20日,他带来一只新产品——广发消费领先混合(A类:012690,C类:012691),股票资产占基金资产的比例为60%-95%,其中,投资于消费领先主题相关证券资产的比例不低于非现金基金资产的80%,投资于港股通标的股票不超过股票资产的50%。

时代的车轮滚滚向前,唯有做一个不断进化的长期主义者,在内心、知识体系和思维方式等方面一次次突破自我,方能始终跑在车轮之前。

正如罗振宇在2019年跨年演讲中说的:“普通人的努力,在长期主义的复利下,终会积累成奇迹。”相信长期主义的你,不妨选择和苗宇一起,做时间的“真朋友”,共同积累奇迹。