徽商银行陷股权纠纷A股IPO六年无果 中静与杉杉互怼持股19.77亿急于脱手

来源:长江商报 2021-07-12 11:22:31

昔日盟友如今公开发难“互撕”,徽商银行(港股03698)(3698.HK)长期存在的股权纠纷似乎进入到了白热化阶段。

本月初,中静系旗下重要投资平台中静新华公告称,公司有意向东建国际(港股00329)(0329.HK)出售不超过19.7亿股徽商银行股份。就此份公告发布后不久,与中静系一直存在未决股权诉讼的杉杉系通过杉杉控股在官网发布声明,直指“中静方面策划系列不实举报与不实报道,企图影响法院审理、影响银行授信、扰乱证券市场。”

中静方面也不甘示弱,反怼杉杉在抢先对中静发起诉讼的同时,又率先通过公众媒体散布不实或误导性信息,意图对正处于公司债券回购期间的中静进行全面的施压和逼迫。

至此,十多年前合作通过共同持股的中静四海入股徽商银行的中静系和杉杉系,对于徽商银行的股权纠纷再度升级。受股东纠纷困扰多年的徽商银行,在2015年首次宣布回A后,期间人事变动频繁,两度撤回A股IPO申请。内外部多重因素叠加影响,徽商银行A股IPO六年依旧未能有实质突破。

而去年,徽商银行接手原包商银行四家分行相关业务拓展异地分行业务,再次成为市场关注焦点。但年报显示,承接原包商银行资产包首年,徽商银行实现营业收入322.9亿元,同比增长3.63%,归属于该行股东的净利润为95.7亿元,同比减少2.54%,这也是徽商银行在2013年赴港上市后首次出现完整年度的净利润下降。

与杉杉股权纠纷未决中静寻得新买家

中静系与杉杉系本为昔日的合作伙伴。

资料显示,2007年,杉杉向中静提供借款,通过双方共同持股的中静四海入股徽商银行。2008年、2011年,中静四海及中静新华先后通过增资、受让方式增持徽商银行股权。2013年徽商银行H股上市之后数年间,中静新华通过债务融资,从二级市场陆续增持徽商银行,直至成为合计控制约16.26%徽商银行股权的第一大股东。

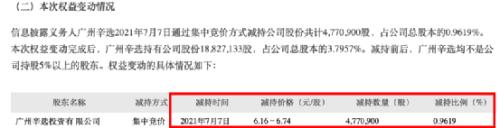

2019年8月,中静系旗下中静新华与杉杉系的杉杉控股约定,杉杉控股受让中静新华所持全部徽商银行股权,其中就包括了中静四海51.6524%股权,交易总价达到121.5亿元。股权转让协议签署后,杉杉控股累计向中静新华支付股权转让款48.9亿元。2019年9月,中静四海完成股权变更,成为杉杉集团持股100%的子公司。

但在2020年6月,中静新华以杉杉控股未能按照协议约定的时间向公司支付全部转让价款为由,终止相关股权转让。此时,中静系通过中静新华、中静四海等持有徽商银行19.77亿股。

此后中静新华与杉杉控股对簿公堂,争议的焦点就在于已完成股权变更的中静四海股权及未继续转让的徽商银行股权如何处理。中静要求杉杉返还已完成工商变更的中静四海51.65%股权,杉杉则为追讨资金诉至法院冻结了中静新华名下徽商银行内资股2.25亿股。直至今日,相关案件仍在审理之中。

今年七月以来,随着中静新华找到新的股权受让方,中静系与杉杉系的股权纠纷升级。

7月1日,中静新华公告称,公司与东建国际(0329.HK)就全部出售公司直接加间接持有的徽商银行股份达成合作意向。7月5日,东建国际也披露公告,公司与中静新华签订一份不具法律约束力的意向书,公司有意向收购,而中静新华有意向出售不超过19.77亿股徽商银行股份。中静系此番“清仓式”出让徽商银行股份,说明其与杉杉系存在诉讼争议的徽商银行5.06亿股内资股也在交易范围之内。

就在中静新华宣布将“清仓”所持徽商银行股份后不久,7月3日,杉杉控股在其官网发布声明称,2020年下半年中静新华因股权交易纠纷被杉杉控股起诉后,不断向证券监督部分及相关金融机构举报杉杉控股,策动相关自媒体公号发布多篇不实报道,并直言“杉杉企业与中静新华之间是普通的民事纠纷,但中静方面策划系列不实举报与不实报道,企图影响法院审理、影响银行授信、扰乱证券市场。”

中静方面也毫不示弱,7月8日,一家名为“中静新华”的公众号发布首条信息,对杉杉官网中的声明作出回应,反怼杉杉在抢先对中静发起诉讼的同时,又率先通过公众媒体散布不实或误导性信息,并向中静合作伙伴、机构及监管部门发送没有任何事实根据的“反映材料”,意图对正处于公司债券回购期间的中静进行全面的施压和逼迫。

徽商银行A股IPO停滞不前

二虎相争,作为争议标的的徽商银行也颇为受伤。

在官网申明中,杉杉控股指出中静抛售徽商银行股权的原因在于“中静新华购入徽商银行股权的资金大多来自融资,而徽商银行股权分红并不足以支付高额的融资利息。中静新华为要求徽商银行足额分红,利用大股东地位在徽商银行公司治理中处处设阻,并通过各种举报对徽商银行管理层不断施压,却一直未能解决中静新华在徽商银行股权低分红与融资高利息倒挂的难题。”

但中静认为,公司对徽商银行的投资行为符合相关法律法规要求,完全不存在《杉杉声明》所称的“融资高利息倒挂”。中静在担任徽商银行股东期间,积极参与公司治理,履行股东职责,依法依规进行提案及表决,完全不存在《杉杉声明》所称“为要求足额分红,利用大股东地位在徽商银行公司治理中处处设阻”。

双方各执一词,不可否认的是徽商银行筹划多年的回A之路在股权纠纷的影响下并不顺利。

2015年,徽商银行首次递交A股招股书,期间由于需要更换审计机构,2017年3月徽商银行向证监会申请中止审查A股发行。期间有媒体报道,包括中静系掌门人高央在内的董事未在徽商银行A股上市材料中签字。

彼时,高央曾公开表示,中静与徽商银行董事会没有分歧,只是与其董事长李宏鸣、董秘有分歧,并透露徽商银行重启IPO必将在原董事长辞任之后。

2017年12月,徽商银行原董事长李宏鸣辞去董事长、执行董事以及董事会相关委员会委员的职务,由行长吴学民接任。上述人事变动刚过去两周,徽商银行宣布重启A股IPO。但在两个月后,徽商银行又宣布撤回A股IPO申请。

值得一提的是,今年4月份,吴学民辞职,随后严琛获选举为该行新任董事长。

不仅如此,徽商银行还存在着公众股持股比例的问题。由于此前中静系持续增持该行股票,徽商银行H股公众持股数量长期低于港交所规定最低25%的水平,面临被停牌的风险。

时至今日,徽商银行A股IPO一直未有实质性突破。在内外部的影响下,徽商银行经营情况面临诸多挑战。

年报显示,2020年徽商银行实现营业收入322.9亿元,同比增长3.63%,归属于该行股东的净利润为95.7亿元,同比减少2.54%,这也是徽商银行在2013年赴港上市后首次出现年度净利润下降。

去年,徽商银行参与到原包商银行的重整,接手原包商银行四家分行相关业务虽然实现了跨区域发展的突破,但资产包并表带来的“后遗症”也凸显出来。

截至2020年末,徽商银行总资产1.27万亿元,较上年末增长12.37%,其中客户贷款及垫款总额为5729.54亿元,较上年末增长23.49%。除安徽、江苏以外的其他地区贷款,也就是该行承接的四家异地分行的贷款总额为219.98亿元,不良贷款18.71亿元,不良贷款率高达8.51%。

在此推动下,2020年末,徽商银行不良贷款余额为113.58亿元,较上年末增加65.43亿元,增幅135.9%,不良贷款率为1.98%,较上年末上升0.94个百分点,拨备覆盖率181.9%,比上年末下降121.96个百分点。

据徽商银行披露,今年一季度,该行实现净利润35.69亿元,同比增长26.79%,期末资产总额接近1.32万亿元。但截至一季度末,徽商银行资本充足率、一级资本充足率、核心一级资本充足率分别为11.74%、9.66%、7.95%。其中,该行核心一级资本充足率已经逼近监管“红线”。

随着中静系与杉杉系之间的纠纷升级,徽商银行的业务开展及回A进程如何,东建国际的接盘是否会给二者之间的纠纷带来新的转机,长江商报记者曾多次向徽商银行发去采访函,但截至记者发稿前,该行尚未有相关回复,本报记者将持续关注此事进展。